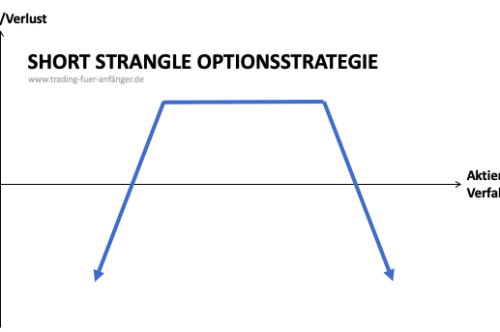

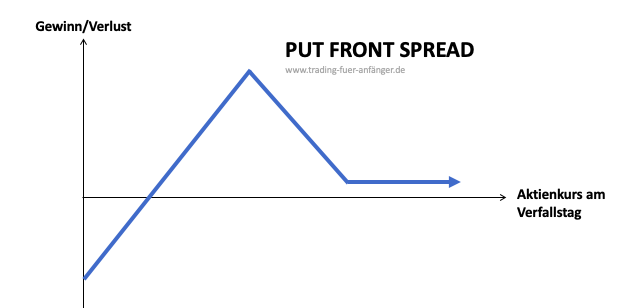

Der Put Front Spread ist eine Optionsstrategie, bei welcher eine Put Option gekauft und zwei Put Optionen verkauft werden. Optionshändler setzen auf eine begrenzte Abwärtsbewegung. Im folgenden Beitrag gibt es alles Wissenswerte zu Setup, maximaler Gewinn und Verlust, Break-Even-Point und weiteren Aspekten der Put Front Spread Strategie.

Das Wichtigste in Kürze

- Beim Put Front setzen Optionshändler auf eine eintretende Abwärtsbewegung beim Basiswert, die jedoch beim Strike 1 endet. Das große Risiko dieser Optionsstrategie ergibt sich aus dem Umstand, dass lediglich ein Short Put durch den Long Put gedeckt ist.

- Aufgrund der Komplexität sollten ausschließlich sehr erfahrene Optionshändler auf den Put Front Spread setzen. Schließlich ist das Risiko bei einem starken Kursverlust des Basiswerts enorm.

- Die Put Front Spread Optionsstrategie eignet sich für Optionshändler, die eine bärische Markteinschätzung haben.

- Den größtmöglichen Gewinn erzielen Optionshändler beim Put Front Spread, wenn der Basiswert genau bis zum Strike 1 sinkt und dort verharrt.

Definition vom Put Front Spread

Die Put Front Spread Optionsstrategie ist unter verschiedene Bezeichnungen bekannt. Wenn die Optionshändler einen der folgenden Begriffe verwenden, handelt es sich um das gleiche Vorgehen:

- Front Ratio Put Spread

- Ratio Vertical Spread

Diese Strategie besteht aus dem Kauf eines Long Puts und dem Verkauf von zwei Short Puts. Diese haben den gleichen Basiswert und Fälligkeitstag. Damit verfolgen Anleger das Ziel, die Optionsprämie, die sie für den Long Put bezahlen, durch die erhaltenen Prämie aus dem Verkauf der Shorts Puts zu kompensieren. Im optimalen Fall bekommen die Optionshändler eine Prämie oder sie müssen lediglich eine überschaubare Prämie für diese Strategie bezahlen.

Dabei setzen Optionshändler auf eine eintretende Abwärtsbewegung beim Basiswert, die jedoch beim Strike 1 endet. Das große Risiko dieser Optionsstrategie ergibt sich aus dem Umstand, dass lediglich ein Short Put durch den Long Put gedeckt ist. Bei einer starken Abwärtsbewegung über Strike 1 hinaus sind hohe Verluste möglich. Folglich sollten sich die Optionshändler beim Put Front Spread bereits im Voraus ein Szenario für den Ausstieg festlegen, um zu hohe Verluste zu vermeiden.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Setup beim Put Front Spread

Das Setup ist beim Put Front Spread leicht verständlich und umsetzbar. Wichtig ist, dass alle Optionen den gleichen Fälligkeitsmonat haben. Dann sieht das Vorgehen wie folgt aus:

- 2 Put Optionen mit Strike 1 werden verkauft

- 1 Put Option mit Strike 2 wird gekauft

- Basiswert befindet sich bei oder über Strike 2

Break-Even-Point beim Put Front Spread

Die Gewinnschwelle unterscheidet sich beim Put Front Spread, wenn eine Prämie gezahlt oder erhalten wurde:

- Prämie gezahlt:

- Strike 1 minus maximaler Gewinn

- Strike 2 minus gezahlte Prämie

- Prämie erhalten:

- Strike 1 minus maximaler Gewinn

Maximaler Gewinn und Verlust

Den größtmöglichen Gewinn erzielen Optionshändler beim Put Front Spread, wenn der Basiswert genau bis zum Strike 1 sinkt und dort verharrt. Der maximale Gewinn lässt sich dann wie folgt darstellen:

- Bei einer gezahlten Prämie ist die Differenz zwischen Strike 1 und 2 abzgl. der Prämie der Best-Case.

- Bei einer erhaltenen Prämie ist die Differenz zwischen Strike 1 und 2 zzgl. der Prämie das Optimum.

Demgegenüber unterscheidet sich der maximale Verlust bei dieser Optionsstrategie ebenfalls von der Prämie.

- Bei einer gezahlten Prämie ist lediglich der Verlust derselbigen möglich, wenn der Basiswert steigt. Wenn der Basiswert sinkt, kann der Strike 1 zzgl. die gezahlte Prämie als Verlust entstehen.

- Bei einer erhaltenen Prämie ergibt sich der maximale Verlust aus dem Strike 1 abzgl. der erhaltenen Prämie.

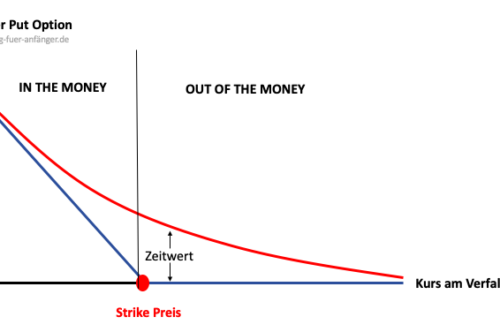

Zeitwertverlust und Put Front Spread

Der Zeitwertverlust wirkt sich auf die Put Front Spread Optionsstrategie positiv aus. Je mehr Zeit vergeht, desto erfolgreicher ist die Strategie. Einerseits verliert der Long Put einen Teil seines Wert. Allerdings ist der Verlust der verkauften Short Puts höher.

Implizite Volatilität

In den meisten Fällen profitiert die Optionsstrategie von einer sinkenden Volatilität beim Basiswert. Schließlich fällt der Preis der beiden verkauften Short Puts deutlich stärker als dies beim Wert der gekauften Put Option der Fall ist. Die sinkende implizite Volatilität wirkt sich umso positiver aus, je näher der Kurs des Basiswerts bei Strike 1 ist.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Für wen ist diese Strategie geeignet?

Ausschließlich sehr erfahrene Optionshändler sollten auf den Put Front Spread setzen. Schließlich ist das Risiko bei einem starken Kursverlust des Basiswerts enorm. Mit Indizes als Basiswert lässt sich dieses Risiko begrenzen, da Indizes erfahrungsgemäß nicht derart stark fallen. Hier gleichen einzelne Werte immer den Verlust anderer Werte aus oder mildern diesen zumindest ab. Wenn die Erfahrung im Optionshandel noch nicht ausgeprägt ist, scheint der Skip Strike Butterfly Put als Alternative die bessere Wahl. Hierbei setzen die Optionshändler ebenfalls auf eine Abwärtsbewegung, die an einem bestimmten Punkt enden soll.

Für wann ist die Strategie geeignet?

Die Put Front Spread Optionsstrategie eignet sich für Optionshändler, die eine bärische Markteinschätzung haben. Allerdings gehen sie lediglich davon aus, dass der Kurs des Basiswerts bis zu einem bestimmten Punkt (Strike 1) fällt und dann dort verbleibt.

Tipps für die praktische Umsetzung

Viele Optionshändler setzen auf den Put Front Spread, um in Indizes als Basiswert zu investieren. Schließlich sind Indizes nicht derart volatil wie dies bei Einzeltiteln der Fall ist. Somit steigen die Erfolgsaussichten der Optionsstrategie. In den meisten Fällen ist der Wert der Strategie kurz vor dem Fälligkeitszeitpunkt am höchsten. Aus diesem Grund erfreuen sich Optionen mit einer überschaubaren Laufzeit großer Beliebtheit.

Fazit: Hohes Risikomanagement von Nöten

Der Put Front Spread ist eine Optionsstrategie, die sehr erfahrenen Marktteilnehmern vorbehalten sein sollte. Schließlich sind beträchtliche Verluste möglich, sodass immer ein Verkaufsszenario im Voraus festgelegt werden muss. Dann lässt sich diese Strategie einsetzen, um eine leicht bärische Marktmeinung umzusetzen. Der Kurs fällt bestenfalls bis zu einem bestimmten Niveau (Strike 1) und stagniert dort. Für weniger erfahrene Optionshändler kann der Skip Strike Butterfly Put eine weniger riskante Alternative sein.

Meist gestellte Fragen:

Was ist ein Put Front Spread?

Bei einem Put Front Spread verkauft der Anleger zwei Put-Optionen und kauft gleichzeitig einen weiteren Put mit einem höheren Strike-Price. Ziel dieser Strategie ist es, von einer moderaten Abwärtsbewegung des Basiswerts zu profitieren, während das Risiko begrenzt bleibt.

Ist ein Put Front Spread bullisch oder bärisch?

Die Markterwartung bei dieser Strategie ist leicht bärisch. Im Idealfall befindet sich der Kurs des Basiswerts zum Verfallstag unterhalb des Strike des Long Calls aber über dem der beiden Short Calls.

Welches Risiko gibt es beim Put Front Spread?

Das größte Risiko beim Put Front Spread ist, dass der Basiswert bis zum Verfallstag deutlich unter die Strikes der Short Calls sinkt. Der Anleger muss dann das Asset zu einem höheren Preis als am Markt kaufen. Dieses Risiko ist durch den Long Put teilweise begrenzt. Da der Anleger bei dieser Strategie aber nur einen Put kauft, aber zwei verkauft, ist der zweite Short Call „ungedeckt“ und somit einem wesentlich höheren Risiko ausgesetzt.