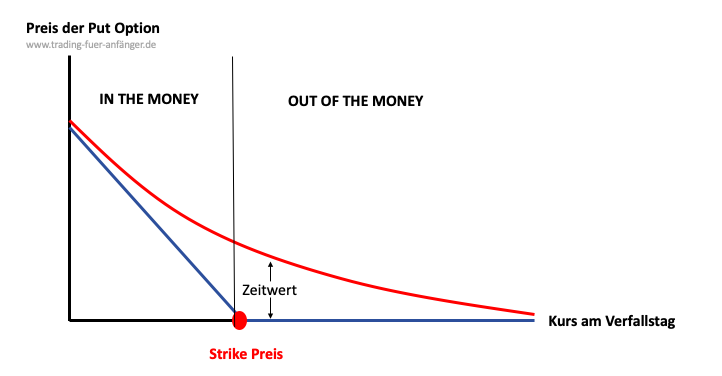

Out of the Money beschreibt, dass der innere Wert von Optionen Null ist. Die Optionen sind aus dem Geld. Bei einem Call ist dies der Fall, wenn der Basiswert einen geringeren Kurs als der Ausführungspreis hat. Dem gegenüber ist der Put Out of the money, wenn der Basiswert-Kurs den Ausübungspreis übersteigt. Optionshändler müssen somit immer berücksichtigen, um welche Art Option es sich handelt.

Wenn eine Option aus dem Geld ist, wird der Investor diese verfallen lassen. Schließlich gibt es die Aktie zu einem günstigeren Preis am Markt. Wir zeigen, was es bedeutet und worauf zu achten ist.

Moneyness im Trading: Begriffserklärungen auf einen Blick

- In the Money = Eine Option besitzt einen inneren Wert.

- Out of the Money = Eine Option besitzt keinen inneren Wert mehr, jedoch noch einen Zeitwert.

- At the Money = Der Ausübungspreis der Option entspricht dem zugrundeliegenden Basiswert.

Wann ist die Option aus dem Geld?

Eine Option ist logischerweise aus dem Geld, wenn diese keinen inneren Wert mehr hat. Der Basiswert ist der Kurs der Aktie, während der Strike-Preis den Ausübungspreis der konkreten Optionen bezeichnet.

Out of the money:

- Call: Basiswert < Strike

- Put: Basiswert > Strike

Wann sind Put-Optionen aus dem Geld?

Eine Put-Option ist dann aus dem Geld, wenn der Kurs des zugrundeliegenden Basiswerts oberhalb des Strike-Price der Option liegt. Denn das Konzept einer Put-Option sieht vor, dass der Basiswert zu einem besseren Kurs als dem aktuellen Marktpreis verkauft werden kann. Liegt also der Marktpreis oberhalb des Strike-Price, so bietet der Markt einen besseren Verkaufspreis als die Option.

Wann sind Call-Optionen aus dem Geld?

Eine Call-Option ist dann aus dem Geld, wenn der Kurs des zugrundeliegenden Basiswerts unterhalb des Strike-Price der Option liegt. Denn die Ausübung der Call-Option ist nur dann profitabel, wenn der Basiswert zu einem besseren Kurs als dem aktuellen Marktpreis gekauft werden kann. Liegt also der Marktpreis oberhalb des Strike-Price, so bietet der Markt einen besseren Kaufpreis als die Option.

Out of the money Option kaufen: Was gibt es zu beachten?

Wenn Sie eine Option kaufen, die aus dem Geld ist, sollten Sie überlegen, wie hoch die Wahrscheinlichkeit ist, dass diese bis zum Verfallstag in Geld kommt und diese Wahrscheinlichkeit gegen die zu zahlende Prämie abwägen. Zudem sollten Sie überlegen, ob es nicht mehr Sinn machen würde, den Basiswert direkt oder eine Option, die im oder zumindest näher am Geld ist, zu kaufen.

Sind Optionen, die aus dem Geld sind, schlechter als solche, die im Geld sind?

Nein, Optionen aus dem Geld sind nicht zwangsläufig schlechter als Optionen im Geld. Für Käufer sind sie deswegen interessant, weil sie eine geringere Prämie als Optionen haben, die im Geld sind. Je nachdem, wie hoch die Wahrscheinlichkeit ist, dass die Option bis zum Verfallstag noch ins Geld kommt, kann es sich durchaus lohnen, mit dieser zu handeln. Als Verkäufer kann es sich wiederum lohnen, eine Option zu verkaufen, wenn die Wahrscheinlichkeit gering ist, dass sie bis zum Verfallstag ins Geld kommt.

Machen Anleger bei Out of the money Verluste?

Die Bezeichnung Out of the Money gibt an, dass die zugrunde liegende Option keinen inneren Wert hat. Dies führt jedoch nicht zwangsläufig dazu, dass Käufer- oder Verkäufer Verluste machen. Die Profitabilität einer Option erfordert immer die Berücksichtigung, ob es sich um die Käufer- oder Verkäufer-Perspektive handelt.

Grundsätzlich bedeutet Out of the money für den Verkäufer jedoch, dass er bei Optionen, die aus dem Geld sind, Gewinne erzielt. Schließlich verfällt die Option am Ende der Laufzeit wertlos, da es am inneren Wert mangelt. Durch den Erhalt der Prämie erwirtschaftet der Verkäufer Geld mit dieser Option, während der Käufer leer ausgeht.

Zugleich ist die Differenz zwischen dem Kurs des Basiswerts und dem Ausführungspreis entscheidend, da geringe Differenzen in der Praxis nicht zu Out of the money führen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Szenarische Beispiele von out of the money Optionen

Optionen, die aus dem Geld sind, werden nicht von dem Käufer ausgeübt. Die Optionen sind bereits aus dem Geld, wenn der Kurs vom Basiswert und der Strike-Preis um wenige Cent abweichen. Dabei handelt es sich um eine streng technische Betrachtungsweise. Im praktischen Optionshandel wird bei geringer Abweichung die Option immer noch als At the money bezeichnet.

Nehmen wir an der Aktienkurs des Basiswerts liegt bei Call-Optionen bei 50 Euro, während der Strike des Calls bei 55 Euro liegt. Der Basiswert ist kleiner als der Strike – der Call ist Out of the money. Der Käufer lässt infolgedessen die Option verfallen, da es die Aktie am Markt 5 Euro günstiger gibt.

Nehmen wir an der Aktienkurs des Basiswerts liegt bei Put-Optionen bei 70 Euro, während der Strike des Puts bei 60 Euro liegt. Der Basiswert liegt über dem Ausführungspreis, sodass der Put ebenfalls Out of the money ist.

Praxisbeispiel anhand der Apple-Aktie und Facebook-Aktie

Nehmen wir an, dass es sich um Call-Optionen für die Apple-Aktie handelt. Der Ausführungspreis der Option (Strike) liegt bei 100 Euro. Die Optionsprämie beträgt 15 Euro. Der Käufer des Calls erzielt nur dann einen Gewinn, wenn der Basiswert am Fälligkeitstag über 115 Euro liegt. Schließlich muss er die gezahlte Prämie zunächst kompensieren, bevor er Gewinne erzielen kann.

Nehmen wir an, dass es sich um Put-Optionen für die Facebook-Aktie handelt. Der Ausführungspreis der Option (Strike) bewegt sich bei 240 Euro. Die Optionsprämie liegt bei 20 Euro. Ein Gewinn liegt nur dann vor, wenn er die Facebook-Aktie für 220 Euro verkauft. Sofern der Aktienkurs weiter steigt, wird die Option nicht ausgeführt. Diese ist Out of the money und die Optionsprämie ist der Verlust.

Weiteres Beispiel für eine Out of Money Option:

Ein Optionshändler kauft eine Option mit einem Strike Preis bei 120 Euro. Dafür muss eine Optionsprämie in Höhe von 12 Euro entrichtet werden. Der Käufer der Option kann bei Fälligkeit einen Gewinn erzielen, wenn der Basiswert über 132 Euro notiert (120 Euro plus 12 Euro). Zwar liegt die Option bereits bei 121 Euro in the money. Allerdings muss auch die gezahlte Prämie kompensiert werden, um wirklich Gewinn zu erzielen. Bis zum Strike bei 120 Euro befindet sich die Option jedoch nur out of the money.

Der Verkäufer einer Option kann mit Optionen, die aus dem Geld notieren, Gewinne erzielen. Denn die Option verfällt bei Fälligkeit als wertlos, weil es keinen Zeitwert und auch keinen inneren Wert gibt. Dann kann der Verkäufer die erhaltene Prämie behalten. Dabei spielt es keine Rolle, wie weit die Option out of the money liegt.

Fazit: Moneyness im Trading

Der Begriff out of the money beschreibt prägnant die Moneyness einer Option. Wenn diese aus dem Geld notiert, deutet dies zunächst auf Verluste hin. Allerdings müssen weitere Aspekte berücksichtigt werden, wenn eine Option out of the money ist.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen zu einer Out of the money Option:

Was passiert mit einer „Out of the money“-Option am Verfallstag?

Erreicht eine Option, die „out of the money“ ist, ihren Verfallstag, so verfällt sie wertlos. Da der Marktpreis besser ist als der zur Option gehörende Strike-Price, lohnt es sich nicht, diese auszuüben. Der Optionsinhaber entscheidet sich daher, die Option verfallen zu lassen.

Woraus beziehen Optionen, die aus dem Geld sind, ihren Wert?

Optionen, die aus dem Geld sind und das Verfallsdatum noch nicht erreicht haben, beziehen ihren Wert ausschließlich aus dem Zeitwert. Da sie aus dem Geld sind, haben sie zwar keinen inneren Wert. Weil aber noch Zeit bis zum Verfallstag ist, besteht eine gewisse Wahrscheinlichkeit, dass die Option bis dahin noch ins Geld kommt. Dieser Wahrscheinlichkeit wird mit dem Zeitwert Rechnung getragen.

Wie hängen Delta und Moneyness zusammen?

Je weiter eine Option aus dem Geld ist, umso niedriger ist das Delta. Das liegt daran, dass die Chance, dass die Option bis zum Verfallstag ins Geld kommt, umso geringer ist, je weiter ihr Strike-Price vom aktuellen Kurs des Basiswerts entfernt ist. Dementsprechend haben auch die Schwankungen des Basiswerts einen geringeren Einfluss auf den Preis der Option.

Was bedeutet OTM?

OTM ist kurz für „Out of the Money“. Es handelt sich dabei um die englische Schreibweise für „aus dem Geld“.

Was ist der Unterschied zwischen „at the money“ und „out of the money“?

Eine Option ist „at the money“, wenn der Kurs des zugrundeliegenden Basiswerts genau auf oder sehr nahe beim Strike-Price der Option, aber außerhalb dessen liegt. Liegt er hingegen deutlicher außerhalb des Strike-Price, so ist die Option „out of the money“.