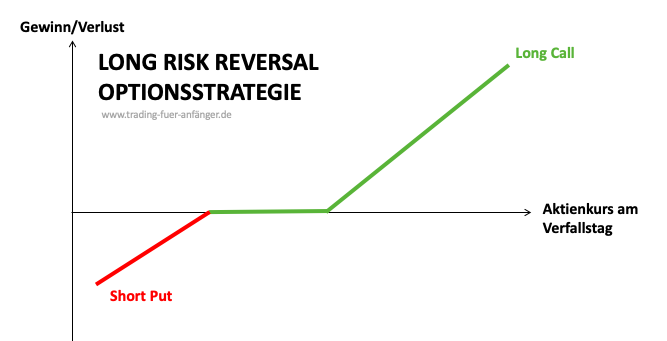

Die Long Risk Reversal Strategie gehört zu den sogenannten Risk Reversal Strategien (Long & Short). Beim Long Risk Reversal verkaufen Optionshändler eine Put Option (Short Put) und kaufen eine Call Option (Long Call).

Wir erklären die Optionsstrategie:

Das Wichtigste in Kürze

- Die Long Risk Reversal Strategie dient entweder als Absicherungsstrategie oder um Kapital Long-Positionen synthetisch aufzubauen.

- Die Strategie eignet sich für erfahrene Marktteilnehmer, die auf steigende Kurse setzen.

- Die Long Risk Reversal Optionsstrategie eignet sich vornehmlich für erfahrene Marktteilnehmer. Schließlich besteht ein beträchtliches Verlustrisiko.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Beispiel für die Long Risk Reversal Strategie

Ein Investor hat 100 Tesla Aktien leerverkauft, da er langfristig von fallenden Kursen ausgeht. Allerdings deuten jüngste Entwicklungen daraufhin, dass der Tesla Aktienkurs seine Aufwärtsrallye fortsetzt. Bei steigenden Kursen der Tesla Aktie würde der Investor einen Verlust erleiden. Folglich setzt er einen Long Risk Reversal zur Absicherung seiner Position ein.

Nun kauft der Investor eine Call Option auf die Tesla Aktie und verkauft gleichzeitig eine Put Option. Wenn der Aktienkurs von Tesla nun ansteigt, gewinnt die Call Option an Wert. Zwar würde der verkaufte Put an Wert verlieren. Allerdings mindert dieser ausschließlich den Preis des Long Calls.

Folglich erzielt der Investor mit seiner Long Risk Reversal Optionsstrategie bei steigenden Kursen Gewinne. Seine langfristige Short-Position auf Tesla hat er erfolgreich gehedget.

Funktionsweise der Long Risk Reversal Strategie

Der Optionshändler kann die Risk Reversal Strategie mit einem Prämienüberschuss oder einer gezahlten Prämie eröffnen. Dies ist von den gewählten Strikes der Put und Call Option abhängig. Durch die Prämie der Put Option lässt sich die Call Option vollständig oder zumindest teilweise finanzieren.

Normalerweise werden die Put Option und die Call Option out of the Money eröffnet. Der Optionshändler setzt darauf, dass der Kurs des Basiswertes in den nächsten Wochen maximal ansteigt. Dies würde zu einem steigenden Wert beim Long Call führen, der dann am Verfallstag in the Money notiert. Folglich würde der Short Put am Verfallstag wertlos werden, sodass dieser nur die Finanzierung der Call Option bezweckt.

Die Vor- und Nachteile der Long Risk Reversal Strategie auf einen Blick:

Vorteile der Long Risk Reversal Strategie

- Unbegrenztes Gewinnpotenzial

- Basiswert der Call Option kann unbegrenzt steigen

- Dient als Absicherungsstrategie

- Nutzt die Moneyness im Trading

- Einsatz für Hedging

Nachteile der Long Risk Reversal Strategie

- Nur für erfahrene Optionshändler geeignet

- Erhebliches Verlustrisiko

Setup der Long Risk Reversal Strategie

Das Setup der Long Risk Reversal Strategie sieht wie folgt aus:

- Put Option (Short Put) wird verkauft

- Call Option (Long Call) wird gekauft

- Kurs des Basiswertes liegt zwischen den Strikes der Put und Call Option

- Underlying und Verfallstag stimmen bei Put und Call Option überein

Der Break-Event-Point

Der Break-Even-Point hängt bei der Long Risk Reversal Strategie von unterschiedlichen Faktoren ab. Insbesondere ist es wichtig, ob eine Prämie gezahlt oder erhalten wurde. Schließlich verschiebt sich dadurch die Gewinnschwelle. Wenn Optionshändler eine Prämie erhalten haben, beginnen die Verluste am Ende der Laufzeit der Optionen beim Strike der Put Option abzüglich der enthaltenen Optionsprämie.

Wenn Optionshändler eine Prämie gezahlt haben, beginnen die Gewinne am Ende der Laufzeit der Optionen, wenn der Basiswert mit seinem Kurs über dem Strike der Call Option zuzüglich der Prämienzahlung liegt.

Implizite Volatilität

Die implizite Volatilität (also die für die Zukunft erwartete Volatilität) kann sich bei der Long Risk Reversal Strategie unterschiedlich auswirken.

- Steigende Volatilität: Wenn der Kurs des Basiswerts volatiler wird, steigt der Wert beider Optionen. Teilweise kann der Short Put stärker ansteigen, sodass eine rasant steigende Volatilität für den Optionshändler nicht wünschenswert ist.

- Sinkende Volatilität: Wenn der Kurs des Basiswerts weniger volatil ist, sinkt der Wert beider Optionen. Gegebenenfalls kann der Optionshändler den Short Put zu einem günstigeren Preis zurückkaufen und den Long Call dennoch halten. Dann profitiert der Optionshändler von einer sinkenden Volatilität.

Maximaler Gewinn und Verlust

Bei der Anwendung einer Long Risk Reversal Strategie sind die Gewinne potenziell unbegrenzt. Diese ergeben sich aus dem Kurs des Basiswerts, wenn die Optionen fällig werden, minus dem Strike der Call Option plus/minus der gezahlten/erhaltenen Prämie. Der Verlust beschränkt sich bei dieser Optionsstrategie auf das Underlying. Dies berechnet sich konkret aus dem Strike der Put Option abzüglich dem Kurs des jeweiligen Basiswertes am Tage der Fälligkeit. Erhaltene/gezahlte Prämien werden abzogen bzw. hinzuaddiert.

Für den Optionshändler ist folgende Entwicklung positiv. Bei der Long Risk Reversal Strategie sollte der Basiswert weiter steigen, damit die Gewinne ebenfalls wachsen. Für das optimale Ergebnis der Optionsstrategie sollte der Kurs des Basiswerts den Strike der Call Option (Long Call) deutlich übertreffen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen ist die Strategie geeignet?

Die Long Risk Reversal Optionsstrategie eignet sich vornehmlich für erfahrene Marktteilnehmer. Schließlich besteht ein beträchtliches Verlustrisiko. Zugleich sollten die Optionshändler den zugrunde liegenden Basiswert sorgfältig analysieren, um die Erfolgsaussichten der Risk Reversal Strategie zu evaluieren.

Wann eignet sich die Long Risk Reversal Strategie?

Die Long Risk Reversal Strategie eignet sich für alle Marktteilnehmer, die auf steigende Kurse setzen. Bei einer bullishen Marktmeinung kann man Positionen dementsprechend absichern und zugleich spekulative Gewinne erzielen. Die grundsätzliche Einstellung zum zukünftigen Marktgeschehen ist positiv. Dennoch sind sich Anleger unsicher über die Volatilität.

Handlungsempfehlung für die Praxis

Erfahrene Optionshändler können die Long Risk Reversal Strategie einsetzen, um Short-Positionen abzusichern. Dies ist sinnvoll, wenn die kurz- bis mittelfristige Markteinschätzung eher bullish ist. Dennoch wollen die Anleger ihre Short-Positionen nicht auflösen. Allerdings lassen sich die erwarteten Verluste mit der Long Risk Reversal Strategie reduzieren.

Zudem können Optionshändler mit dem Long Risk Reversal eine Long-Position synthetisch aufbauen, ohne dass der Basiswert gekauft werden muss. Für eine geringe Prämie können Optionshändler auf steigende Kurse bei bestimmten Basiswerten setzen. Der Kapitaleinsatz ist überschaubar, obgleich die Gewinnchancen hoch sind.

Fazit: Zweischneidiges Schwert

Die Long Risk Reversal Strategie wird in zwei unterschiedlichen Situationen eingesetzt. Zum einen wollen die Optionshändler ihre bestehenden Positionen absichern und Verluste vermeiden. Zum anderen eignet sich die Optionsstrategie für den spekulativen Einsatz, um mit wenig Kapital Long-Positionen synthetisch aufzubauen. Letztendlich eignen sich Risk Reversal Strategien insbesondere für erfahrene Optionshändler, da hohe Verluste möglich sind. Wer neu mit dem Optionshandel beginnt, sollte sich zunächst das erforderliche Know-how aneignen und mit einfacheren Strategien beginnen, um langfristig profitabel zu handeln.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wie funktioniert ein Long Risk Reversal?

Der Anleger kauft bei dieser Optionsstrategie einen Call und verkauft gleichzeitig einen Put mit unterschiedlichem Strike aber gleichem Verfallstag. Damit erzielt das Long Risk Reversal genau dann Gewinn, wenn der Kurs des zugrundliegenden Basiswerts zum Verfallstag über beiden Strikes liegt.

Wie wirkt sich Volatilität auf Long Risk Reversals aus?

Im Allgemeinen steigen die Optionspreise bei hoher Volatilität und sinken bei niedriger Volatilität. Da das Long Risk Reversal sowohl den Kauf als auch den Verkauf von Optionen beinhaltet, kann sich die Volatilität je nach Konfiguration unterschiedlich auf die Gesamtkosten und die potenziellen Gewinne auswirken.

Wann sollte ich ein Long Risk Reversal anwenden?

Ein Long Risk Reversal sollten Sie dann anwenden, wenn Sie von einem steigenden Markt ausgehen. Die Strategie wird auch gerne genutzt, um längerfristige Short-Positionen gegen kurz- und mittelfristige Aufwärtsbewegungen abzusichern.

Wie unterscheidet sich ein Long Risk Reversal von anderen Optionsstrategien?

Im Gegensatz zu den meisten anderen Optionsstrategien, die den Kauf und Verkauf von Optionen kombinieren, ist das Long Risk Reversal nicht in die Gegenrichtung abgesichert. Deswegen kommt diese Strategie vor allem beim Hedging zum Einsatz, da in diesem Fall bereits eine Position in die Gegenrichtung existiert.