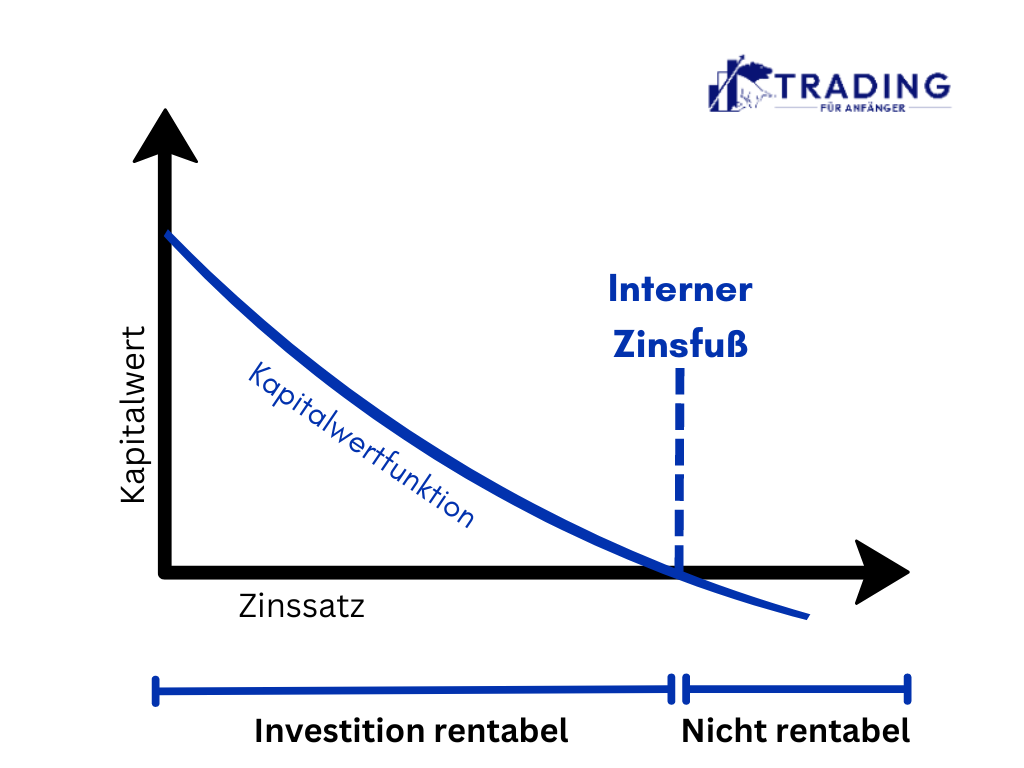

Der interne Zinsfuß (IZF) eines Projekts ist der Abzinsungssatz, der den Nettogegenwartswert aller Cashflows (sowohl positive als auch negative) gleich Null macht. Der IZF wird auch als Discounted Cash Flow Rate of Return (DCFROR) bezeichnet.

Der interne Zinsfuß: Erklärungen und Einordnung für Trader:

- Der interne Zinsfuß ist ein Maß für die Bewertung einer Investition.

- Ein positiver interner Zinsfuß wirkt sich positiv auf den Cashflow aus.

- Ein negativer interner Zinsfuß wirkt sich negativ auf den Cashflow aus.

Was sagt der IZF über ein Projekt aus?

Um Projekte oder Investitionen zu bewerten, wird der interne Zinsfuß verwendet. Er berechnet den Break-even-Diskontierungssatz (oder die Rendite) eines Projekts, der dessen Rentabilitätspotenzial angibt.

Je nach IZF wird ein Unternehmen ein Projekt annehmen oder ablehnen. Ein neues Projekt, dessen IZF die erforderliche Rendite eines Unternehmens übersteigt, wird wahrscheinlich akzeptiert. Liegt der IZF unter der geforderten Rendite, sollte das Projekt abgelehnt werden.

Was ist ein guter IZF?

Ein positiver IZF bedeutet, dass ein Projekt oder eine Investition einen gewissen Wert für das Unternehmen hat. Mathematisch gesehen kann jedoch ein negativer IZF auftreten, wenn die Cashflows des Projekts während der erwarteten Dauer zwischen positiv und negativ wechseln. Ein negativer IZF weist auf einen komplizierteren Cashflow-Strom hin, wodurch die Kennzahl weniger nützlich ist.

Vergleiche sollten mit Vorsicht vorgenommen werden Sie können keine spezifische „gute“ IZF-Kennzahl bestimmen, ohne die Branche der Investition und die Kapitalkosten des Unternehmens zu kennen.

Ein guter IZF im Immobilienbereich liegt im Allgemeinen bei 18 % oder mehr, aber eine Immobilieninvestition kann einen IZF von 20 % haben. Die Investition wird dem Unternehmen keinen Wert hinzufügen, wenn die Kapitalkosten 22 % betragen. Der IZF wird immer mit den Kapitalkosten und dem Branchendurchschnitt verglichen. Sie müssen mehr über eine Investitionsmöglichkeit wissen, wenn Sie bestimmen wollen, was ein „guter“ IZF ist.

Formel und Berechnung für den internen Zinsfuß

Die IZF-Formel lautet wie folgt:

0 (npv) = p0 + p1/(1+irr) + p2/(1+irr)2 + p3/(1+irr)3 + . . . +Pn/(1+IZF)n

Wobei:

- P0 entspricht der Anfangsinvestition (Mittelabfluss)

- P1, P2, P3…, entspricht den Cashflows in den Perioden 1, 2, 3, usw.

- IZF ist der interne Zinsfuß des Projekts

- NPV entspricht dem Nettogegenwartswert

- N entspricht den Halteperioden

Interner Zinsfuß Beispiele

Der IZF kann auch verwendet werden, um die erwartete Rendite einer Investition oder eines Projekts zu berechnen.

Die Beziehung zwischen IZF und NPV in Beispiel 1

Um die IZF-Formel besser zu verstehen, beginnen Sie mit der Kapitalwertformel und einem einfachen kurzfristigen Projekt (dann erweitern).

Nehmen wir an, Unternehmen X hat ein einjähriges Projekt, das EUR 1.000 kosten wird und einen Abzinsungssatz von 8% hat. Das Unternehmen wird am Ende des Jahres EUR 1.300 erhalten. Die Berechnung des NPV für dieses Projekt ist wie folgt:

NPV= -1.000 + 1.3001,08=203,70

Ein Projekt ist im Allgemeinen lohnenswert, wenn sein NPV größer als 0 ist. Bei demselben Projekt berechnet die IZF-Berechnung den NPV als 0. Der Break-even-Punkt tritt ein, wenn der NPV 0 ist. In diesem Fall sieht es wie folgt aus:

0= -1.000 + 1.300(1+IZF)

Der Abzinsungssatz von 8 % wurde durch den IZF ersetzt, aber die Formel bleibt die gleiche. Wenn Sie den IZF berechnen, erhalten Sie 0,30 oder 30 %.

Die Rendite einer Investition mit IZF Beispiel

Betrachten Sie den IZF aus der Perspektive einer großen Investition über einen Zeitraum von drei Jahren wie folgt:

Angenommen, Unternehmen Y muss entscheiden, ob es eine Fabrikausrüstung im Wert von EUR 300.000 kaufen soll oder nicht. Die Ausrüstung wird nur drei Jahre halten, aber es wird erwartet, dass sie in dieser Zeit zusätzliche jährliche Gewinne in Höhe von EUR 150.000 generiert. Das Unternehmen geht außerdem davon aus, dass es die Ausrüstung danach für etwa EUR 10.000 als Schrott verkaufen kann. Durch die Berechnung des IZF kann das Unternehmen Y feststellen, ob der Kauf der Ausrüstung eine bessere Verwendung seiner Barmittel ist als die anderen Investitionsoptionen, die etwa 10 % einbringen sollten.

So sieht die IZF-Gleichung in diesem Szenario aus:

0 (npv) = -EUR300.000 + (EUR150.000)/(1+0,2431) + (EUR150.000)/(1+0,2431)2 + (EUR150.000)/(1+0,2431)3 + EUR10.000/(1+0,2431)4

Der IZF für diese Investition beträgt 24,31 %, d. h. der Zinssatz, bei dem der Nettogegenwartswert Null wird.

Beschränkungen des internen Zinsfußes

Im Gegensatz zum Kapitalwert ermöglicht der IZF den Managern, Projekte auf der Grundlage ihrer Gesamtrendite einzustufen. Im Allgemeinen wird die Investition oder das Projekt mit dem höchsten IZF bevorzugt. Der IZF ist aufgrund seiner einfachen Vergleichbarkeit attraktiv, aber er hat auch Einschränkungen: Um den IZF zu berechnen, muss es einen anfänglichen Mittelabfluss geben (den Kauf der Investition), gefolgt von einem oder mehreren Mittelzuflüssen. Wenn die Investition zwischenzeitlich negative Cashflows erzeugt, kann sie nicht verwendet werden.

Er misst nicht die Größe der Investition oder die Rendite. Folglich begünstigt der IZF Investitionen mit hohen Renditen, auch wenn der Euro-Betrag der Rendite relativ niedrig ist.

Ein Beispiel: Eine Investition von EUR1, die EUR3 einbringt, hat einen höheren IZF als eine Investition von EUR1 Million, die EUR2 Millionen einbringt. Letztere bringt jedoch eine Million Euro ein (statt nur 2 Euro). Die IZF-Methode eignet sich am besten für die Analyse von Venture Capital- und Private Equity-Investitionen. Diese haben in der Regel mehrere Barinvestitionen und einen einzigen Barabfluss am Ende über einen Börsengang oder Verkauf.

Was ist der Unterschied zwischen IZF und WACC?

Der gewichtete durchschnittliche Kapitalkostensatz (WACC) ist der Preis, den ein Unternehmen zahlt, um sich Geld von Anleihegläubigern, anderen Kreditgebern und Aktionären zu leihen. In Bezug auf die IZF-Formel stellt der WACC die „erforderliche Rendite“ dar, die der IZF eines Projekts oder einer Investition übersteigen muss, um einen Mehrwert für das Unternehmen zu schaffen. Der Renditesatz kann auch als Hurdle Rate, Opportunitätskosten oder Kapitalkosten bezeichnet werden.

IZF vs. WACC Beispiel

Wenn der WACC eines Unternehmens beispielsweise 10 % beträgt, müssen die vorgeschlagenen Projekte einen IZF von 10 % oder mehr aufweisen, um einen Mehrwert zu schaffen. Ein IZF unter 10 % zeigt an, dass die Kapitalkosten des Unternehmens größer sind als die erwartete Rendite aus dem vorgeschlagenen Projekt oder der Investition.

Mit anderen Worten: Wenn Sie einen Limonadenstand mit Ihrer Kreditkarte zu einem jährlichen Zinssatz von 10 % kaufen würden (wie der WACC), müssten Sie jedes Jahr mehr als 10 % verdienen (wie der IZF), um einen Gewinn zu erzielen. Andernfalls würden Sie jedes Jahr Geld verlieren und keinen Mehrwert für Ihr Vermögen schaffen.

Der Unterschied zwischen NPV und IZF

Der Nettogegenwartswert (NPV) eines Projekts oder einer Investition misst seinen potenziellen Wert für die Gesellschaft (in Euro). Der IZF hingegen prognostiziert die Rendite, die ein Projekt oder eine Investition erwirtschaften kann. Sowohl der Kapitalwert als auch der IZF können Analysten ein klareres Bild davon vermitteln, welche Projekte (oder Investitionen) den größten Wert für ein Unternehmen schaffen können.

Beispiel: IZF vs. NPV

Schauen wir uns das Beispiel von vorhin noch einmal an:

Der Gewinn aus der EUR 300.000 teuren Maschine würde EUR 460.000 betragen (150.000 EUR + 150.000 EUR + 150.000 EUR + 10.000 EUR = 460.000 EUR). Basierend auf einem Abzinsungssatz von 5 % und einem NPV-Rechner ergibt sich ein Nettogegenwartswert von EUR116.714,23.

Der Kapitalwert gibt den Wert in Euro an und liefert mehr Informationen, um eine fundiertere Entscheidung zu treffen.

IZF: Wichtige Erkenntnisse

Ein Unternehmen kann in der Regel eine höhere Rendite von einem Projekt oder einer Investition erwarten, wenn der IZF höher ist. Daher kann der IZF ein wichtiger Indikator für den Erfolg einer geplanten Investition sein.

Bei einer Kapitalbudgetierungsentscheidung muss auch der durch das Projekt geschaffene Mehrwert berücksichtigt werden. Bei Kapitalbudgetierungsentscheidungen berücksichtigen die Entscheidungsträger in der Regel sowohl den IZF als auch den NPV.

Fazit – Wichtige Metrik zur Feststellung der Rentabilität von Investitionen

Insgesamt ist der interne Zinsfuß eine wichtige Kennzahl, mit der sich die Rentabilität einer Investition messen lässt. Durch den IZF wird der Kapitalwert eines gegebenen Projekts gleich Null gesetzt, indem die Investitionssumme der Summe aller abgezinsten Cashflows gegenübergestellt wird. Aus dieser Gleichung lässt sich der Breakeven-Diskontierungssatz berechnen, also der Zinsfuß, der nötig wäre, um die gesamte Investitionssumme zurückzuerhalten.

Die Berechnung des IZF mag für Anfänger komplex erscheinen, aber ist der Wert einmal festgestellt, so lässt sich damit einfach beurteilen, ob eine Investition rentabel ist oder nicht. Denn dazu muss nur überprüft werden, ob der IZF über der erforderlichen Rendite des Projekts liegt. Ist dies der Fall, so kann die Investition als rentabel betrachtet werden.

Meist gestellte Fragen:

Was ist der interne Zinsfuß?

Der interne Zinsfuß ist der Diskontierungssatz, bei dem der Wert der Investition gleich der Summe aller abgezinsten Cashflows ist. Mit ihm lässt sich die Rentabilität einer Investition messen. Ist der IZF höher als die erforderliche Rendite, so spricht dies für Investition.

Wie berechnet man den internen Zinsfuß?

Um den internen Zinsfuß zu berechnen, wird zunächst die Summe aller abgezinsten Cashflows abzüglich der Investition gleich Null gesetzt. Im Anschluss wird mithilfe eines Interpolationsverfahrens schrittweise der Zinsfuß ermittelt, unter dem die Gleichung aufgeht.

Was sagt ein hoher interner Zinsfuß aus?

Ein hoher IZF ist in der Regel ein positives Zeichen, denn er deutet auf eine vergleichweise hohe Rendite hin. Voraussetzung für eine Investition ist, dass der IZF oberhalb der erforderlichen Rendite liegt. Je höher also der IZF liegt, umso höher sind die Renditechancen. Allerdings ist ein hoher IZF keine Garantie, denn er kann beispielsweise auch ein höheres Risiko bedeuten.