Dividenden sind Kapitalerträge und unterliegen in Deutschland entsprechend einer Quellensteuer. Das heißt, dass die Gewinnbeteiligung genauso wie die Renditengewinne, die Sie beim Verkauf von Aktien, ETFs und CFDs erhalten, direkt vor der Auszahlung mit 25 Prozent besteuert werden. Einkünfte aus Verkäufen werden vom Broker an das Finanzamt weitergeleitet, bei Dividenden übernimmt diese Aufgabe meist das Unternehmen noch vor der Ausschüttung.

Key Facts: Steuern auf Dividenden

- Alle Aktiengewinne, Zinsen oder Dividenden müssen versteuert werden

- Die Dividende müssen Sie versteuern, wenn Sie zusammen mit anderen Kapitalerträgen einen Wert von 1000 Euro übersteigt

- allg. Steuersatz: 25 % Kapitalertragssteuer plus ggf. 5,5 % Soli + 8/9 % Kirchensteuer

- Quellensteuer entfällt auf ausländische Aktien und muss zusätzlich abgeführt werden

Wie wird die Dividende in Deutschland versteuert?

Für jeden Aktionär, der seinen Wohnsitz in Deutschland hat, gilt: der Broker leitet 25 Prozent von Gewinnen und die Unternehmen von den Dividenden automatisch ab Geldeingang bzw. vor der Ausschüttung an den Fiskus ab. Nach der Höhe der Steuer berechnet sich dann am Ende des Jahres bzw. in der nächsten Steuererklärung die Kirchensteuer von 8 oder 9 Prozent. Für einen bestimmten Teil der Bevölkerung fällt zudem der Soli von 5,5 Prozent an.

Am Ende des Jahres bekommen die Anleger vom Broker eine Zusammenfassung aller Ein- und Ausnahmen sowie der abgeführten Abgeltungssteuer. Die Gewinne aus Dividenden und Renditen werden dabei immer mit dem Investitionsaufwand, den Gebühren und Verlusten verrechnet. Viele Broker liefern detaillierte und transparente Zusammenfassungen für die Steuer. Mit der Zusammenfassung Ihrer Erträge vom Broker können Sie später in der Steuererklärung Ihren Sparer-Pauschbetrag einfordern und eventuell den Steuersatz senken. Lassen Sie sich das Dokument also immer ausstellen und behalten Sie es bis zum Einreichen der Anlage KAP.

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Wann muss ich bei der Dividende Kirchensteuer zahlen?

Wenn Sie Mitglied einer christlichen Religionsgemeinschaft sind, müssen Sie zzgl. der 25 % Abgeltungssteuer auch Kirchensteuer zahlen. In Bayern und Baden-Württemberg beläuft sich diese auf neun Prozent von der Abgeltungssteuer, im Rest von Deutschland auf acht Prozent. Im Fall von Konfessionslosigkeit kommt es zu keiner Besteuerung.

Gibt es steuerfreie Dividende?

Offiziell dürfen einige deutsche Unternehmen wie Verbio, Edel, Deutsche Telekom, Vonovia, Telefónica Deutschland, LEG Immobilien, Freenet und andere steuerfreie Dividenden ausschütten. Der Begriff ist jedoch etwas irreführend, da sie wirklich steuerfrei nur für diejenigen Investoren sind, die die Aktien vor 2009 erworben haben.

Bei allen anderen Anlegern wird später der Verkaufspreis um die nicht gezahlte Steuer auf Dividenden gekürzt. Somit verschiebt sich die Zahlung der Abgeltungssteuer lediglich bis zum Zeitpunkt der Veräußerung.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Dividende aus dem Ausland: Quellensteuern in anderen Staaten beachten

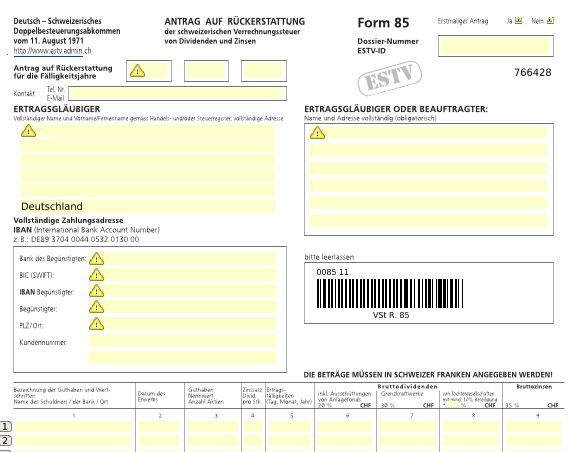

Viele Broker und Unternehmen mit Aktien sitzen natürlich im Ausland. Wenn Sie zum Beispiel in eine AG in der Schweiz investieren, besteht dort ebenfalls die Pflicht zur Zahlung von Quellenstellung vor der Ausschüttung der Dividenden. In dem Alpenstaat werden nun jedoch satte 35 Prozent auf die Dividenden fällig. Gleichzeitig möchte auch der deutsche Fiskus Ihre Einnahmen mit 25 Prozent versteuern. Da es aber Abkommen gibt, welche verhindern sollen, dass man zweimal auf dieselbe Einnahme Steuern bezahlt, lässt sich das Problem zu einem gewissen Grad lösen.

Bei der Schweiz im Speziellen ist zu beachten, dass eine Verrechnung mit den deutschen Steuern nur bis zu einem Wert von 15 Prozent möglich ist. Daher sollten Sie sich besser direkt an die schweizerischen Behörden wenden. Dort lassen sich Anträge zur Rückerstattung der Quellensteuer (Formular 85) einreichen.

In den USA liegt die Abgeltungssteuer aktuell bei 30 Prozent auf Dividenden. Deutsche Anleger können den Steuersatz jedoch auf 15 Prozent senken, indem man nachweist, dass die Dividenden an einen ausländischen Staatsbürger gegangen sind. Hierfür wird ein vertrauenswürdiger und kooperationsfreudiger Broker bzw. eine Bank benötigt.

Für wen lohnt sich eine Steuererklärung?

In der Regel kann man davon ausgehen, dass alle, die einen Steuersatz über 25 Prozent haben, auf eine Steuererklärung mit dem Formular KAP verzichten können und diejenigen, die weniger Einkommenssteuer bezahlen, unbedingt am Ende des Jahres mit der Zusammenfassung aller Einnahmen beginnen sollten.

Steuerliche Vorteile sind so zu erwarten, wenn Ihr Steuersatz unter 25 Prozent liegt, Sie ein niedriges Jahreseinkommen haben, keinen Freistellungsantrag beim Broker auf den Sparer-Pauschbetrag gestellt haben und als berechtigt für den Altersentlastungsbetrag gelten.

Erstellen Sie eine Steuererklärung zu Ihrem eigenen Vorteil, wenn Sie:

- Ein Jahreseinkommen unter dem Grundfreibetrag und keine weitere Einkommensquelle haben

- Ihr individueller Steuersatz unter 25 Prozent liegt

- Kein Freistellungsantrag gestellt wurde: Anleger haben einen Anspruch auf 801 Euro Einkommen aus Kapitalerträgen, das steuerfrei ist

- Sie bereits Rentner bzw. älter als 65 Jahre sind und somit für den Altersentlastungsbetrag in Frage kommen

- Sie über mehrere Banken und in unterschiedlichen Ländern traden: Somit kann klarer ermittelt werden, was als Kapitalertrag gelten kann und was nicht

Sie sind dazu verpflichtet, steuerliche Angaben zu machen, wenn:

- Sie als Anleger im Auslandsaktien kaufen und der Broker nicht mit den deutschen Finanzbehörden kooperiert. In diesem Fall wird die Quellensteuer nicht direkt weitergeleitet. Sie müssen dann eigenständig Ihre Erträge aus Aktien bzw. Dividenden in der Steuererklärung kenntlich machen und eventuell Abgaben nachzahlen.

- Sie kirchensteuerpflichtig sind. AGs, Broker und Banken leiten diese Abgabe anders als die Quellensteuer generell nicht an den Fiskus weiter. Sie sind also selbst dafür verantwortlich, sich beim Finanzamt zu melden.

So füllen Sie die Anlage KAP richtig aus

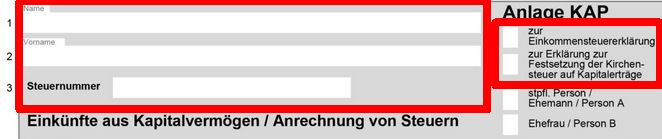

Zeilen 1-3

Nachdem Sie den Mantelbogen mit Ihren persönlichen Daten ausgefüllt haben, wenden Sie sich dem Formular KAP zu und tragen ganz oben Ihren Namen, Vornamen und die Steuernummer ein. Nun kreuzen Sie an, ob es sich um eine Anlage zur Einkommenssteuererklärung handelt oder Sie Ihre Kirchensteuer auf Kapitalerträge festsetzen lassen möchten.

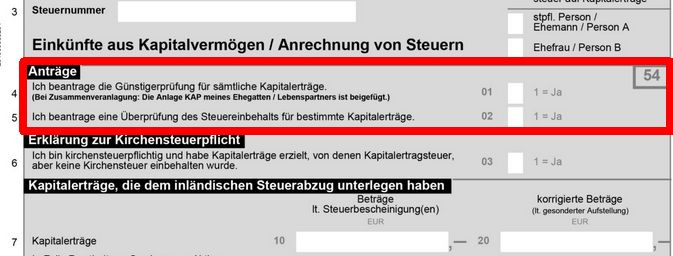

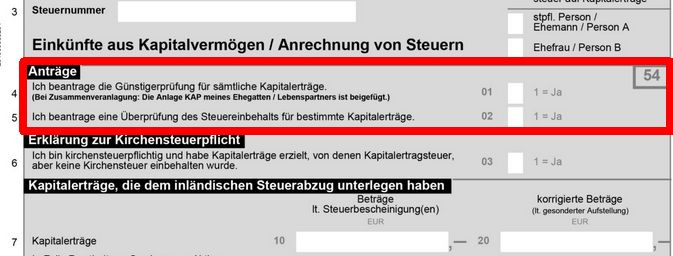

Zeilen 4-5

Bereits im zweiten Schritt können Sie die Günstigerprüfung beantragen. Ich empfehle Ihnen hier stets eine „1“ in das Kästchen zu schreiben, da Sie davon nur profitieren können.

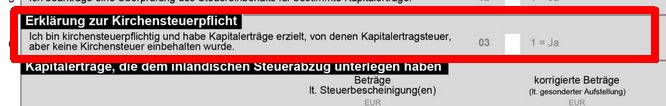

Zeile 6

Wer Mitglied einer deutschen christlichen Gemeinde ist, muss Kirchensteuern bezahlen. Diese orientieren sich an der Höhe der Quellensteuer bzw. der Einkommenssteuer. In der KAP tragen Sie bei bestehender Kirchensteuerpflichtigkeit eine „1“ in der Zeile 6 ein.

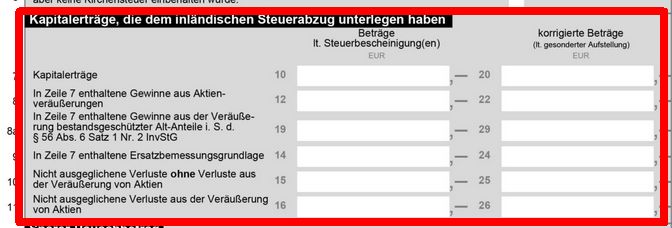

Zeilen 7-11

Nun folgt eine Liste mit allen Kapitalerträgen, die im Inland steuerabzugfähig sind. Sie deklarieren hier als Anleger alle erhaltenen Gewinne aus Verkäufen sowie aus Dividenden. In der Zeile Kapitalerträge vermerken Sie alle Einkünfte, in der Zeile darunter die Gewinne, die Sie durch Verkäufe von Aktien erhalten haben.

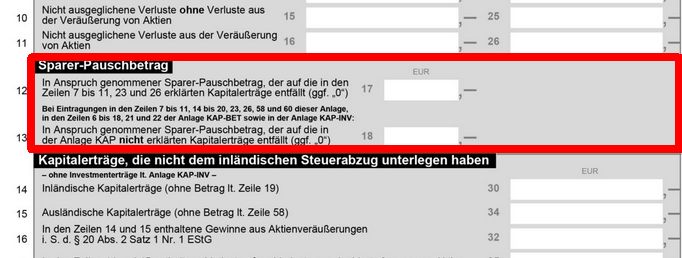

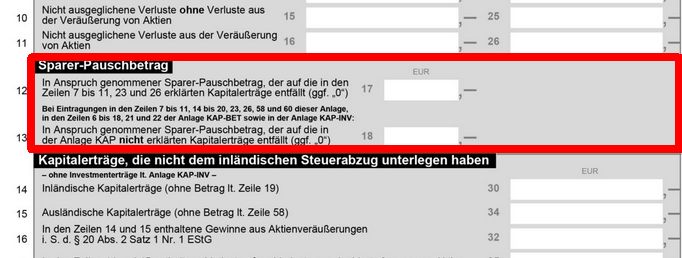

Zeile 12-13

Wenn Sie den Sparer-Pauschbetrag über einen Freistellungsantrag in Anspruch genommen haben, tragen Sie den entsprechenden Wert in Zeile 12 ein. Wer die Quellensteuer voll ab dem ersten Euro gezahlt hat, vermerkt hier eine 0. Der Abschnitt muss immer ausgefüllt werden.

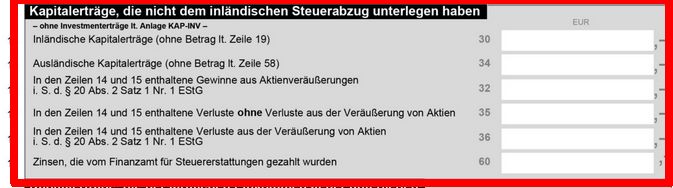

Zeilen 14-19

Wenn Sie Kapitalerträge erhalten haben, die nicht versteuert werden müssen, notieren Sie diese hier. Es geht z. B. um Verlustgeschäfte, ausländische Kapitalerträge und Gewinne durch Aktienverkäufe

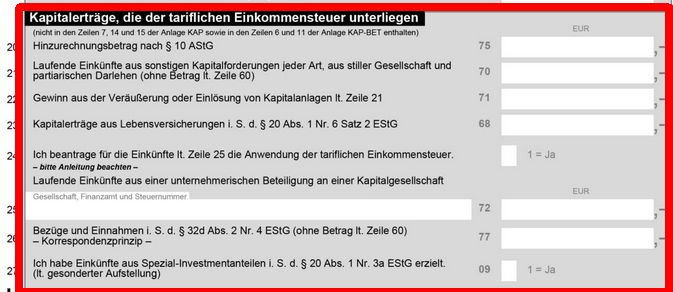

Zeilen 20-27

Wenn Sie eine unternehmerische Beteiligung in einer GmbH besitzen, müssen Sie in diesem Abschnitt Angaben machen. Mit klassischen Dividenden haben die Zeilen jedoch nichts zu tun.

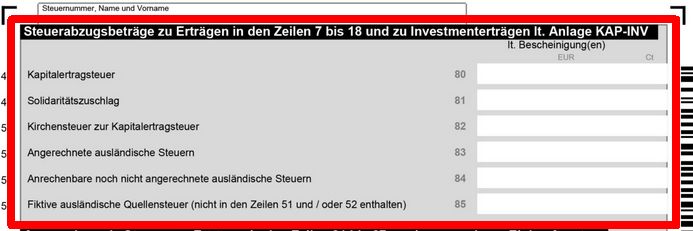

Zeilen 48-53

Wenn Steuern bereits ab der Quelle abgezogen worden sind, listen Sie diese Beträge in den Zeilen unter „Steuerabzugbeträge zu Erträgen“ in den Zeilen zuvor auf. Teilen Sie dem Finanzamt mit, wie viel Kapitalertragssteuer, Soli, Kirchensteuer und ausländische Steuer bereits abgeflossen ist.

Möglichkeiten zum Sparen

Es lohnt sich fast immer, eine Steuererklärung einzureichen und damit alle steuerlichen Freibeträge zurückzubekommen. In erster Linie geht es natürlich um den Sparer-Pauschbetrag. Es ist zum Beispiel aber auch wichtig, bei geringem Jahreseinkommen die Abgeltungssteuer auszusetzen. Somit hat man schlichtweg mehr Kapital, um zu Reinvestieren.

Grundfreibetrag

Zunächst einmal hat jeder Steuerzahler in Deutschland einen steuerlichen Grundfreibetrag. Dieser beläuft sich für 2024 auf 11.604 € Euro und steigt aller zwölf Monate aufgrund der Inflationsrate an. Wenn Sie nun mit Ihrem Partner zusammenleben, aber nur einer von beiden voll verdient, sollte eher derjenige mit geringem Einkommen Aktien erwerben.

Im Bestfall bleiben dann bis zu 11.604 € Euro an Gewinn und Dividenden steuerfrei. Alles, was darüber liegt, versteuern Sie zunächst mit 25 Prozent. Da in diesem Fall aber von einem niedrigeren Steuersatz auszugehen ist, müssen Sie ihre persönlichen steuerlichen Merkmale in der Steuererklärung geltend machen. Hierfür reichen Sie die Anlage KAP und Dokumente wie die Abrechnung vom Broker ein.

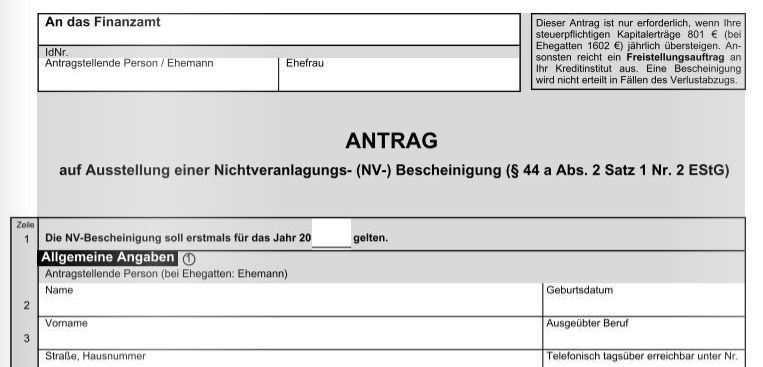

Tipp NV-Bescheinigung

Wenn Ihr Jahreseinkommen über mehrere Jahre hinweg unter dem Grundfreibetrag liegt, sollten Sie eine NV-Bescheinigung in Erwägung ziehen. Sie stellen einen entsprechenden Antrag bei Ihrem Finanzamt, dem in der Regel auch stattgegeben wird. Das Papier leiten Sie an die AG oder an den Broker weiter und es findet keine automatische Besteuerung mit 25 Prozent statt. Sollten Sie wider Erwarten doch mehr verdienen, deklarieren Sie dies in der Steuererklärung.

Tipp: Sparer-Pauschbetrag

Ein Muss für alle Aktionäre mit Dividendenaktien ist die Nutzung des Sparer-Pauschbetrags. Jede Person mit Wohnsitz im Inland kann 1000 Euro steuerfrei über Kapitalerträge verdienen. In der Anlage KAP gibt es eine entsprechende Zeile, in der Sie den Freibetrag geltend machen. Daraufhin erhalten Sie alle vorab gezahlten Steuern bis zu dieser Grenze zurückerstattet.

Freistellungsauftrag für den Sparer-Pauschbetrag

Bisweilen ist es etwas mühselig, jedes Jahr den Pauschbetrag zurückholen zu müssen. Sie können daher auch einen Freistellungsantrag bei der Bank, der AG oder beim Broker einreichen. Sie teilen der ausschüttenden Stelle dann mit, dass bis zu einem Wert von 1000 Euro für Kapitalerträge keine Steuern abgeführt werden sollen. Die Freistellung lässt sich auf mehrere Anbieter verteilen.

Top-Tipp: Nutzen Sie die Günstigerprüfung, um Steuern bei der Dividende zu sparen

Wenn Ihr Steuersatz im Jahr unter 25 Prozent liegt, nutzen Sie am besten die Günstigerprüfung. Sie müssen nur einmal das entsprechende Kästchen in der Steuererklärung mit „1“ markieren und Ihr Steuersatz für Kapitalerträge wird genau auf Ihre individuellen Merkmale angepasst. Somit wird nicht der volle Pauschalbetrag abgezogen und Sie haben mehr Kapital zur Verfügung, um zu investieren.

Den richtigen Dividenden Broker auswählen

Einen guten und fairen Broker zur Seite zu haben, ist beim Trading mit Dividenden-Aktien das A und O. Die Plattformen stellen Ihnen so genau eine Abrechnung zusammen, über welche Sie Ihre Einnahmen und Verluste nachvollziehen können. Zudem sollte der Broker auch offen für weitere Anträge wie die Freistellung und die NV-Bescheinigung sein. Davon abgesehen spielen die Gebühren eine wichtige Rolle. Viele Anbieter wie eToro haben diese auf 0,- Euro für Depot und Orders gesenkt, weswegen man mehr Spielraum beim Investieren hat.

Im neuesten Test zu den Themen Trading, Usability, Fairness, Gebühren und Abrechnung hat sich eToro durchgesetzt und ist aktuell auch mein favorisierter Broker.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Anmelden beim Broker und Dividenden-Aktien kaufen – so einfach geht’s

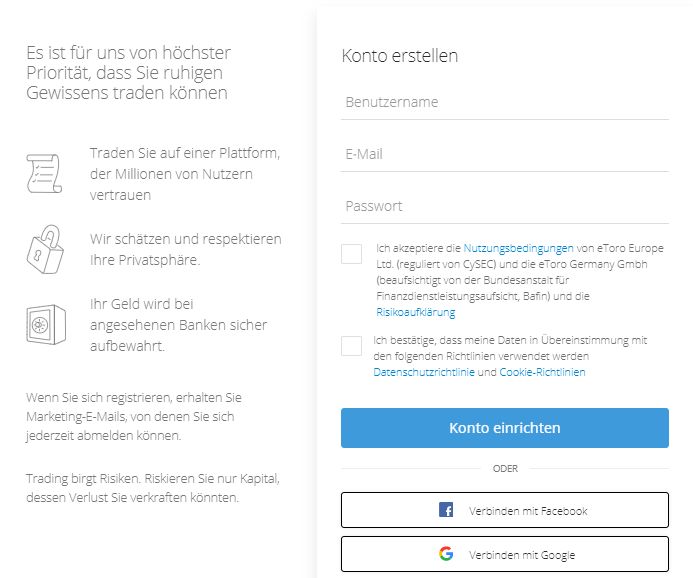

Wenn Sie Dividenden-Aktien einfach und bequem kaufen möchten, suchen Sie sich am besten einen transparenten Broker aus. Bei eToro können Sie sich z. B. schnell anmelden und einfach investieren.

Im ersten Schritt eröffnen Sie Ihr Konto mit der E-Mail-Adresse. Über diese empfangen Sie einen Bestätigungslink, mit dem Sie den Account aktivieren. Bereits jetzt sind Sie Mitglied beim Broker.

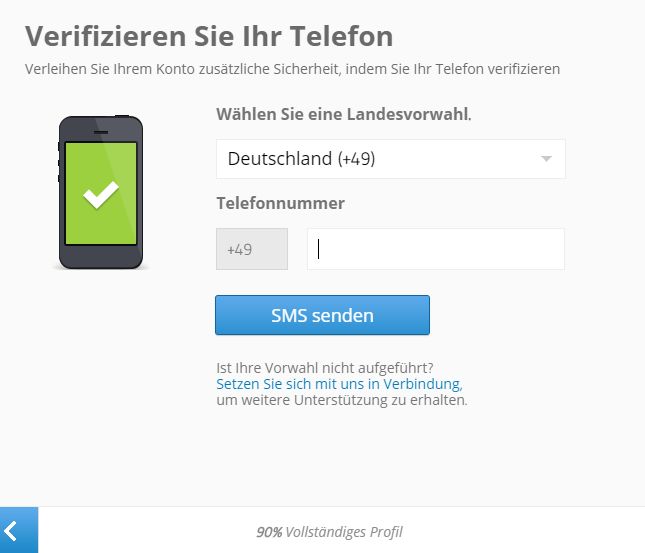

Bevor es richtig losgehen kann, bleiben noch einige Formalitäten zu erledigen. Verifizieren Sie so Ihre Telefonnummer, geben Sie Ihre Steuernummer an und laden Sie einen Wohnsitznachweis hoch.

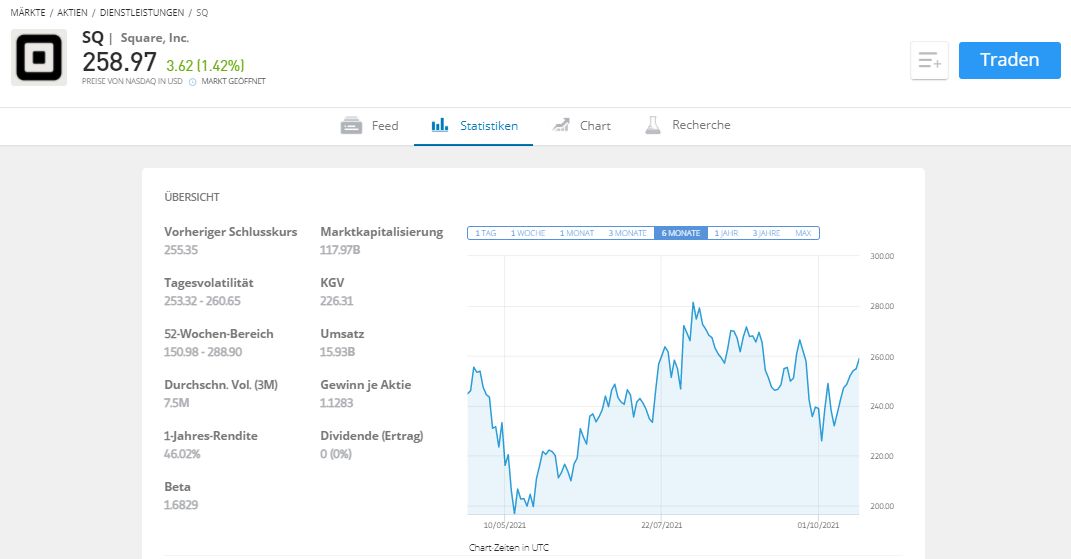

Wenn Sie noch keine Erfahrung im Traden haben, üben Sie zunächst ohne Risiko im Demoaccount. Sie können hier etwas mit den Charts und wichtigen Kennzahlen wie dem KGV, dem Betafaktor und dem EPS spielen, um ein besseres Verständnis vom Markt zu bekommen.

Detaillierte Anleitungen darüber, wie Sie z. B. Aktien mit hohen Dividenden finden, lesen Sie in diesem Artikel. Auf der Suche nach unterbewerteten Value Aktien und eventuellen Growth Aktien lesen Sie meine entsprechenden Beiträge auf Trading für Anfänger durch.

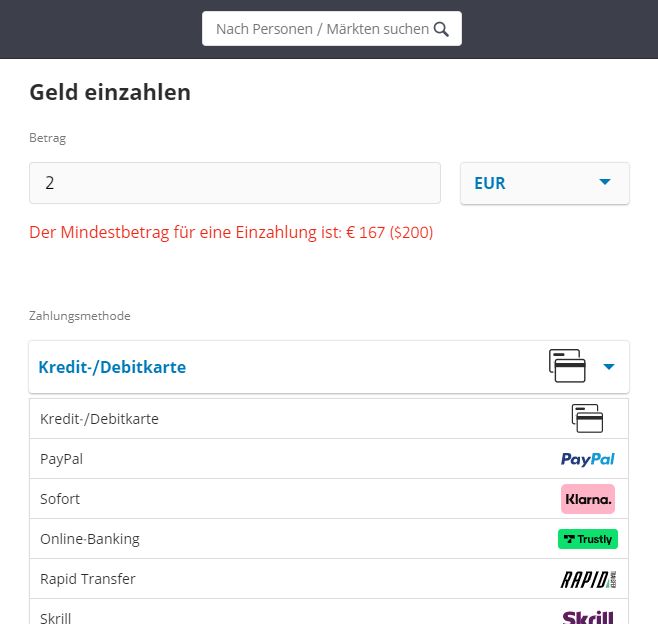

Nach der Probierphase geht es quasi ans Eingemachte. Sie laden über Methoden wie Kreditkarte, Sofortüberweisung oder PayPal Geld auf Ihr Konto. Bei eToro können Sie bereits ab 50 Euro damit anfangen, mit Aktien zu handeln.

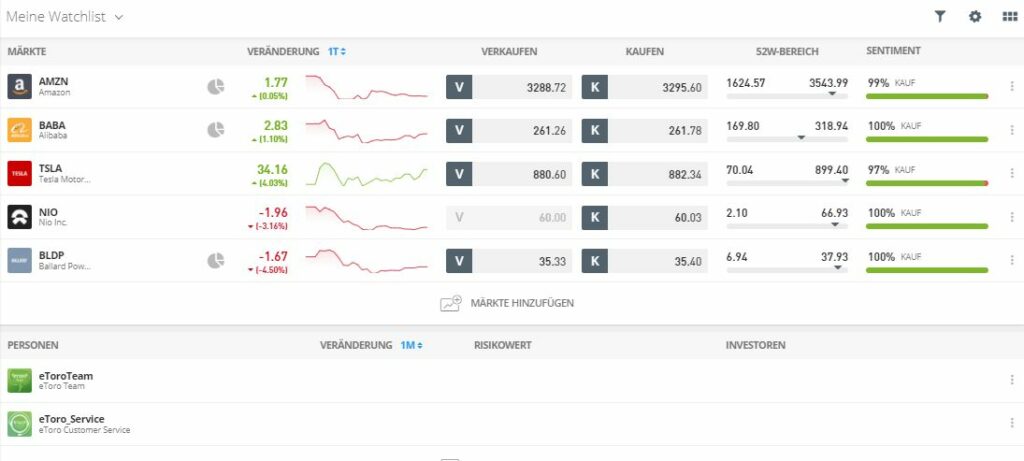

Ich empfehle Ihnen interessante Aktien einfach Ihrer Watchlist hinzuzufügen. Dadurch haben Sie deren Entwicklung stets im Auge und platzieren bei einem attraktiven Kaufpreis Ihre Investition.

Dafür klicken Sie einfach auf den Button „Traden“ und tragen im sich daraufhin öffnenden Fenster einen gewünschten Betrag bzw. die Anzahl an Aktien ein, die Sie erwerben möchten.

Wer dabei die Gewinne steigern möchte, handelt Aktien mit Hebel. Der Broker schießt Ihnen dann Geld zu und Sie erhalten bei den Renditen das Doppelte, Dreifache oder Vierfache. Gleichzeitig steigen damit aber auch die potenziellen Verluste.

Absichern können Sie Ihre Investition mit Stop Loss, einer Funktion, die ab einem vorher festgesetzten Minimalwert den sofortigen Ausstieg aus dem Handel in Gang setzt. Somit bleiben Ihre Verluste stets gedeckelt. Mit Take Profit nehmen Sie dagegen am oberen Ende die Gewinne mit.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Fazit: Steuern auf Dividende

Steuern müssen Sie auf alle Kapitalerträge zahlen, die im Jahr die 1000 Euro übersteigen – dazu zählen auch Dividendenzahlungen von Unternehmen. Sparmöglichkeiten gibt es jedoch, wenn Sie eine Steuererklärung abgebe: Teilen Sie dem Finanzamt mit, wie viel Dividende und Gewinne Sie aus Aktienverkäufen erhalten haben. So machen Sie den Sparer-Pauschbetrag geltend und wissen, wie viel Steuern bereits durch Broker, AG und Bank abgegolten worden sind. Daraufhin haben Sie Anrecht auf eine Rückerstattung.

Mit einigen Tricks wie dem Freistellungsauftrag und der NV-Bescheinigung profitieren Sie darüber hinaus über das gesamte Jahr hinweg von mehr Kapital in Ihrem Depot.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Meistgestellte Fragen zum Thema Steuern auf Dividendenzahlungen:

Wo muss ich Dividenden in der Steuererklärung angeben?

In der Steuererklärung müssen Sie die Anlage KAP ausfüllen und dort die Aktien unter den Kapitalerträgen angeben. Einbehaltene Steuern tragen Sie am Ende des Formulars ein.

Wie lange muss ich Aktien halten, damit Sie steuerfrei sind?

Auf Aktiengewinne müssen Sie früher oder später immer Steuern zahlen, egal wie lange Sie sie halten. Früher konnte man Aktien über zwölf Monate halten und musste keine Steuern beim Verkauf zahlen. Seit 2009 findet der Abzug bereits vor der Auszahlung von Dividenden und Renditengewinnen statt. Mit der Dauer, in der sich die Aktien im Depot befinden, hat die Steuerfreiheit also nichts zu tun.

In welchem Jahr sind Dividenden zu versteuern?

Dividenden müssen immer im Steuerjahr desselben Jahres versteuert werden, indem Sie die Dividende erhalten haben. Die Steuererklärung dafür können Sie bis zum 31. Juli des Folgejahres abgeben.

Kann man die Abgeltungssteuer zurückholen?

Ja- Gewinne, die unter dem jährlichen Steuerfreibetrag von 1000 Euro (Stand: 2024), liegen, sind steuerfrei. Wenn Sie darauf bereits Steuern gezahlt haben, können Sie sich die Abgeltungssteuer im Jahr darauf über die Steuererklärung zurückholen. Bei einem steuereinfachen Broker können Sie auch einen Freistellungsauftrag einrichten. Dann wird der Freibetrag automatisch bei der Berechnung Ihrer Steuerschuld berücksichtigt und Sie müssen sich um nichts weiter kümmern.

Gibt es einen extra Freibetrag für Dividenden?

Nein, für Gewinne aus Dividendenzahlungen gibt es keinen extra Freibetrag. Für Dividenden gilt – wie für alle anderen Kapitalerträge auch – der jährliche Steuerfreibetrag von 1000 Euro (Stand: 2024).

Wie werden Dividenden versteuert?

Dividenden fallen unter die Kapitalertragssteuer von 25%. Zusätzlich kann eine Quellensteuer aus dem Land, aus dem das ausschüttende Unternehmen stammt, fällig werden. In vielen Fällen kann die dafür gezahlte Quellensteuer aber in Deutschland mit der Kapitalertragssteuer verrechnet werden.

Wird die Steuer auf Dividenden automatisch abgeführt?

Ja, die Steuer für Dividenden wird in manchen Fällen automatisch abgeführt, wenn Sie bei einem steuereinfachen Broker sind. Dieser zieht automatisch den zu zahlenden Steuerbetrag von der Dividende ab und führt diesen ans Finanzamt ab. Sind Sie jedoch nicht bei einem steuereinfachen Broker, so müssen Sie sich selbst um die Versteuerung der Dividenden kümmern, indem Sie diese in Ihrer Steuererklärung angeben.

Wie ist das wenn man auswandern möchte?