Viele Trader und Optionshändler kommen mit diesem Begriff in Berührung. Häufig macht die Margin im Optionshandel Anfängern Angst, da diese die Sicherheitsleistung mit einem hohen Risiko verbinden. Dabei ist die Margin eine der grundlegenden Voraussetzungen zur Durchführung bestimmter Termingeschäfte. Zugleich ist diese auch bei unterschiedlichen Varianten des Optionshandels zwingend erforderlich.

Bevor Trader mit dem Handel mit Optionen beginnen, sollten sie unbedingt die Grundzüge der Margin verstehen. Somit geht es im folgenden Beitrag um den Begriff der Margin, die Bedeutung für die Praxis, die Berechnung und mögliche Konsequenzen.

Wissenswertes zur Margin im Optionshandel:

- Beim Handel mit Hebel müssen Anleger eine Sicherheitsleistung hinterlegen.

- Eine Margin fällt immer dann an, wenn der Verkäufer seiner Verpflichtung nicht mehr nachkommen kann.

- Die Margin wird vom Online Broker erhoben.

Darum gibt es eine Margin: Definition

Bei der Margin handelt es sich um eine Sicherheitsleistung, die der Optionshändler leisten muss. Grundsätzlich kommt die Margin immer dann zum Einsatz, wenn ein Risiko aus der Durchführung des Termingeschäfts resultiert. Beim Kauf von Optionen ist dies grundsätzlich nicht der Fall. Denn es besteht kein Risiko für die Beteiligten. Vielmehr wurde das Risiko für den Verkäufer einer Option bereits durch die Zahlung einer Prämie abgegolten. Darüber hinaus resultieren für den Käufer aus dem Optionskontrakt nur Rechte, aber keinerlei Verpflichtungen. Vielmehr kann er eigenständig, ohne Einfluss des Verkäufers, entscheiden, ob er die Option ausüben möchte oder nicht. Käufer tragen keine Risiken nach der Zahlung der Optionsprämie. Folglich ist die Zahlung einer Margin als Sicherheitsleistung per definitionem nicht notwendig.

Für den Verkäufer einer Option ist das Risiko hoch. Denn nach dem Verkauf einer Option und dem Erhalt der jeweiligen Prämie ist der Verkäufer als Stillhalter tätig. Er hat keinerlei Einfluss, ob der Käufer der Option diese ausübt oder nicht. Vielmehr kann er lediglich abwarten. Dennoch gibt er beim Verkauf der Option eine Garantie an den Käufer, dass er eine bestimmte Menge des Basiswerts verkauft oder kauft. Das Risiko ist immens. Damit der Verkäufer der Option der daraus resultierenden Verpflichtung jederzeit nachkommen kann, verlangen die Broker vom Optionsverkäufer eine Sicherheitsleistung. Diese Margin korrespondiert jedoch nicht mit dem Gegenwert der Optionsposition. Denn dann würde die Option keinen Hebeleffekt bieten, sodass die Verkäufer der Option vorzugsweise andere Geschäfte am Finanzmarkt durchführen würden. Die Margin ist somit kleiner als der jeweilige Wert des Optionskontraktes.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

So wird die Margin berechnet

Die Berechnung der Margin ist keine Aufgabe, die die Trader übernehmen müssen. Vielmehr führen die Broker die Berechnung der Sicherheitsleistung eigenständig durch. Jeder Anbieter nutzt dafür ein anderes Verfahren. Allerdings handelt es sich niemals um einen festen Wert. Vielmehr wird die Margin immer neu berechnet. Meistens nähert sich die Höhe der Sicherheitsleistung ungefähr 25 % des Werts einer Aktienposition an. Bei einem Optionskontrakt mit typischerweise 100 Aktien bei einem Preis von 100 Euro pro Aktie, würde sich der Aktienwert auf 10.000 Euro laufen. Die Sicherheitsleistung würde ungefähr 2500 Euro betragen.

Wenn sich der Kurs des Basiswerts in die beabsichtigte Richtung verändert und die Option out of the money notiert, sinkt die Sicherheitsleistung, welche der Verkäufer einer Option zahlen muss. Wenn der Kurs demgegenüber in the money notiert, wird die Margin höher. Denn der Verkäufer der Option muss ggf. eine höhere Gesamtverpflichtung erfüllen. Die Margin wird immer auf das gesamte Depot eines Verkäufers berechnet. Das Gesamtrisiko ist somit die entscheidende Komponente für die Höhe der Sicherheitsleistung. Wenn sich beispielsweise in einem Depot Positionen mit gegenläufiger Kursentwicklung befinden, folgt dies zu einer höheren Sicherheit. Infolgedessen ist ein geringeres Risiko vorhanden, dies führt wiederum zu einer ebenfalls geringeren Margin.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Das folgt aus der Margin

Die Sicherheitsleistung des Verkäufers einer Option lässt unterschiedliche Schlussfolgerungen zu. Wenn der Betrag auf dem Konto beim Broker die Sicherheitsleistung nicht mehr decken kann, veranlasst der Broker einen sogenannten Margin Call. Nun haben die Optionshändler zwei Möglichkeiten, um auf das Ultimatum des Brokers zu reagieren:

- 1. Die Trader können Geld nachschießen, damit die Margin wieder gedeckt ist. Dafür ist eine Einzahlung in der jeweiligen Höhe auf das Konto beim Broker erforderlich

- 2. Die Trader können die jeweilige Position glattstellen und ggf. Verluste realisieren. Diese werden dann mit der vorhandenen Margin beim Broker verrechnet, sodass das Kapital auf dem Broker-Konto sinkt.

Wenn der Margin Call erfolgt, haben die Trader wenig Zeit. Häufig verlangt der Broker eine Reaktion innerhalb der nächsten 24 Stunden. Ansonsten erfolgt durch den Broker eine veranlasste Glattstellung der jeweiligen Position.

Ausnahmen von der Margin

Obgleich die Margin eine grundsätzliche Berücksichtigung bedarf, gibt es beim Handel von Optionen einige Ausnahmen von der Regel, dass eine Sicherheitsleistung durch den Verkäufer der Option hinterlegt werden muss. Denn der Käufer und Verkäufer der Option könnten durchaus vereinbaren, dass keine Margin hinterlegt wird.

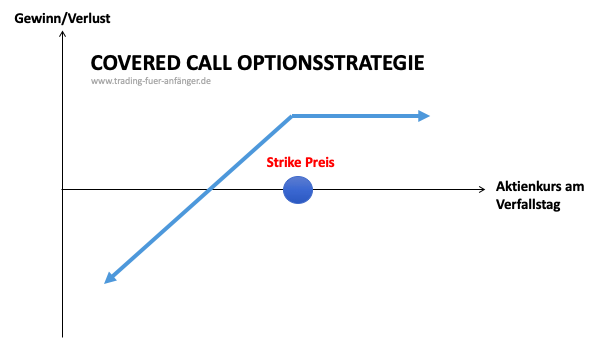

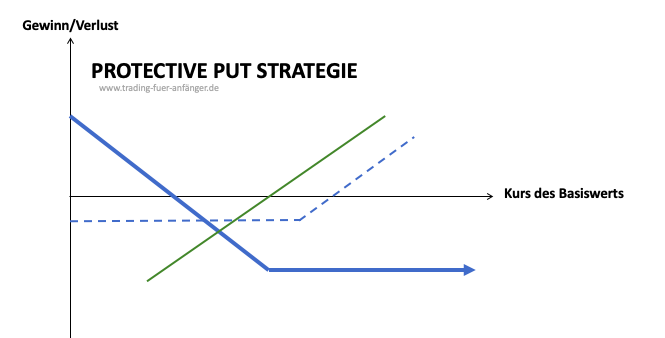

Schließlich haben diese die freie Wahl über die Form der Sicherheitsleistung. Hier geht es um die Deckung des Risikos, dass der Verkäufer einer Option bei Ausübung die Wertpapiere leisten muss. Somit kann dieser anstelle der Margin in Geldsumme auch die Wertpapiere in der jeweiligen Anzahl an der Börse hinterlegen. Dann handelt es sich um eine gedeckte Option, da ebenfalls kein Risiko vorhanden ist. Die Margin entfällt bei einer derartigen Umsetzung, die als Protective Put oder Covered Call bezeichnet wird.

Zugleich kann es vorkommen, dass der Käufer einer Option entgegen der grundsätzlichen Regel eine Sicherheitsleistung hinterlegen muss. Die Margin für Käufer fällt insbesondere für Optionen in Fremdwährungen an. Dann geht es zuvorderst um das Wechselkursrisiko bei einer Option. Somit müssen die Käufer eine Margin auf dem Broker-Konto hinterlegen.

Fazit: Auf Margin handeln

Die Margin ist eine Sicherheitsleistung, die insbesondere aus dem Handel mit Termingeschäften bekannt ist. Doch auch im Optionshandel sind derartige Sicherheitsleistungen verbreitet. Im Regelfall muss diese der Verkäufer einer Option leisten, da er die Verpflichtung eingeht, bei Ausübung der Option die Anteilsscheine in gewünschter Anzahl zu liefern. Dabei beträgt die Margin nur einen Bruchteil des Positionswerts, da andernfalls keine Hebelwirkung vorhanden wäre. Ausnahmen existieren ebenfalls, da Käufer bei Optionen in Fremdwährungen ggf. ebenfalls eine Margin bezahlen und Verkäufer einer Option die Anteilsscheine auch direkt an der Terminbörse bereitstellen können, um das Risiko abzugelten.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen zur Margin im Optionshandel:

Was ist die Margin beim Optionshandel?

Beim Optionshandel muss die Margin vom Stillhalter, also dem Verkäufer der Option hinterlegt werden. Diese fungiert als Sicherheit, da der Stillhalter verpflichtet ist, den zugrundeliegenden Basiswert an den Käufer zu verkaufen (bei Call-Optionen) bzw. von diesem zu kaufen (bei Put-Optionen). Verfügt der Stillhalter zum Zeitpunkt der Ausübung nicht über die Wertpapiere bzw. die Kapitalmittel, um seine Verpflichtung zu erfüllen, so übernimmt der Broker die Verpflichtung gegenüber dem Optionsinhaber. Gegen dieses Risiko muss der Stillhalter daher beim Broker eine Sicherheitsleistung hinterlegen.

Bei welchen Optionsstrategien ist keine Margin erforderlich?

Strategien, die mit Covered Calls oder Covered Puts arbeiten, erfordern in der Regel keine Margin. Denn in beiden Fällen befindet sich der zu liefernde Basiswert bereits im Depot, weshalb keine Margin notwendig ist.

Wie hoch ist die Margin beim Optionshandel?

Die Höhe der Margin beim Optionshandel variiert von Broker zu Broker, ist in der Regel aber nicht höher als 25% der zugrundeliegenden Aktienposition. Da die Kontraktgröße einer Option immer 100 Stück beträgt, wäre die Margin bei einem Strike Price von 100 Euro beispielsweise 2500 Euro (25% von 100 x 100 Euro).