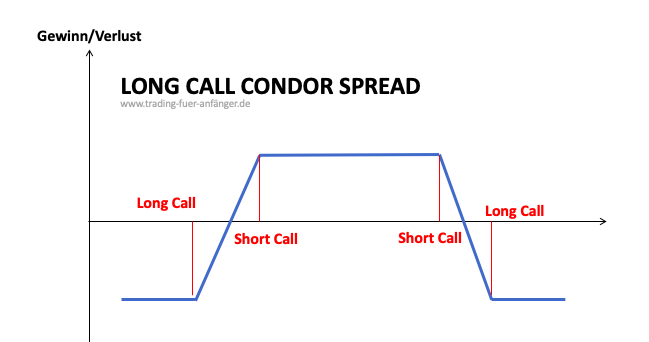

Der Long Call Condor Spread setzt auf eine Kombination aus Long Call Spread und Bear Call Spread. Beide werden gleichzeitig eingesetzt. Diese Strategie zielt darauf ab, dass der Bear Call Spread wertlos verfällt. Gleichzeitig soll der Bull Call Spread maximal im Wert steigen. Dafür wählen die Optionshändler grundsätzlich einen Aktienpreis, der sich zwischen den Strikes 2 und 3 befindet.

Long Call Condor Spread: Das Wichtigste in Kürze

- Mit einem Long Call Condor Spread können Optionshändler auf eine neutrale Entwicklung bei einem Basiswert setzen. Das Ziel ist eine möglichst geringe Schwankung beim Basiswert.

- Optionshändler sollten besonders erfahren sein, um den Long Call Condor Spread in der Praxis einzusetzen, da zahlreiche Strategien kombiniert werden müssen.

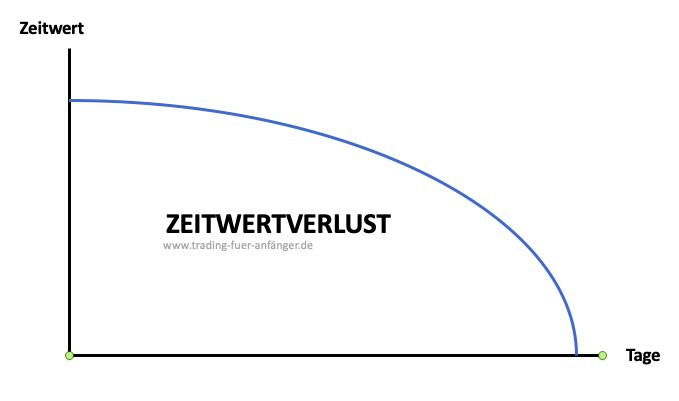

- Die Optionsstrategie Long Call Condor Spread verläuft positiv im Laufe der Zeit. Der Zeitwertverlust ist somit ein wünschenswerter Effekt aus Sicht der Optionshändler.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Setup beim Long Call Condor Spread

Der Long Call Condor Spread funktioniert mit dem folgenden Setup:

- Call Option mit Strike 1 wird gekauft

- Call Option mit Strike 2 wird verkauft

- Call Option mit Strike 3 wird verkauft

- Call Option mit Strike 4 wird gekauft

Bei dieser Optionsstrategie befindet sich der Aktienkurs zwischen Strike 2 und 3. Zudem werden alle gekauften und verkauften Optionen im gleichen Monat fällig.

Der Break-Even-Point

Für die Gewinnschwelle sind beim Long Call Condor Spread zwei unterschiedliche Punkte entscheidend. Der erste Break-Even-Point liegt beim Strike 1 zzgl. der gezahlten Prämie. Der zweite Punkt befindet sich bei Strike 4 abzgl. der gezahlten Prämie. Der Kurs des Basiswerts sollte sich am Tag der Fälligkeit zwischen den Strikes 2 und 3 befinden.

Zeitwertverlust und Long Call Condor Spread

Die Optionsstrategie Long Call Condor Spread verläuft positiv im Laufe der Zeit. Der Zeitwertverlust ist somit ein wünschenswerter Effekt aus Sicht der Optionshändler. Im Best-Case verfallen die Optionen mit den Strikes 3 und 4 als vollständig wertlos. Dann behalten die Optionen mit Strike 1 und 2 ihren inneren Wert, woraus sich der Gewinn ergibt.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Implizite Volatilität

Die implizite Volatilität kann sich beim Long Call Condor Spread in zwei verschiedene Richtungen auswirken. Dies hängt zuvorderst davon ab, wo sich der Aktienpreis in Relation zu den Strikes befindet.

Sofern der Kurs des Basiswerts zwischen Strike 2 und 3 oder zumindest in der Nähe liegt, ist sinkende Volatilität eine wünschenswerte Erscheinung. Dann verlieren die beiden verkauften Optionen beim Long Call Condor Spread ihren Wert. Dadurch steigt der Gesamtwert dieser Optionsstrategie. Wenn sich der Kurs des Basiswerts bei oder außerhalb der Strikes 1 und 4 befindet, profitiert die Optionsstrategie von der steigenden Volatilität. Wenn die implizite Volatilität zunimmt, wirkt sich dies stärker auf die Optionen mit den Strikes 1 und 4 aus. Demgegenüber ist der Einfluss auf die Short Optionen geringer.

Maximaler Gewinn und Verlust

Wenn die Optionen fällig werden, sollte sich der Aktienpreis immer noch zwischen Strikes 2 und 3 befinden. Im Vergleich zum Butterfly ist die Gewinnzone deutlich breiter. Demgegenüber ist der Gewinn bei Erfolg auch geringer.

Der maximale Gewinn liegt beim Strike 2 minus Strike 1. Zudem muss die gezahlte Prämie abgezogen werden, um den Gewinn zu berechnen. Demgegenüber ist der maximale Verlust gedeckelt in Form der gezahlten Prämie. Optionshändler können somit nur die anfangs gezahlte Prämie verlieren und wissen genau, welche Verlusthöhe droht.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Beispiel für einen Long Call Condor Spread

Angenommen, die Infineon-Aktie handelt derzeit bei 33 Euro. Um einen Long Call Condor Spread zu implementieren, könnten Sie nun einen Call mit Strike-Price 30 Euro für eine Prämie von 366 Euro kaufen und einen weiteren Call mit Strike-Price 32 Euro für eine Prämie von 198 Euro verkaufen. Um die zweite Hälfte der Strategie zu vervollständigen, verkaufen Sie nun einen weiteren Call mit Strike-Price 34 Euro und erhalten dafür eine Prämie von 87 Euro und kaufen gleichzeitig einen Call mit Strike-Price 36 Euro und zahlen dafür eine Prämie von 31 Euro. Alle Optionen haben das gleiche Verfallsdatum. Somit belaufen sich die Netto-Kosten für die Einrichtung dieser Strategie auf 397 Euro – 285 Euro = 112 Euro.

Dieser Betrag repräsentiert den maximalen Verlust, den Sie erleiden können, falls der Kurs der Infineon-Aktie am Verfallstag zwischen den Strike-Preisen der verkauften Optionen (32 Euro und 34 Euro) liegt. Der maximale Gewinn wird erzielt, wenn der Kurs der Infineon-Aktie am Verfallstag entweder nahe am unteren Strike-Preis der verkauften Call-Option (32 Euro) oder am oberen Strike-Preis der verkauften Call-Option (34 Euro) liegt, abzüglich der Netto-Kosten der Strategie.

Der Gewinn oder Verlust außerhalb dieser Bereiche wird durch die gekauften Optionen an den Rändern (30 Euro und 36 Euro) begrenzt, was das Risiko der Strategie beschränkt.

Betrachten Sie hier den Kurs der Infineon-Aktie:

Für wen eignet sich diese Strategie?

Optionshändler sollten besonders erfahren sein, um den Long Call Condor Spread in der Praxis einzusetzen. Schließlich werden zahlreiche Optionen miteinander kombiniert. Zudem sollte man die fundierte Einschätzung treffen können, dass sich der Kurs des Basiswerts im jeweiligen Zeitraum nur geringfügig bewegt.

Für wann eignet sich diese Strategie?

Der Long Call Condor Spread ist eine geeignete Optionsstrategie, wenn Optionshändler eine neutrale Markteinschätzung haben. In der nächsten Zeit sollten nur geringfügige Bewegungen beim Basiswert erwartet werden.

Tipps für die praktische Umsetzung

Beim Long Call Condor Spread können die Optionshändler ihre Risikoaffinität gezielt beeinflussen. Viele Optionshändler positionieren die Strikes vom aktuellen Aktienpreis flexibel. Wenn es sich um eine Standardabweichung handelt, sind die Erfolgsaussichten der Condor Strategie höher. Demgegenüber können die Optionshändler mit weiter entfernten Strikes vom aktuellen Kurs das Risiko reduzieren. Demgegenüber wäre auch ein möglicher Gewinn beim Long Call Condor Spread geringer.

Zugleich setzen viele Optionshändler auf Indizes als Basiswert beim Long Call Condor Spread. Schließlich zielt diese Strategie darauf ab, dass sich der zugrundeliegende Basiswert kaum bis gar nicht verändert. Indizes sind deutlich weniger volatil. Somit steigen die Erfolgsaussichten des Long Call Condor Spreads beim Handel mit Indexoptionen.

Fazit: Maximale Verluste nur in Höhe der Prämie

Mit einem Long Call Condor Spread können Optionshändler auf eine neutrale Entwicklung bei einem Basiswert setzen. Das Ziel ist eine möglichst geringe Schwankung beim Basiswert. Diese Strategie eignet sich besonders für Optionshändler mit umfassender Erfahrung. Der maximale Verlust ist von Anfang an durch die gezahlte Prämie gedeckelt. Zugleich wirkt sich der Zeitverlauf positiv auf die Strategie aus.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen zum Long Call Condor Spread:

Was ist ein Long Call Condor Spread?

Bei einem Long Call Condor Spread öffnet der Anleger insgesamt vier Positionen mit Call-Optionen. Einen Long Call, einen Short Call mit höherem Strike-Price, einen weiteren Short Call mit noch höherem Strike-Price sowie einen Long Call mit dem höchsten Strike-Price. Alle Optionen haben das gleiche Verfallsdatum. Zu Beginn der Strategie sollte der Kurs des zugrundeliegenden Basiswerts zwischen den Strike-Prices der beiden Long Calls liegen.

Was ist der Unterschied zwischen einem Long Call Condor und einem Iron Condor?

Der Hauptunterschied zwischen den beiden Strategien liegt darin, dass der Long Call Condor ausschließlich mit dem Kauf und Verkauf von Call-Optionen arbeitet. Beim Iron Condor hingegen kommen sowohl Put- als auch Call-Optionen zum Einsatz.