Bei Zertifikaten handelt es sich um Schuldverschreibungen, deren Wertentwicklung von der Wertentwicklung anderer Finanzprodukte abhängt. Für viele Händler ist die Investition in Zertifikate allerdings zu riskant. Wer auf Nummer sicher gehen will, muss allerdings nicht auf Zertifikate verzichten. Es gibt nämlich sogenannte Garantiezertifikate. Was das genau ist und wie es funktioniert zeigt der folgende Artikel.

Wissenswertes zu Garantiezertifikaten in Kürze

- Garantiezertifikate sind grundsätzlich sehr risikoarm, allerdings auch mit begrenzen Renditemöglichkeiten. Nach Ablauf der Investitionszeit erhalten Anleger mindestens 100% des investierten Kapitals zurück.

- Allerdings eignen sich Garantiezertifikate nur für langfrist orientierte Anleger. Diese Kapitalgarantie greift nur, wenn das Zertifikat bis zum Ende der Laufzeit gehalten wird. Benötigen Sie Ihr Kapital früher, riskieren Sie Verluste.

- Es gibt eine große Auswahl an verschiedenen Garantiezertifikaten. Diese werden in der Regel von großen Investment- und Geschäftsbanken emittiert.

Was sind Garantiezertifikate?

Der Zertifikatehandel war im Grunde eine Reaktion auf die Börsenzusammenbrüche sowie die Verluste, die damit einhergingen. Das Garantiezertifikat war somit auf dem Markt die erste Art dieser Anlageform, die in den 1990er Jahren eingeführt wurde. Der Begriff Garantiezertifikat ist auch bekannt als Kapitalschutz-Zertifikat bzw. Safe-Zertifikat.

Dabei handelt es sich um eine Reihe unterschiedlich gestalteter Anlageprodukte mit dem Ziel der Absicherung des eingesetzten Kapitals. Diese Investition erlaubt Anlegern grundsätzlich hohe Renditemöglichkeiten – und das auf Basis von Zertifikaten.

Die Auswahl und Vielfalt an verschiedenen Garantiezertifikaten bietet Händlern die Möglichkeit direkt auf aktuelle Entwicklungen, persönliche Werte und Überzeugungen sowie innovative Chancen zu reagieren. Dabei sichern diese Produkte die Rückzahlung des investierten Kapitals, das bedeutet der Anleger erhält nach Ablauf der Laufzeit mindestens 100 Prozent des investierten Geldes zurück.

Allerdings gibt diese Kapitalgarantie nur zum Laufzeitende. Inhaber, die bereits vor Laufzeitende auf das Kapital zugreifen möchten, müssen mit Verlusten rechnen. Investoren werden darüber hinaus auch an Kursgewinnen beteiligt. Zertifikate bilden im Allgemeinen die Kursentwicklung eines bestimmten Basiswertes über eine definierte Laufzeit ab.

Dabei können Händler auf die Wertentwicklung von verschiedensten Werten spekulieren – darunter Aktien, Rohstoffe oder Devisen. Zum Laufzeitende erhält der Anleger mindestens das ursprünglich investierte Kapital zurück. Für diese Kapitalgarantie erhält der Emittent einen Anteil der erzielten Gewinne – die sogenannte Partizipationsrate. Diese kann zwischen 30 und 40 Prozent liegen.

Hier nochmal die wichtigsten Merkmale im Überblick:

- Ziel ist die Absicherung des eingesetzten Kapitals = Kapitalgarantie zum Ende der Laufzeit

- Grundsätzlich hohe Renditemöglichkeit auf Basis von Zertifikaten

- Große Auswahl an verschiedenen Garantiezertifikaten

- Besonders für langfristige und sicherheitsorientierte Anleger geeignet

- Dadurch allerdings auch begrenzte Gewinnchancen

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Zur Geschichte

Die Finanzkrise hatte negative Auswirkungen in vielen Bereichen. Das hatte mitunter zur Folge, dass sich immer mehr private Anleger aus dem Börsenhandel zurückzogen, insbesondere aus dem Aktienmarkt. Damit diese wieder zum Wertpapierhandel zurückkehren mussten sich die Emittenten etwas einfallen lassen.

Damit entwickelten sie die sogenannten Garantiezertifikate als Reaktion auf die Turbulenzen an den Märkten und der daraus entstehenden Unsicherheit bei Anlegern. Sie verbinden gute Renditen mit der Absicherung des investierten Kapitals. Im Gegensatz zu anderen Finanzprodukten droht Anlegern hier nämlich kein Totalverlust der eingesetzten Gelder.

Wie sicher sind Zertifikate?

Bei Garantiezertifikaten handelt es sich um äußerst sichere Finanzprodukte. Mit einer Investition in ein solches Zertifikat müssen Anleger nicht mehr nervös das Börsengeschehen beobachten, um schnell und flexibel reagieren zu können. Stattdessen können sie sich zurücklehnen und auf das Laufzeitende warten. Dann wird ihnen das angelegte Kapital sowie ein Teil des erwirtschafteten Gewinns ausgezahlt.

Ein Problem entsteht erst dann, wenn das investierte Geld bereits vor Ablauf dieser festgelegten Laufzeit benötigt wird. Diese Kapitalgarantie bezieht sich lediglich auf den abgemachten Rückgabetermin. Daher sollten sich Investoren bereits im Voraus darüber Gedanken machen, inwiefern sie auf die investierten Beträge angewiesen sind oder nicht. Ansonsten können Verluste nicht ausgeschlossen werden.

Garantiezertifikat Definition

Bei einem Garantiezertifikat handelt es sich um ein Anlageprodukt, welches das ursprünglich investierte Kapital sichern. Entsprechend wird diese Einlage auch bei Kursverlusten des Basiswertes zurückgezahlt. Zum Ende der Laufzeit erhält der Anleger also mindestens 100 Prozent des investierten Betrags zurück. Dazu kommen eventuelle Kursgewinne. Davon erhält der Emittent einen Anteil – die sogenannte Partizipationsrate.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Garantiezertifikate kaufen – Wie funktioniert der Handel?

Wie bereits erwähnt investiert der Anleger anfangs einen bestimmten Betrag über eine vorab definierte Laufzeit. Zum Ende dieser Laufzeit erhält er diesen Betrag wieder zurück und hinzu kommen gegebenenfalls Kursgewinne. Dabei wird der Emittent für die Kapitalgarantie zu einem bestimmten Prozentsatz an diesen Gewinnen beteiligt.

Dabei wird das Kapital im Grunde in zwei verschiedene Bausteine angelegt. Ein Großteil landet in einer abgezinsten Anleihe – auch bekannt als Zerobond. Die garantierte Zinszahlung sichert eine Ausschüttung zu 100 Prozent. Auf der anderen Seite wird der kleinere Anteil der Investition in die Börse gesteckt – meist in Optionen auf einen Index.

Garantiezertifikat Beispiel

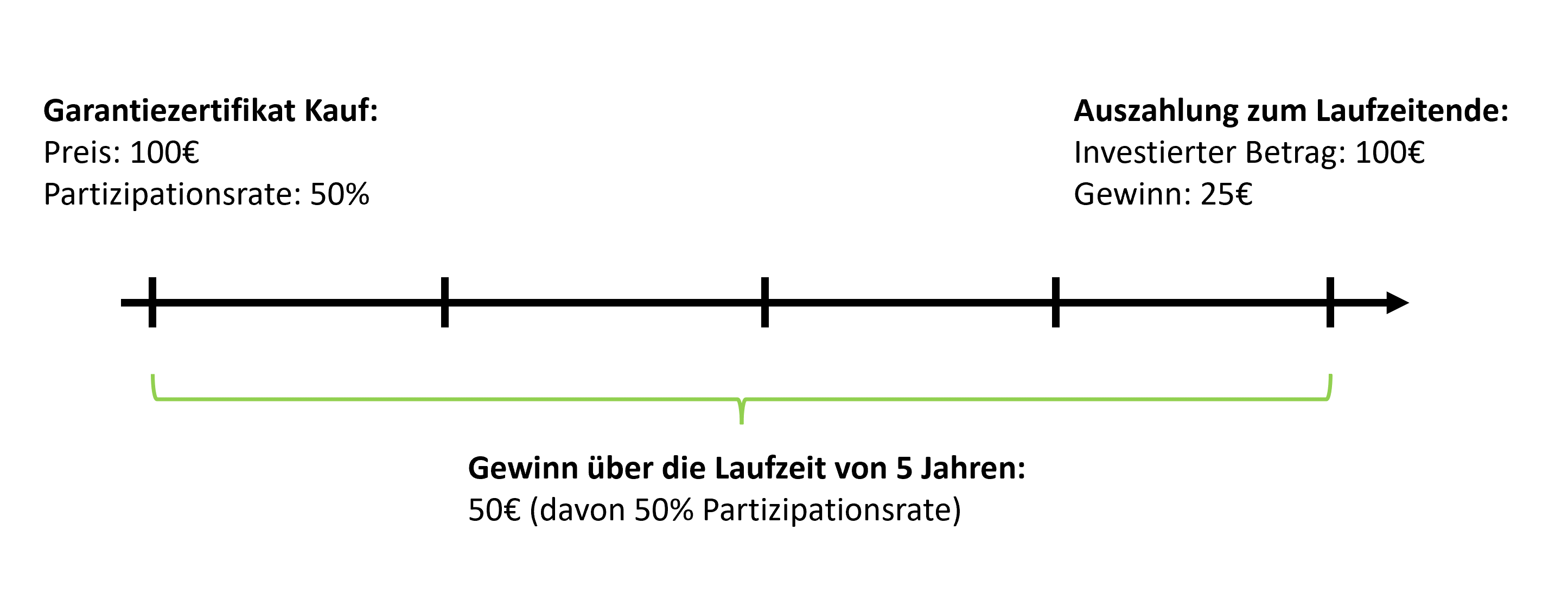

Um das Ganze etwas zu veranschaulichen, stellen wir uns einen Anleger vor, der ein Garantiezertifikat mit folgenden Eigenschaften erwirbt:

- Laufzeit: 5 Jahre

- Preis: 100 Euro

- Partizipationsrate: 50 Prozent (der Einfachheit halber)

Bei der Wahl des passenden Basiswertes achtet er sowohl auf die Rahmenbedingungen als auch auf die Partizipationsrate. Nach Ende der Laufzeit erhält der Investor also eine 100 Euro sicher wieder zurück. Außerdem erhält er 50 Prozent der Kursgewinne.

Der Basiswert stieg während der Laufzeit von 100 Euro auf 150 Euro. Der Gewinn beträgt also 50 Euro, sodass er letzten Endes nicht nur das ursprünglich investierte Kapital in Höhe von 100 Euro, sondern auch 50 Prozent des Gewinns von 50 Euro – also 25 Euro – dazu erhält. Das macht eine Gesamtsumme von 125 Euro. Das ist allerdings nur dann der Fall, wenn das Zertifikat nicht schon vorher veräußert wird.

Handelstipps: Wann werden Zertifikate gehandelt?

Ein großer Vorteil von Garantiezertifikaten ist der Kapitalschutz. Entsprechend eignen sich diese Anlageprodukte also vor allem für besonders sicherheitsorientierte, konservative und vorsichtige Anleger. Diese Kapitalgarantie gilt allerdings tatsächlich nur, wenn das Safe-Zertifikat bis zum Ende der Laufzeit gehalten wird.

Das ist jedoch nicht immer die beste Lösung. Macht ein Zertifikat den Anschein, dass es keine Rendite erzielen wird, würde das Kapital lediglich zinslos mehrere Jahre in dieser Anlage „feststecken“. Stattdessen könnte man es anderweitig investierten und die Minderung durch die Inflation verhindern.

Welche Garantiezertifikate gibt es?

Es gibt eine große Auswahl an verschiedenen Garantiezertifikaten. Diese werden in der Regel von großen Investment- und Geschäftsbanken emittiert. Andererseits können auch kleinere Kreditinstitute solche Anlageprodukte herausgeben. Bei der Wahl des passenden Emittenten sollten Anleger immer auch ein Blick auf die Bonität, d.h. Kreditwürdigkeit, werfen.

Falls der Emittent insolvent geht, können die Garantiezertifikaten nämlich wertlos verfallen. Zu den namhaften Kreditinstituten, die als Emittenten von Garantiezertifikaten in Erscheinung treten gehören zum Beispiel DZ Bank, Société Générale und die Deutsche Bank.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Kriterien bei der Auswahl – Wie finde ich das richtige Garantiezertifikat?

Der Zertifikatehandel erfreut sich wachsender Beliebtheit. Bei der Wahl des passenden Produkts sollten Anleger mehrere Kriterien berücksichtigen. Zunächst gilt es sich einen Überblick über die Entwicklung der Märkte zu verschaffen. Nur so können Investoren einschätzen, ob der Basiswert erfolgversprechend ist oder nicht.

Zudem sollte auch die jüngste Performance des Unternehmens – sofern es sich um eine Aktie handelt – begutachtet werden. Doch auch die Berichterstattung und neuste Nachrichten spielen eine wichtige Rolle.

Ist eine erste Auswahl an in Frage kommenden Zertifikaten getroffen, wird diese noch weiter eingeengt, indem sich Anleger beispielsweise den Basispreis oder die Restlaufzeit anschauen und entscheiden, was zu ihren individuellen Zielen und Vorstellungen passt.

Dabei ist ein Zertifikat mit langer Laufzeit grundsätzlich dann geeignet, wenn die Entwicklung des Basiswertes nicht sicher eingeschätzt werden kann. Der Basispreis sollte allerdings immer ungefähr dem aktuellen Kurs entsprechen, sodass Kursgewinne bereits früh erwartet werden können.

Fazit: Hohe Sicherheit für langfristige Anleger

Bei Garantiezertifikaten handelt es sich um eine Kombination aus Rentabilität beim Börsenhandel und dem garantierten Kapitalschutz. Es ist eine sehr sichere Anlagemöglichkeit, die sich insbesondere für langfristige und risikoaverse Investoren eignet.

Dabei sollten Anleger allerdings keine erheblichen Gewinne erwarten. Vielmehr steht die Planungssicherheit im Fokus. Es gibt vielseitige Möglichkeiten, in Garantiezertifikate zu investieren, da ist sicher für jeden das passende dabei.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was sind Garantiezertifikate einfach erklärt?

Ein Garantiezertifikat ist ein Wertpapier, mit dem ein Finanzinstitut die Rückzahlung von investiertem Geld an den Anleger garantiert, selbst wenn der zugrundeliegende Basiswert stark an Wert verliert. Dabei wird in der Regel der gesamte Betrag garantiert, also 100% plus eventuelle Gewinne.

Was ist der Nachteil von Garantiezertifikaten?

Der Nachteil von Garantiezertifikaten ist, dass sie oft geringere Renditen im Vergleich zu direkten Investitionen in den zugrunde liegenden Basiswert bieten. Dies liegt daran, dass die Kosten für den Kapitalschutz und die Verwaltung des Produkts in Form von Gebühren und Gewinnbeteiligungen die eigene Rendite deutlich schmälern. Hinzu kommt, dass die Investitionsentscheidungen herausgebender Banken ohnehin meist sehr konservativ sind, sodass es nur selten zu starken Verlusten kommt, bei denen sich ein entsprechender Schutz lohnt.

Haben Garantiezertifikate eine Laufzeit?

Ja, die meisten Garantiezertifikate haben eine begrenzte Laufzeit. In der Regel gilt die 100%-ige Garantie auch nur zum Ende der Laufzeit – das bedeutet, wer früher aussteigen möchte, bekommt unter Umständen nicht den vollen Betrag zurück.

Wie funktionieren Garantiezertifkate?

Bei einem Garantiezertifikat investiert der Anleger sein Kapital in einen bestimmten Vermögenswert (z.B. einen Index). Der Herausgeber garantiert, dass der Anleger sein gesamtes Kapital zum Ende der Laufzeit zurückbekommt – ungeachtet dessen, ob das Portfolio Gewinn oder Verlust gemacht hat. Im Gegenzug erhält der Herausgeber eine Beteiligung an der Rendite des Portfolios, die meist zwischen 30 und 40% des Gesamtgewinns liegt.