Die Deutsche Bank ist wohl selbst denen, die sich nicht aktiv und ausdauernd mit den Formen der Kapitalanlage auseinandersetzen, ein Begriff. Das Unternehmen ist das nach Bilanzsumme und Mitarbeiterzahl größte Finanzinstitut in Deutschland.

Da darf ein modernes und junges Angebot der automatisierten Geldanlage mit Wertpapieren nicht fehlen. Unter dem Namen „ROBIN“ geht die Deutsche Bank mit ihrem eigenen Robo-Advisor an den Start.

Das Angebot ist bereits seit 2017 nutzbar und gehört damit zu den älteren digitalen Vermögensverwaltungen Deutschlands.

Wir werfen im Trading für Anfänger-Test einen genauen Blick auf den Anbieter. Wie schlägt sich Robin im Hinblick auf die Performance, die Kosten & Co. im Vergleich mit anderen Robo-Advisors?

Das wichtigste in Kürze

- Die Deutsche Bank hat ihren eigenen Robo-Advisor namens „ROBIN“ eingeführt, der seit 2017 verfügbar ist und zu den älteren digitalen Vermögensverwaltungen in Deutschland gehört.

- Robin bietet keine separate Smartphone-App, sondern ist über die Website der Deutschen Bank zugänglich.

- Die Plattform bietet 16 verschiedene Anlagestrategien, die sich auf den Value-at-Risk (VaR) konzentrieren und ausschließlich ETFs verwenden.

- Robin hat eine Verwaltungsgebühr von 0,75% pro Jahr und externe Kosten von durchschnittlich 0,25%.

- Die Performance von Robin ist transparent und konkurrenzfähig, wobei die Renditen von der Anlagestrategie abhängig sind.

Der Anbieter hinter Robin

Zur Deutschen Bank, deren Marke Robin ist, muss nicht mehr viel gesagt werden: Das 1870 gegründete börsennotierte Unternehmen ist wohl jedem in Deutschland und auch Menschen darüber hinaus bekannt.

Robin ist seit 2017 am Markt und wächst nach Angaben der Deutschen Bank „schnell“. Anleger konnten dort seit jeher ihre Anlageentscheidungen selbst treffen. Als reiner Online-Brokerage wurden Wertpapierordern ausgeführt und Kunden hatten Zugriff auf die Expertise der Vermögensverwalter.

Die Expertise in der Vermögensverwaltung für das Angebot war also schon vorher vorhanden – der Robo-Advisor eine logische Konsequenz.

Der digitale Vermögensverwalter orientiert sich an den Kapitalmarktprognosen der Deutschen Bank, die von einem speziellen Analysten-Team um Dr. Ulrich Stephan, Chefanlagestratege für Privatkunden bei der Deutschen Bank, getroffen werden.

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Das Angebot von Robin

Die Deutsche Bank bietet zwar eine eigene App an, für Robin gibt es jedoch keine gesonderte Anwendung für Smartphones. Das Angebot ist klassisch über eine Website abrufbar, im Fall von Robin ist diese in die der Deutschen Bank integriert.

Die Darstellung des Angebots ist sehr aufgeräumt und übersichtlich, lediglich auf einer Seite sind alle relevanten Informationen aufgeführt. Anleger erhalten so auf einen Schlag einen Überblick zu Strategien, den Kosten und der historischen Wertentwicklung.

Durch die hohe Transparenz wird auf den ersten Blick ersichtlich, dass Robin insgesamt 16 verschiedene Strategien beziehungsweise Risikolevel anbietet. Diese orientieren sich an der Kennzahl Value-at-Risk (VaR).

Alle Strategien werden mit ETFs abgebildet, die verschiedene Anlageklassen abdecken. Aktive Produkte kommen bei Robin nicht zum Einsatz.

Bei aller Transparenz zu den üblichen Punkten und Fragen (Kosten, Strategien, Wertentwicklung) lässt die Angebotsdarstellung einige Punkte offen. So finden sich auf Anhieb keine Angaben zu Sparplänen oder Kinder- und Gemeinschaftsdepots.

Einen Sparplan im klassischen Sinne weist Robin nicht aus – Sie können jedoch monatliche Überweisungen beginnend ab einem Euro tätigen, was einem Sparplan sehr ähnlich ist. Gemeinschafts-, Kinder- und Jugenddepots sind nicht möglich.

Nachhaltiges Investieren ist mit dem Robo-Advisor der Deutschen Bank nicht möglich.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Der Service von Robin im Check

Der Blick auf den Service ist in allen Trading für Anfänger-Tests zweigeteilt: Wie schlägt sich Robin im Bereich der aktiven Kommunikation, wie im Bereich der passiven Kommunikation, also den Möglichkeiten der Informationsgewinnung über die Homepage?

Wie bei anderen Robo-Advisors, die als Angebot eines Bank fungieren (zum Beispiel Cominvest oder Fyndus), ist die Bewertung des Service nicht ganz einfach. Diese Anbieter verfügen in der Regel über keinen separaten Service, sondern nutzen die Infrastruktur ihrer „Mütter“.

Das gilt auch für Robin: Auf der Homepage finden sich lediglich eine FAQ mit den wichtigsten Punkten sowie eine Telefonnummer und eine E-Mail-Adresse. Zudem kann ein Termin in einer Filiale der Deutschen Bank vereinbart werden.

Gesonderte Social Media-Kanäle oder einen separaten Blog wie bei vielen anderen Anbietern, beispielsweise Quirion oder Scalable Capital, gibt es aufgrund der oben genannten Konstellation nicht.

Das Onboarding bei Robin

Wir gehen nach den ersten Eindrücken von Robin nun tiefer in die Materie und nehmen im nächsten Schritt das Onboarding im Trading für Anfänger-Test unter die Lupe: Wie schlägt sich der Robo-Advisor mit seinem Onboarding?

Der Registrierungsprozess

Beim Onboarding ist auf jeden Robo-Advisor Verlass – ganz gleich, ob er wie Robin zu einem Großkonzern gehört, wie Invest2Win zu einem Vergleichsportal (Biallo) oder wie Financery komplett eigenständig ist. Das Prozedere läuft immer gleich ab.

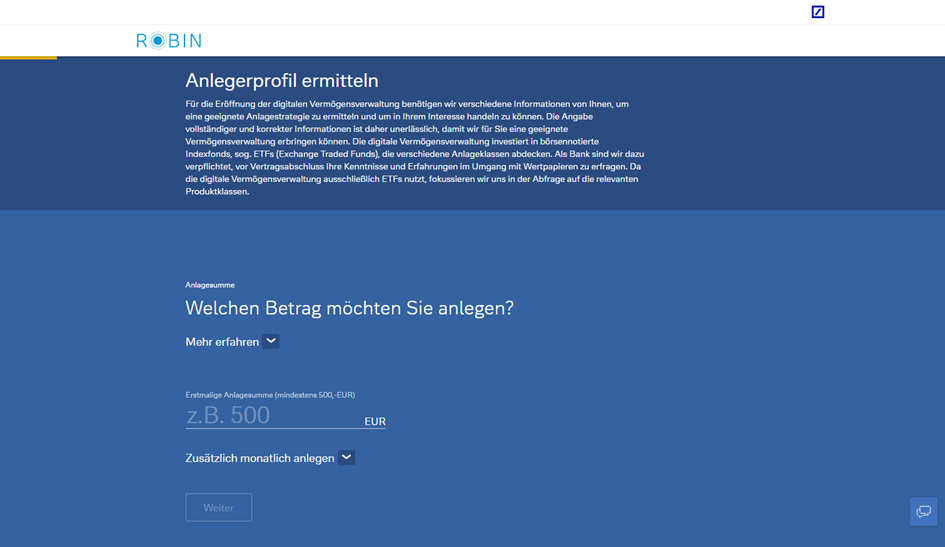

Im klassischen Frage-Antwort-Spiel geben Sie Robin die Antworten auf einige Fragen und ihre Lebenssituation, damit der digitale Vermögensverwalter das bestmögliche Portfolio ermitteln kann. Nehmen Sie sich dafür rund 15 bis 20 Minuten Zeit.

Bereiten Sie sich auf folgende Fragen und Themen vor:

- Wie viel Kapital möchten Sie einmalig und / oder monatlich (per Dauerauftrag) investieren?

- Wie lange möchten Sie Ihr Geld anlegen?

- Haben Sie bereits Erfahrungen im Umgang mit Wertpapierdienstleistungen gemacht?

- Wie hoch sind Ihre monatlichen Einkünfte?

- Wie hoch sind Ihre monatlichen Ausgaben?

- Welche Vermögenswerte und Verbindlichkeiten haben Sie?

- Sind fixe Ausgaben in den nächsten zehn Jahren geplant?

- Welchen Kapitalverlust könnten Sie innerhalb eines Jahres ertragen?

Die Beantwortung der Fragen erfolgt stets anhand smarter Berechnungen und intuitiver Übersichten, die es Ihnen leicht machen, die Fragen zu beantworten.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Präsentation der Anlagestrategie

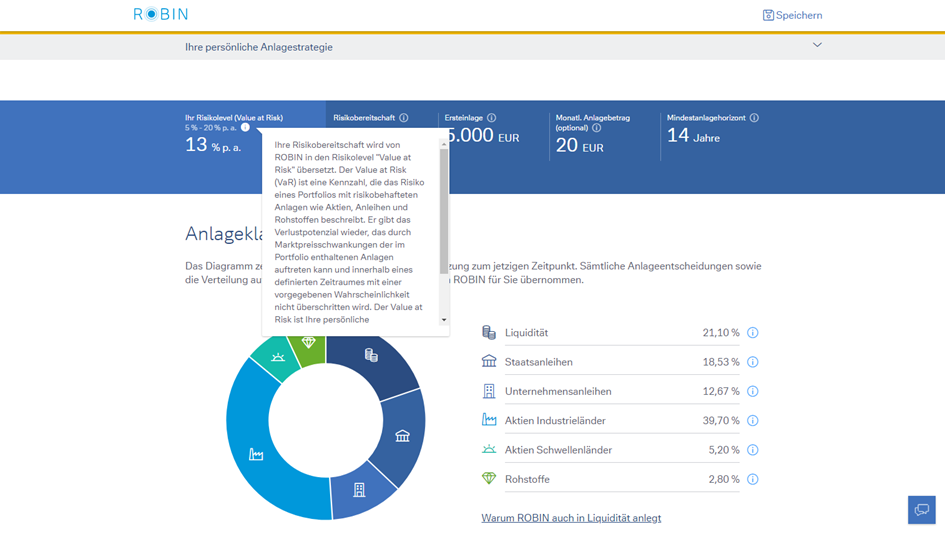

Im nächsten Schritt präsentiert Robin die geeignete Anlagestrategie. Diese wird anhand ihrer Angabe des maximal ertragbaren Kapitalverlust innerhalb eines Jahres ermittelt.

In der Übersicht finden Sie alle relevanten Informationen von der Assetallokation über eine Zusammenfassung ihrer gemachten Angaben bis hin zu ausführlichen Informationen zu Ihrem gewählten Risikolevel.

Auch die Kosten und die mögliche Wertentwicklung in verschiedenen Szenarien werden detailliert aufgeschlüsselt und dargestellt.

Per Klick auf „Strategie bestätigen“ gelangen Sie in den letzten Registrierungsschritt des Onboardings, wo Ihre persönlichen Daten abgefragt werden.

Wie sieht das Anlagekonzept von Robin aus?

Nachdem wir das Onboarding im Trading für Anfänger-Test unter die Lupe genommen haben, widmen wir uns dem Anlagekonzept von Robin. Welche Anlageklassen, Anlagestrategien und Anlagephilosophien kommen zum Einsatz?

Eingesetzte Anlageklassen

Robin setzt für seine Portfolios ausschließlich auf ETFs, also passive Produkte. Diese bilden jeweils eines der 16 zur Auswahl stehenden Portfolios, in denen folgende Anlageklassen zum Einsatz kommen:

- Aktien (Industrie- und Schwellenländer)

- Anleihen (Staats- und Unternehmensanleihen)

- Rohstoffe

- Liquidität

Auf den teilweise stark gewichteten Anteil an Liquidität weist Robin gesondert hin: „Zusätzlich zu Investmentprodukten wie ETFs auf Anleihen, Aktien und Rohstoffe nutzt ROBIN auch Liquidität als risikolose Anlageklasse, um Diversifikationseffekte auf Portfolioebene zu ermöglichen. Eine teilweise Nichtinvestition von liquiden Mitteln ist ausdrücklich gewollt und Teil der ausgewogenen Anlagestrategie von ROBIN.

Eine mögliche Alternative zur Liquidität als Anlageklasse bilden kurzfristige festverzinsliche Wertpapiere, die aber im aktuellen Marktumfeld mit einer schwachen oder sogar negativen Renditeerwartung verbunden sind. ROBIN gibt deshalb Liquidität gegenüber anderen Anlageklassen den Vorzug und diversifiziert damit das Portfolio.“

Angebotene Anlagestrategien

Robin bietet insgesamt sechzehn Anlagestrategien an. Diese sind jedoch nicht sauber voneinander getrennt und übersichtlich einsehbar – im Onboarding kommen sie allerdings zum Vorschein.

Eine Auswahl der insgesamt 16 Strategien, die alle auf der Kennzahl Value-at-Risk (VaR, im nächsten Abschnitt mehr dazu) beruhen:

- Strategie mit VaR 5%: Aktienanteil bei 17 %

- VaR 10: Aktienanteil bei 33 %

- VaR 15: Aktienanteil bei 52 %

- VaR 20: Aktienanteil bei 73 %

Je höher das Risiko, desto größer der Aktienanteil und kleiner die Gewichtung der Anleihen und Liquidität des Portfolios. Bei der Strategie mit dem geringsten Risiko sind im Vergleich zu allen anderen Portfolios keine Rohstoffe enthalten.

Die eingesetzten ETFs sind hier aufgeführt.

Mindestanlage

Um mit Robin sein Kapital zu vermehren, müssen mindestens 500 Euro aufgewendet werden. Der digitale Vermögensverwalter liegt damit weit vorne. Lediglich eine Handvoll Anbieter warten mit noch geringeren Einstiegshürden auf.

Welche Investmentphilosophie verfolgt Robin?

Im Zentrum der Philosophie von Robin stehen zwei Faktoren. Zum einen kommen ausschließlich ETFs zum Einsatz – dieser passive Investmentansatz folgt der Annahme, das kein Portfoliomanager den breiten Markt schlägt.

Diese Produkte werden auf Basis marktüblicher Kriterien ausgewählt und laufend überprüft. Dazu zählen niedrige Kosten und eine breite Diversifikation über Branchen und Länder.

Der zweite Faktor ist die bereits angesprochene Kennzahl Value-at-Risk – oder kurz VaR. Dafür ziehen wir die Definition von Robin selbst heran: „Der Value at Risk (VaR) ist eine Kennzahl, die das Risiko eines Wertpapierportfolios für einen bestimmten Zeitraum betrachtet. Er gibt das Verlustpotential wieder, das durch Marktpreisschwankungen der im Portfolio enthaltenen Anlagen auftreten kann und innerhalb eines definierten Zeitraumes mit einer vorgegebenen Wahrscheinlichkeit (Konfidenzniveau) nicht überschritten wird. ROBIN arbeitet mit einem Betrachtungszeitraum von einem Jahr und einem Konfidenzniveau von 95 %.“

Wählen Sie nun beispielsweise ein VaR mit 12 %, bedeutet das, das der Verlust auf ein Jahr betrachtet mit einer Wahrscheinlichkeit von 95 % nicht mehr als die angegebenen 12 % beträgt. Im Umkehrschluss erleiden Sie in 5 % der Fälle einen höheren Verlust.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Robin im Wettbewerbsvergleich

Wenn Sie unseren Testbericht bis hier aufmerksam gelesen haben, werden Sie gemerkt haben: Zur Rendite und den Kosten bei Robin haben wir uns bisher kein Urteil erlaubt. Die ausführliche Einschätzung inklusive Wettbewerbsvergleich erfolgt in den nächsten Abschnitten.

Kostencheck

Keine Aufregung bei den Kosten: Der Robo-Advisor der Deutschen Bank setzt wie fast ausnahmslos alle Robo-Advisor auf ein zweigleisiges Kostenmodell. Neben einer Verwaltungsgebühr, die alle anfallenden Kosten rund um Depotführung & Co. abdeckt, fallen externe Fremdkosten für die eingesetzten Produkte an.

Die Verwaltungspauschale beträgt – die Höhe des Depots spielt dabei keine Rolle – 0,75% pro Jahr. Die externen Fremdkosten gibt Robin mit durchschnittlich 0,25 % an.

Sicherheitscheck

Als depotführende Bank agiert bei Robin – wie könnte es anders sein – die Muttergesellschaft Deutsche Bank. Die komplette Organisation des Robo-Advisors wird über das blaue Bankinstitut abgewickelt.

Einlagen auf dem Verrechnungskonto sind bis zu 100.000 Euro gesetzlich geschützt, zudem gelten die eingesetzten ETFs als Sondervermögen und sind vor einer Insolvenz der geschützt. Diese wiederum wird von der BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) überwacht.

Renditecheck

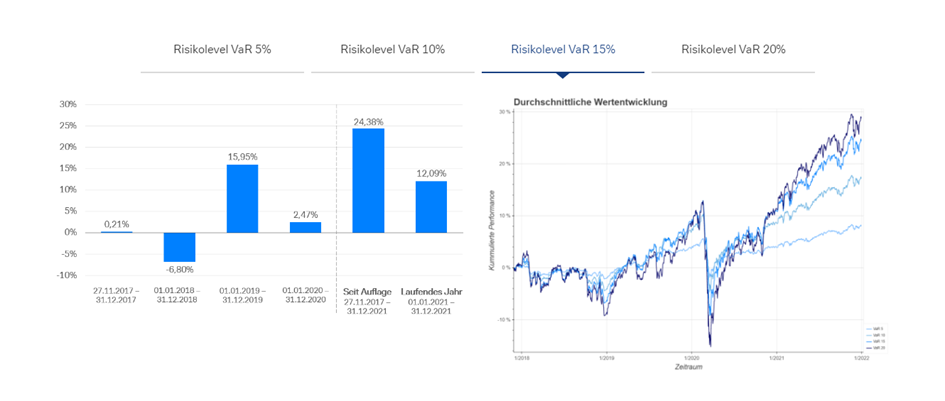

Zwar gibt Robin keinen Einblick in jede der einzelnen 16 Strategien, dennoch ist die Transparenz bezogen auf die Wertentwicklung und Rendite gegeben. Offen und für jeden einsehbar sind die Performances vier ausgewählter Strategien über die letzten Jahre seit Auflegung des Robo-Advisors 2017 einsehbar.

Ein kurzer Überblick der Gesamtrendite:

- VaR 5 Prozent: 7,97% (entspricht grob 1,9% p.a.)

- VaR 10 Prozent: 17,16% (entspricht grob 4,3% p.a.)

- VaR 15 Prozent: 24,38% (entspricht grob 6,1% p.a.)

- VaR 20 Prozent: 28,76% (entspricht grob 7,2% p.a.)

Um einen vergleichbaren Eindruck der Performance zu erhalten, werfen wir einen Blick auf unabhängige Vergleichstests. Wir ziehen dazu gerne die Vergleiche von brokervergleich.de und Biallo für eine Renditeprüfung heran.

brokervergleich.de

- Strategie: ausgewogen

- Zeitraum: drei Jahre

- Platzierung: 2 von 12

Biallo

- Strategie: ausgewogen

- Zeitraum: drei Jahre

- Platzierung: 5 von 22

Das Fazit zum Robo-Advisor Robin

Mit Robin geht ein großer Player der Finanzindustrie seit 2017 offensiv auf den Robo-Advisor-Markt und platziert sein Produkt für interessierte Anleger.

Dabei macht das große Institut vieles richtig: Robin überzeugt von Anfang an mit einer übersichtlichen und logischen Struktur, zudem ist auch das Onboarding sehr intuitiv und am Ende steht eine übersichtliche Angabe aller relevanten Daten.

Lediglich beim Thema Sparpläne und Kinderdepots schneidet der Robo-Advisor schlecht ab – entweder werden diese Optionen nicht angeboten oder sind nur oberflächlich. Dem gegenüber steht jedoch ein gutes Hauptprodukt, das bereits ab 500 Euro genutzt werden kann.

Auch die Performance stimmt. Alles in allem bleibt ein rundum positiver Eindruck mit leichten Abzügen in der B-Note, die nicht zu stark ins Gewicht fallen, aber noch optimierbar sind. Klare Empfehlung für Robin, den Robo-Advisor der Deutschen Bank!

Pluspunkte

- Intuitives Onboarding

- Große Anzahl an Strategien

- Tolle Performance

- Niedrige Mindestanlage

- Transparenz

Minuspunkte

- Kosten nur Mittelmaß

- Mäßiger Service

- Keine Kinder- und Gemeinschaftsdepots

Das Testergebnis lautet daher: 4,0 von 5 Punkten.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Meist gestellte Fragen:

Was ist Robin?

Robin ist ein Angebot der Deutsche Bank AG mit Sitz in Frankfurt am Main. Es handelt sich dabei um einen Robo Advisor, der mithilfe automatisierter Anlagestrategien langfristige Investments macht, die auf das Risikoprofil des jeweiligen Anlegers zugeschnitten sind.

Wie hoch ist die Mindestanlage bei Robin?

Die Mindestanlage für einzelne Investments bei Robin beträgt 500 Euro. Sparpläne sind jedoch bereits ab 1 Euro pro Monat möglich.

Gibt es die Möglichkeit eines Sparplans bei Robin?

Ja. Robin bietet ab 1 Euro monatlich Sparpläne an – allerdings funktionieren diese nicht wie bei anderen Robo-Advisors.

Wie hoch sind die Kosten bei Robin?

Robin erhebt eine Verwaltungsgebühr, die bei 0,75 Prozent liegt. Hinzu kommen die Verwaltungsgebühren der einzelnen ETFs, die im Schnitt 0,25 Prozent betragen.

Wie ist die Performance von Robin?

Der Robo-Advisor macht klare Angaben zur historischen Rendite seiner Strategien. Diese liegen im Wettbewerbsvergleich weit vorne, mehr dazu im entsprechenden Testabschnitt.

Welche Produkte werden bei Robin eingesetzt?

Robin setzt ausschließlich passive Produkte (ETFs) ein. Damit investiert Robin in Aktien, Rohstoffe und Anleihen. Einen Teil des Anlagevermögens behält Robin als Liquiditätsreserve ein.

Bietet Robin Zinsprodukte an?

Nein, bei Robin werden aktuell keine Zinsprodukte angeboten. Das Angebot bei Robin besteht ausschließlich aus ETFs.

Sind bei Robin mehrere Anlageziele mit einer einzigen Anlagestrategie möglich?

Nein, Sie können nicht mehrere Anlageziele mit einer Strategie bei Robin verfolgen. Sie können allerdings mehrere Verträge mit einem Account abschließen, sodass Sie Ihr Portfolio auf unterschiedlicher Anlageziele mit jeweils eigenem Risikoprofil und eigener Strategie verteilen können.

Was passiert, wenn Robin pleite geht?

Falls Robin pleite geht, ist Ihr Geld durch eine Einlagensicherung bis zu 100.000 Euro geschützt. In diesem Fall können Sie Ihr Depot dann ganz einfach auf eine andere Bank übertragen.

Wie sicher ist das Geld bei Robin?

Ihr Geld ist bei Robin im Allgemeinen sehr sicher. Denn der Anbieter wird von der BaFin überwacht, die strenge Sicherheitsstands zum Schutz der Anleger hat und eine saubere Abwicklung garantiert. Ein weiterer Pluspunkt ist, dass das Depot über die Deutsche Bank läuft, die zu den sichersten Banken der Welt zählt.

Mag sein das Robin besser als andere Robo Adviser ist, aber wenn das die Künstliche Intelligenz ist, dann haben wir nichts zu befürchten.

Die Performance lag in 2 Jahresdurchschnitt bei 2%, ein DWS Fond bei > 20%.

Immer wenn gute Anlagen dabei waren, wurden diese wieder verkauft?

mmh, also ich kann die vielen Lobeshymnen nicht verstehen.