Bei der Fig Lead Optionsstrategie kaufen Optionshändler einen Long Call zum Preis 1 in the money und verkaufen einen Short Call zu Strike 2 out of the money. Beide Positionen weisen den gleichen Basiswert auf, unterscheiden sich aber in ihrer Laufzeit. Im Rahmen der Absicherungsstrategie dient der Fig Leaf dazu, eigene Optionen or Verlusten zu schützen.

Im folgenden Beitrag geht es um Definition, Setup, maximaler Gewinn und Verlust sowie viele weitere Aspekte dieser Optionsstrategie, um sie in der Praxis erfolgreich anzuwenden.

Fig Leaf Optionsstrategie:

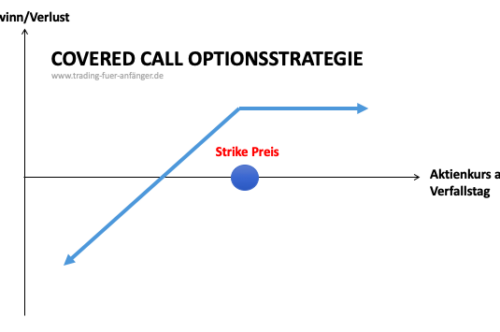

- Die Fig Lead Optionsstrategie ist auch unter den Namen Feigenblatt, LEAPS Diagonal Spread oder Leveraged Covered Call bekannt.

- Ein Fig Leaf besteht aus einem Long Call (Strike 1) und ausgeübten Short Call (Strike 2).

- Ziel der Strategie ist es, dass der Short Call im Laufe der Zeit wertlos wird. In diesem Zuge wird die Prämie zum Gewinn.

- Der Fig Leaf dient der Absicherung von Optionswerten im eigenen Depot.

Wie funktioniert der Fig Leaf?

Beim Fig Leaf setzen Optionshändler eine zum Basiswert identisch verlaufende LEAP Option. Während der Investition verfolgen Optionshändler das Ziel, dass der Short Call im Laufe der Zeit wertlos wird. Dann wird die enthaltene Prämie zum Gewinn.

Vorzugsweise nutzen die Optionshändler ein Delta, das über 0,80 liegt. Häufig liegen die Optionen, die für den Fig Leaf / Leveraged Covered Call in Betracht kommen, zu mindestens 20 % im Geld. Je höher die Volatilität im Markt, desto tiefer liegt die Position in der Regel im Geld. Im Vergleich zu einem einfachen Covered Call müssen Anleger für den Fig Leaf weniger Kapital einsetzen. Die Fremdfinanzierung durch eine Margin ermöglicht ein hohes Leverage bei der Optionsstrategie.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Fig Leaf / Leveraged Covered Call

Der Fig Leaf / Leveraged Covered Call basiert auf dem folgenden Setup:

- LEAP Option mit Strike 1 wird gekauft

- Call Option mit Strike 2 und kurzer Laufzeit wird verkauft

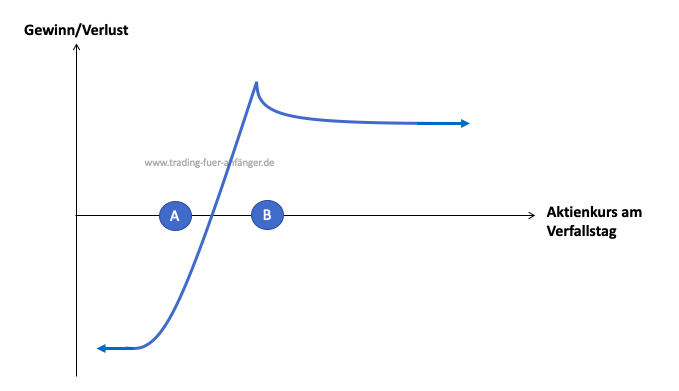

Der LEAP Call weist eine lange Laufzeit auf. Demgegenüber ist die Laufzeit des Short Calls deutlich kürzer. Der Strike 1 befindet sich grundsätzlich unter dem aktuellen Kurs des Basiswerts, sodass die Position in the money ist. Demgegenüber liegt der Strike 2 out of the money. Der aktuelle Kurs des Basiswerts befindet sich In der Regel näher am Strike 2.

Break-Even-Point beim Fig Leaf / Leveraged Covered Call

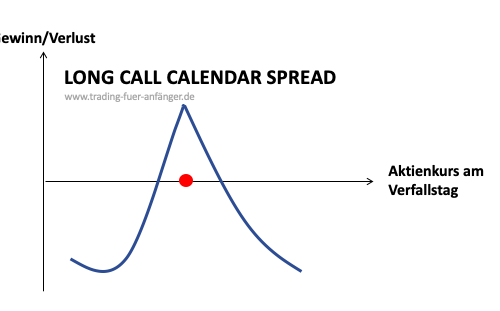

Der Break-Even-Point kann bei dieser Strategie nicht eindeutig bestimmt werden. Es existieren zahlreiche Variablen, die die verschiedenen Punkte für die Gewinnschwelle verändern. Vorzugsweise befindet sich der Kurs des Basiswerts bei Fälligkeit möglichst nahe Strike 2. Dieser sollte jedoch nicht überschritten werden.

Zeitwertverlust und Fig Leaf / Leveraged Covered Call

Wenn die Zeit vergeht, wirkt sich dies positiv für den Optionshändler aus. Schließlich sinkt dann der Zeitwert der verkauften Optionen. Deren Wertverlust tritt deutlich schneller ein als bei der LEAP Option, sodass die Fig Leaf / Leveraged Covered Call Strategie letztendlich profitabel ist.

Implizite Volatilität

Der Einfluss der erwarteten Volatilität auf den Fig Leaf / Leveraged Covered Call lässt sich leicht darstellen. Schließlich verkaufen die Optionshändler eine Call Option und kaufen eine Andere. Folglich neutralisiert sich die Volatilität und hat keinen Einfluss auf die Entwicklung dieser Strategie.

Maximaler Gewinn und Verlust

Der maximale Gewinn ergibt sich aus der Entwicklung des LEAP Calls und den zu Beginn der Strategie erhaltenen Prämien. Allerdings lässt sich der mögliche Gewinn nicht zu Beginn der Strategie konkret ermitteln, sondern nur grob abschätzen.

Anders sieht dies beim maximalen Verlust aus. Dieser ist grundsätzlich auf die Prämie begrenzt, die der Optionshändler zu Beginn der Strategie für den LEAP Call bezahlt.

Sofern bei dieser Optionsstrategie eine Andienung des Short Calls erfolgt, sollten Optionshändler nicht vorschnell die LEAP Option ausüben. Aus diesem Grund ist eine gewisse Erfahrung und Ruhe im Handel von Optionen erforderlich. Vielmehr sollten die Händler den noch vorhandenen Zeitwert der LEAP Option nutzen, um die Verluste zu begrenzen. Dafür wird die LEAP Option am Markt verkauft. Zusätzlich kaufen die Optionshändler dann eine Aktie, mit der die Short Position beglichen werden kann.

Für wen ist diese Strategie geeignet?

Der Fig Leaf / Leveraged Covered Call sollte nur von erfahrenen Optionshändlern eingesetzt werden. Händlersollten für einen Fig Leaf / Leveraged Covered Call genau wissen, wie das Rollen von Optionen funktioniert. Zugleich ist auch Expertise hinsichtlich der vorzeitigen Ausübung einer Option vonnöten, um die Optionsstrategie erfolgreich einzusetzen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Tipps für die praktische Umsetzung

Empfehlenswert ist die Fig Leaf / Leveraged Covered Call Strategie immer dann, wenn ein Optionshändler gerne einen bestimmten Basiswert handeln möchte, dieser jedoch zu teuer ist, um eine Position von 100 Aktien aufzubauen.

Zugleich sollten die Optionshändler darauf achten, ob der Kurs des Basiswerts den Strike 2 übersteigt. Ist dies der Fall, kann es ratsam sein, die Position vollständig zu schließen. Dann würde nämlich ein Gewinn zu Buche stehen.

Fazit: Risikoreiche Handelsstrategie

Die Fig Leaf / Leveraged Covered Call Optionsstrategie ist grundsätzlich nur für Händler geeignet, die bereits umfassende Erfahrung im Optionshandel gemacht haben. Denn im schlimmsten Fall kann die gesamte Prämie für den LEAP Call verloren gehen. Zugleich ist die Implementierung relativ komplex. Im Laufe der Optionsstrategie kann es zu verschiedenen Situationen kommen, in denen ein Agieren der Optionshändler nötig ist, um das jeweilige Maximum aus dem Fig Leaf / Leveraged Covered Call herauszuholen.

Der Zeitwertverlust ist für diese Strategie positiv, die implizite Volatilität demgegenüber neutral. Bestenfalls liegt der Kurs des Basiswerts am Ende bei Fälligkeit der Optionen in der Nähe von Strike 2, um den maximalen Gewinn zu erzielen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wie funktioniert die Fig Leaf Strategie?

Bei der Fig Leaf Strategie kauft der Anleger eine Call-Option mit sehr langer Laufzeit (1 bis 3 Jahre) und verkauft gleichzeitig einen Call mit höherem Strike und wesentlich kürzerer Laufzeit. Der Long Call ist dabei üblicherweise zum Kaufzeitpunkt im Geld, während der Short Call aus dem Geld oder am Geld ist.

Ist die Fig Leaf Strategie bullisch oder bärisch?

Die Ausrichtung dieser Strategie ist leicht bullisch. Der höchste Gewinn wird erzielt, wenn der Kurs des zugrundeliegenden Basiswerts bis zum Verfallstag des Short Calls unter dessen Strike Price liegt und dann zu steigen beginnt.

Welches Risiko gibt es bei der Fig Leaf Strategie?

Das größte Risiko der Strategie besteht darin, dass der Kurs des zugrundeliegenden Basiswerts bis zum Verfallstag oberhalb des Strike-Price des Short Calls liegt. In diesem Fall muss der Anleger die Aktien am Markt zu einem höheren Preis kaufen, um sie an den Optionsinhaber zum Strike-Price zu verkaufen. Dazu kann zwar der Long Call genutzt werden, allerdings hat der Anleger dann nicht mehr die Chance auf zukünftige Gewinne, die der Long Call aufgrund seiner längeren Laufzeit noch erzeugen könnte.

Das zweite Risiko besteht darin, dass der Basiswert nach dem Verfall des Short Calls unterhalb den Strike des Long Calls sinkt, sodass dieser keinen zusätzlichen Gewinn erzielt.

In beiden Fällen ist der maximale Verlust auf die für den Long Call gezahlte Prämie abzüglich der erhaltenen Prämie für den Short Call begrenzt.