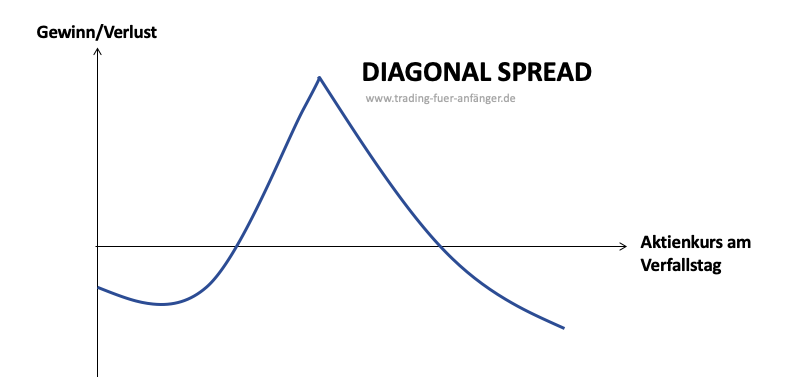

Beim Diagonal Put Spread handelt es sich um eine kombinierte Optionsstrategie aus Long Calendar Spread Put und Bull Put Spread. Diese funktioniert auf Basis des Verkaufs einer Put Option und dem Kauf einer Put Option. Die Long Option hat eine spätere Fälligkeit.

Diagonal Put Spread Strategie erklärt:

- Kombination aus Long Calendar Spread Put und Bull Put Spread.

- Anleger Verkaufen und Kaufen eine Put Option sowie eine Long Option mit späterer Fälligkeit.

- Neutrale Bewegungen des Basiswertes sollten bei Anwendung der Strategie zu erwarten sein.

Funktionsweise des Diagonal Put Spreads

Mit dieser Optionsstrategie verfolgen Händler das Ziel, den zweiten Put mit Gewinn zu verkaufen. Bestenfalls erhalten die Optionshändler schon zu Beginn einer Prämie. Klassisch erfolgt der Optionshandel mit Zeitabständen von einem Monat. Abweichende Fälligkeitstermine sind ebenfalls möglich, sofern sich die Optionshändler mit dem Rollen von Optionen auskennen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Diagonal Put Spread

Bei dieser Optionsstrategie sieht das Setup wie folgt aus:

- Put Option mit kurzer Laufzeit out of the money mit Strike 2 wird verkauft

- Put Option mit längerer Laufzeit als erste Option wird out of the money mit Strike 1 gekauft

- Put Option mit gleicher Fälligkeit wie Option 2 wird mit Strike 2 verkauft

Die Strikes befinden sich bei dieser Optionsstrategie in der Regel unter dem Aktienpreis.

Break-Even-Point beim Diagonal Put Spread

Der Erfolg dieser Optionsstrategie hängt von zahlreichen Variablen ab. Folglich lassen sich die Break-Even-Points nicht exakt bestimmen. Allerdings sollte sich der Kurs des Basiswerts im ersten Monat bestenfalls in der Nähe von Strike 2 befinden. Nach der Fälligkeit der ersten Option ist der Kurs des Basiswert bestenfalls konstant über Strike 2.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Zeitwertverlust und Diagonal Put Spread

Der Zeitwertverlust hängt davon ab, in welchem Zeitraum sich der Diagonal Put Spread befindet. Im ersten Zeitabschnitt ist der Zeitwertverlust positiv für die Optionsstrategie. Die Option mit näherer Fälligkeit verliert nämlich schneller an Wert als die später fällig werdende Option. Im zweiten Zeitabschnitt ist der Einfluss des Zeitverlaufs neutral, da sich der Verlust beim Short Put und der Gewinn beim Long Put ausgleichen.

Implizite Volatilität

Zunächst profitiert der Diagonal Put Spread von einer steigenden impliziten Volatilität, da die erhaltene Prämie für die zweite Short Option ansteigt. Nach der Fälligkeit ist es für den Einfluss der impliziten Volatilität entscheidend, wo sich der Basiswert im Verhältnis zu den Strikes befindet. Liegt der Aktienkurs nahe Strike 2 oder höher, ist eine sinkende Volatilität wünschenswert. Sofern sich die Aktie Strike 1 nähert oder tiefer liegt, ist eine steigende Volatilität vorzugswürdig.

Maximaler Gewinn und Verlust

Der maximale Gewinn ist mit der erhaltenen Prämie aus dem Verkauf der beiden Put Optionen mit Strike 2 abzüglich der gezahlten Prämie für die Call Option mit Strike 1 begrenzt. Demgegenüber hängt der maximale Verlust davon ab, ob Optionshändler eine Prämie bekommen haben oder nicht. Bei Erhalt einer Prämie zu Beginn der Optionsstrategie, beschränkt sich das Verlustrisiko auf die Differenz der Strikes 1 und 2 abzüglich der erhaltenen Prämie.

Bei Zahlung einer Prämie zu Beginn der Optionsstrategie beschränkt sich das Verlustrisiko auf die Differenz der Strikes 1 und 2 zuzüglich der gezahlten Prämie. Allerdings lässt sich der maximale Verlust kaum bestimmen, da dieser von der Entwicklung der zweiten Option abhängt, die erst später fällig wird.

Für wen ist der Handel geeignet?

Besonders erfahrene Optionshändler können auf diese Optionsstrategie setzen. Die einzelnen Optionen werden an unterschiedlichen Zeitpunkten fällig. Zugleich ist die Umsetzung relativ komplex. Der Basiswert soll sich am Ende bei Strike 2 befinden und dennoch kann eine steigende Volatilität ebenfalls vorteilhaft sein. Dies müssen Optionshändler fundiert einschätzen können.

Für wann ist der Handel geeignet?

Ein Diagonal Put Spread kann dann sinnvoll sein, wenn Optionshändler zunächst eine neutrale Bewegung des Basiswerts erwarten. Im zweiten Monat kann sich dieser dann ebenfalls neutral oder auch bullisch entwickeln.

Tipps für die praktische Umsetzung

Bestenfalls wird ein Minimum an impliziter Volatilität erwartet, um den Diagonal Put Spread gezielt einzusetzen. Die Aktie sollte sich nicht weit vom Strike B empfinden. Bereits im Voraus sollten sich Optionshändler mit der vorzeitigen Ausübung der Short Optionen beschäftigen. Dafür muss es sich zwangsläufig um amerikanische Optionen handeln, da nur diese während der ganzen Laufzeit ausgeübt werden können.

Was sind die Vor- und Nachteile des Diagonal Put Spreads

Der Vorteil eines Diagonal Put Spread liegt in einem begrenzten Risiko und der Tatsache, dass sie den Zeitwertverfall optimal ausnutzt. Der verkaufte Put profitiert am schnelleren Zeitwertfall, während die gekaufte Option auch bei bullischen Bewegungen aufgrund ihres langsameren Zeitwertverfalls noch einen relativ hohen Wert zum Zeitpunkt des Ausstiegs hat.

Das größte Risiko eines Diagonal Put Spread ist, wenn der Kurs des zugrundeliegenden Basiswertes unterhalb den Strike-Price der gekauften Put-Option fällt. Der damit verbundene Nachteil liegt darin, dass das Profit-/Verlustpotenzial davon abhängig ist, wann der Trader sich entscheidet, aus dem Long Put auszusteigen.

Vorteile des Diagonal Put Spreads

- Begrenztes Risiko

- Möglichkeit, den Zeitwertverfall optimiert auszunutzen

- Attraktiv in bullischen Bewegungen

- Hohe Werte zum Zeitpunkt des Ausstiegs möglich

Nachteile des Diagonal Put Spreads

- Verlustpotenzial abhängig vom Zeitpunkt des Ausstiegs aus der Put Order

Fazit: Rahmenbedingungen sind beim Handel stets zu beachten

Der Diagonal Put Spread ist eine Optionsstrategie, die sich vornehmlich für erfahrene Optionshändler eignet, da diese allerhand beachten müssen. Sowohl der Zeitwertverlust als auch die implizite Volatilität können in beide Richtungen wirken. Grundsätzlich eignet sich diese Strategie für neutrale bis leicht positive Erwartungshaltungen. Wichtig ist, dass zunächst im ersten Monat kaum Kursbewegungen stattfinden.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen zum Diagonal Put Spread

Was versteht man unter einem Put Spread?

Ein Put Spread ist eine Strategie im Optionshandel, bei der der Anleger jeweils einen Put kauft und gleichzeitig einen Put verkauft. Die verkaufte Option hat dabei immer einen höheren Strike-Price als die gekaufte und beide Optionen haben den gleichen Verfallstermin.

Wie funktioniert ein Diagonal Put Spread?

Ein Diagonal Put Spread funktioniert wie ein gewöhnlicher Put Spread, mit dem Unterschied, dass die gekaufte Option ein späteres Verfallsdatum hat als die verkaufte. Durch den Verkauf der Option nimmt der Anleger eine Prämie ein, während der gekaufte Put als Absicherung dient und nach Ablauf der ersten Option verkauft und so der Gewinn maximiert werden soll.

Ist ein Diagonal Put Spread Bullish oder Bearish?

Ein Diagonal Put Spread ist (leicht) Bullish bis neutral. Der maximale Profit wird realisiert, wenn der Kurs des zugrundeliegenden Basiswerts bis zum Verfallstag der verkauften Option über deren Strike-Price liegt.