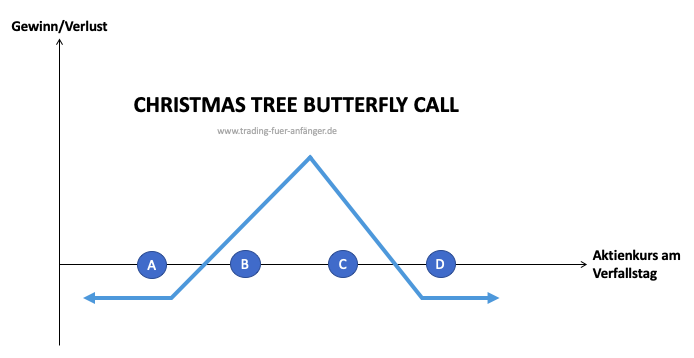

Mit einem Christmas Tree Butterfly Call profitieren Anleger von einer positiven Entwicklung des Basiswertes, indem sie den Kauf eines Bull Call Spreads (Long Call) mit dem gleichzeitigen Verkauf eines Bear Call Spreads (Short Call) kombinieren.

Christmas Tree Butterfly Call Optionsstrategie erklärt:

- Findet in starken Aufwärtsbewegungen Anwendung.

- Eignet sich für bullische Marktphasen.

- Die Strikes haben den gleichen Abstand zueinander.

Wie funktioniert der Christmas Tree Butterfly Call?

Der Christmas Tree Butterfly Call ist eine Variation der Butterfly Call Strategie. Mit dem Christmas Tree Butterfly Call verfolgen Optionshändler die Zielsetzung des Long Call Spreads und Short Call Spreads. Diese werden allesamt zur identischen Zeit ausgeführt. Durch das Überspringen von Strike 2 ist die Distanz zwischen den Strikes 1 und 3 zweimal so groß wie die Distanz zwischen den Strikes 3 und 4. Im optimalen Fall werden die Short Call Spreads mit Strike 3 und 4 wertlos, während der maximale Gewinn vom Long Call mit Strike 1 erzielt wird.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Christmas Tree Butterfly Call

Das ist das Setup des Christmas Tree Butterfly Calls:

- Call Option wird zu Strike 1gekauft

- Strike 2 wird übersprungen

- Verkauf von 3 Call Optionen zu Strike 3

- Verkauf von 2 Call Optionen zu Strike 4

- Basiswert befindet sich nahe oder unter Strike 1

Wichtig: Alle Strikes haben den gleichen Abstand zueinander. Da Strike 2 übersprungen wird, ist der Abstand zwischen Strike 1 und Strike 3 jedoch faktisch doppelt so groß wie die Distanz zwischen Strike 3 und 4. Der Fälligkeitstag aller Optionen ist beim Christmas Tree Butterfly Call identisch.

Break-Even-Point beim Christmas Tree Butterfly Call

Die Gewinnschwelle befindet sich bei der Christmas Tree Butterfly Call Optionsstrategie an zwei unterschiedlichen Punkten:

- Strike 1 zzgl. gezahlte Prämie

- Strike 4 abzgl. 1/2 gezahlte Prämie

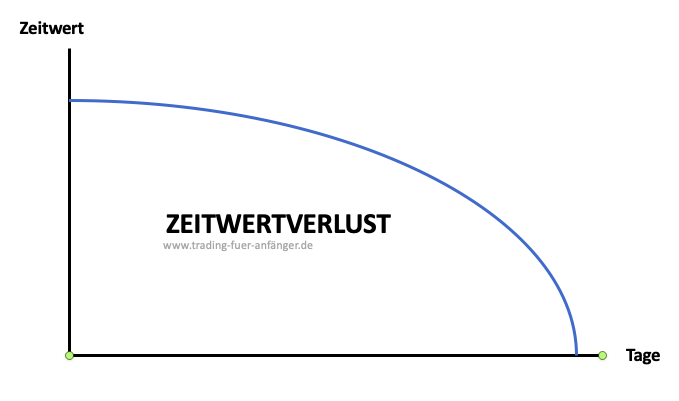

Zeitwertverlust beim Christmas Tree Butterfly Call

Der Zeitwertverlust beschreibt die Einwirkung vom Verlauf der Zeit. Je länger die Strategie andauert, desto positiver ist es für den Christmas Tree Butterfly Call. Bestenfalls sind am Ende alle Optionen als wertlos verfallen, bis auf die Call Option mit Strike 1.

Implizite Volatilität

Die implizite Volatilität (die erwartete Schwankungsbreite des Basiswerts) wirkt sich abhängig von dem Verhältnis zwischen Basiswert und Strikes ab. Sofern der Basiswert bei Strike 3 liegt, ist die Strategie bei sinkender Volatilität erfolgreicher. Denn die drei verkauften Call Optionen verlieren dann sukzessive Wert. Wenn sich der Basiswert jedoch bei oder außerhalb von Strike 1 oder 4 befindet, entwickelt sich der Christmas Tree Butterfly Call bei steigender Volatilität positiv. Die Optionen in the money (ITM) gewinnen stärker an Wert, als die Short Optionen mit Strike 3 an Wert verlieren, sodass die gesamte Strategie profitiert.

Maximaler Verlust und Gewinn

Der maximale Gewinn wird dann erzielt, wenn sich der Kurs des Basiswerts am Fälligkeitstag der Optionen exakt beim Strike 3 befindet. Dieser ist beim Christmas Tree Butterfly Call begrenzt und wird so berechnet:

Strike 3 – Strike 1 – Prämie

Demgegenüber ist der maximale Verlust ebenfalls gedeckelt. Optionshändler können mit dieser Strategie nur die gezahlte Prämie verlieren, sodass das Verlustrisiko von Beginn an klar definiert ist.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen eignet sich die Strategie?

Optionshändler mit viel Erfahrung können auf den Christmas Tree Butterfly Call setzen. Zwar ist der maximale Verlust in Form der gezahlten Prämie gedeckt. Dennoch ist die Anwendung komplexer als andere Optionsstrategien und eine gute Marktkenntnis ist ebenfalls vonnöten.

Tipp für die praktische Umsetzung

Optionshändler können eine aggressive und bullische Strategie verfolgen, wenn der Basiswert deutlich unter Strike 1 liegt. Dann sinkt die Prämie, die der Optionshändler zahlen muss. Allerdings muss der Kurs des Basiswerts deutlich stärker steigen, um den Break-Even-Point zu erreichen.

Optionshändler nutzen die Christmas Tree Butterfly Call Strategie immer wieder als Alternative zu klassischen Long Calls. Schließlich sind die Kosten bei einer höheren impliziten Volatilität geringer. In der Praxis können Optionshändler auf den Christmas Tree Butterfly Call setzen, wenn keine Fortsetzung eines bereits erfolgten starken Kursgewinns erwartet wird.

Fazit: Nur etwas für erfahrene Trader

Die Christmas Tree Butterfly Call Optionsstrategie ist für erfahrene Optionshändler eine interessante Option, wenn diese den Markt oder den Basiswert zwar bullish einschätzen, allerdings nur einen begrenzten Anstieg des Kurses erwarten. Dann lassen sich mit dem Kauf der drei Call Optionen und dem Verkauf von drei Call Optionen beträchtliche Gewinne erzielen. Durch die Positionierung von Strike 1 im Verhältnis zum Basiswert ist es möglich, die Optionsstrategie aggressiver umzusetzen. Dabei fungiert die Strategie insbesondere als Alternative zu klassischen Long Calls, wenn die implizite Volatilität vergleichsweise hoch ist.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was ist die Christmas Tree Butterfly Call Strategie?

Bei dieser Strategie kauft der Anleger zwei Calls mit Strike 1 und 3 und verkauft gleichzeitig zwei Calls mit Strike 3 und 4. Da der Strike 2 übersprungen wird, ist der Abstand zwischen den gekauften und verkauften Strikes ungleichmäßig, was zu einer asymmetrischen Auszahlungsstruktur führt.

Sind Christmas Tree Butterfly Calls bullisch oder bärisch?

Die Strategie hat eine leicht bullische Markterwartung. Der höchste Profit wird erzielt, wenn der Kurs des zugrundeliegenden Basiswerts am Verfallstag auf Strike 3, also den niedrigsten Strike der beiden Short Calls ansteigt.

Was ist das Risiko beim Christmas Tree Butterfly Call?

Das größte Risiko dieser Strategie liegt darin, dass der Kurs des zugrundeliegenden Basiswerts stark ansteigt, sodass die Short Calls ausgeübt werden. Durch die beiden Long Calls ist der maximale Verlust in diesem Fall aber begrenzt. Das zweite potenzielle Verlustszenario bei dieser Strategie tritt ein, wenn der Kurs unter Strike 1 fällt. In diesem Fall beträgt der Verlust die für die Long Calls gezahlten Prämie abzüglich der erhaltenen Prämie der Short Calls.