Die Markowitz-Theorie gilt als Grundlage der heutigen modernen Portfolio-Theorie. Sie wurde im März 1952 von Harry M. Markowitz veröffentlicht. Dieser erhielt dafür 1990 den Nobel-Preis im Bereich Wirtschaftswissenschaften.

Im Kern ging es Markowitz um die Frage, wie sich effiziente Portfolios quantifizierbar darstellen lassen, das Verlustrisiko maximal reduzieren und so bessere Renditen abwerfen als weniger effiziente Portfolios. Auf der Markowitz-Theorie bauen weitere Theorien auf, wie z. B. das Capital Asset Pricing Model (CAPM).

Man hatte herausgefunden, dass eine Streuung der Investition auf mehrere Titel das Verlustrisiko minimiert, als wenn man einen hohen Betrag isoliert auf nur einige wenige Titel setzt. Es sollte auf verschiedene Scheine oder Blätter gesetzt werden und damit auch immer auf verschiedene Risikoklassen (Aktien, Geldmarkt, Anleihen, Rohstoffe, Tagesgeld etc).

Das Wort Portfolio kommt vom Wort Portefeuille. Dieses stammt aus dem Französischen und setzt sich aus den Wörtern porter „tragen“ und feuille „Blatt“ zusammen. Ein Portfolio trägt also verschiedene Anteilsscheine.

Markowitz-Theorie – Berechnung der Effizienz eines Portfolios

Markowitz hat eine Berechnungsmethode entwickelt, die es ermöglicht, ein risikoeffizientes Portfolio aufzustellen. Das Problem zur Erstellung eines effizienten Portfolios ist der groben Unsicherheit der Märkte geschuldet.

Markowitz nimmt an:

- Kein Experte kann die Entwicklung der Märkte vorhersagen und damit ist auch nicht die Auswahl der besten Titel sicher. Jegliche Vorhersagen zur Entwicklung beruhen auf Meinungen.

- Risiko und Ertrag sind voneinander abhängig. Je höher der Ertrag, desto höher ist das Risiko, das entsprechende Titel einbrechen und einen hohen Verlust erleiden.

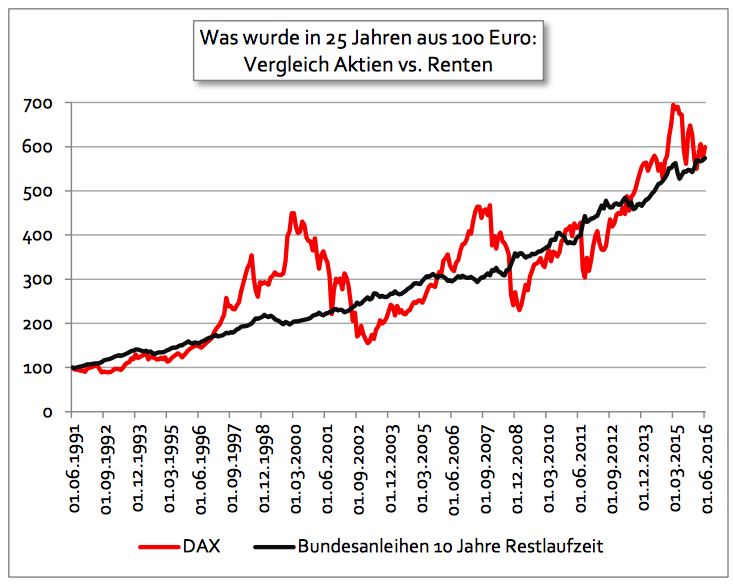

Besonders Aktien sind Titel, die mit einer hohen Schwankung schnell im Kurs fallen und steigen können, wohingegen Staatsanleihen nur eine geringe Schwankungsbreite aufweisen, dafür fällt aber auch der Ertrag geringer aus.

Der Vergleich zwischen Bundesanleihen und dem DAX stellt den Zusammenhang von Ertrag und Risiko gut dar. Der Robo-Advisor Warburg Navigator hat dazu eine Grafik entwickelt:

Während die Bundesanleihen nur eine geringfügige Volatilität aufweisen, sind beim DAX deutliche Einbrüche und Steigerungen zu erkennen, die teilweise eine Varianz von 50 Prozent und mehr ausmachen. Interessant hierbei: Beide Risikoklassen stehen periodisch immer wieder an gleicher Position.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Markowitz: Die Entwicklung der Märkte kann nicht vorhergesagt werden

Wie Markowitz schon selbst angemerkt hat, lässt sich die Entwicklung der Märkte nicht wirklich vorhersagen. Deshalb ist das Modell oder die Theorie vor allem ein mathematisches Modell, was auf die Standardabweichung (σ) der Renditen um den Erwartungswert (μ) zurückgeht. Man könnte auch sagen, dass die Markowitz-Theorie eine erweiterte Wahrscheinlichkeitsrechnung darstellt, die Renditeerwartung und Standardabweichung der Titel berücksichtigt, um Portfolios zu entwickeln, die stabil bzw. effizient bleiben.

Es geht dabei vor allem um die gegenseitige Unabhängigkeit von Titeln innerhalb eines Portfolios. Wählt ein Anleger nur Aktien von Tech-Unternehmen (z. B. Apple, Facebook, Microsoft, Samsung, IBM) oder klassischen Automobilherstellern (Daimler, BMW, GM etc.) aus, so ist es sehr wahrscheinlich, dass sich alle gegenseitig in ihren Kursen beeinflussen.

Kurzfristig sind so hohe Renditen möglich, aber eben auch massive Verluste. Die Aktie der Lufthansa ist aktuell so ein Beispiel. Seit einem Jahr ist der Kurs um 134 Prozent (Stand 06.01.2018) gestiegen. Die Gefahr, sein Geld daran zu verlieren, ist ebenso groß.

Diversifikation zur Minimierung des Risikos

Das Auswählen einzelner Aktien nennt man auch Stock Picking. So soll ein Moonshot mit extrem hoher Rendite gefunden werden. In zahlreichen Studien ist jedoch nachgewiesen, dass diese Strategie in mehr als 50 Prozent der Fälle scheitert und mehr mit Glücksspiel als Strategie zu tun hat.

Aus der Markowitz-These heraus hat sich deshalb die Praxis der Diversifikation entwickelt. Das Anlagevermögen soll auf Produkte und Titel aus verschiedenen Risikoklassen verteilt werden.

Zusätzlich sollten Märkte, in die man investiert, voneinander unabhängig sein – geografisch wie auch von der Branche her. Ein klassisches Portfolio besteht daher oft aus

- Aktien (Europa, Asien, Nordamerika)

- Anleihen (Unternehmen, Staaten)

- Geldmarkt-Produkte

- Rohstoffen

Der Robo-Advisor Vaamo baut sein Portfolio aus folgenden Titeln auf:

| Aktien Industrieländer | HSBC S&P 500 ETF (Nordamerika) iShares STOXX Europe 600 (DE) ETF (Europa) UBS MSCI Pacific Ex Japan A ETF (Pazifik) iShares MSCI Japan UCITS ETF (Dist) (Japan) Dimensional Emerging Markets Value Fund (Emerging Markets) |

| Aktien kleine und mittlere Unternehmen | iShares S&P SmallCap 600 Fund ETF (USA) iShares EURO STOXX SmallCap ETF (Europa) |

| Unternehmensanleihen | iShares Global Corp Bond EUR Hedged UCITS ETF – (weltweit) |

| Hochzinsanleihen | iShares Euro Corporate Bond BBB-BB UCITS ETF – EUR – (Europa) |

| Immobilien | iShares European Property Yield UCITS ETF – EUR – (Industrieländer) |

| Staats- und Unternehmensanleihen höchster Bonität | iShares Pfandbriefe UCITS ETF (DE) – EUR (Deutschland) Dimensional Global Short Fixed-Income (weltweit) |

Fazit: Diversifizieren nach Markowitz

Markowitz hat durch seine Berechnungen nachgewiesen, dass bei gleichem Anlagebetrag ein diversifiziertes Portfolio einem geringeren Verlustrisiko unterworfen ist als ein Portfolio, das auf gleiche Titel und Risikoklassen setzt und damit weniger diversifiziert ist.

Meist gestellte Fragen:

Was ist die Portfoliotheorie von Markowitz einfach erklärt?

Das grundlegende Postulat von Markowitz‘ Portfoliotheorie besagt, dass zur Bewertung des Gesamtrisikos eines Portfolios nicht nur das Risiko der einzelnen Positionen, sondern auch die Korrelation zwischen ihnen berücksichtigt werden muss. Daraus ergibt sich wiederum Markowitz‘ These, dass die Beimischung risikoreicherer Titel in ein ansonsten risikoarmes Portfolio das Gesamtrisiko verringern kann.

Was ist die Definition eines optimalen Portfolios?

Ein Portfolio ist dann optimal, wenn es kein anderes Portfolio gibt, das bei gleichem Risiko eine höhere Rendite erzielt. Nach Markowitz‘ Theorie dürften die einzelnen Positionen in einem solchen Portfolio nicht nur positive Korrelationen aufweisen, um eine maximale Gesamteffizienz zu erreichen.

Was bedeutet es, wenn ein Portfolio ein anderes dominiert?

Ein Portfolio dominiert ein anderes, wenn dieses das gleiche Risiko hat, aber eine höhere Rendite erzielt. Dominanz kann auch dann vorliegen, wenn das Portfolio zwar die gleiche Rendite erzielt, aber ein niedrigeres Gesamtrisiko hat.

Was versteht man unter Portfoliooptimierung?

Die Portfoliooptimierung ist ein wichtiger Teilbereich des Portfoliomanagements. Darin werden unterschiedliche Verfahren untersucht, die zum Ziel haben, auf mathematischen Grundlagen die optimale Gewichtung der einzelnen Positionen zu ermitteln, um eine maximale Performance zu erreichen. Markowitz‘ Theorie gehört dabei zu den einflussreichsten Theorien der Portfoliooptimierung.