Der Long Call Butterfly Spread ist eine Kombination aus zwei verschiedenen Optionsstrategien. Typisch für derartige Butterflys sind die günstigen Kosten. Mehr über das Setup, den maximalen Gewinn und Verlust sowie weitere Informationen gibt es im folgenden Beitrag zum Long Call Butterfly Spread.

Das Wichtigste in Kürze

- Der Long Call Butterfly Spread ist eine beliebte Optionsstrategie bei sehr erfahrenen Optionshändlern, die bei einem Basiswert grundsätzlich eine neutrale Entwicklung mit nur geringen Bewegungen erwarten.

- Der maximale Gewinn dieser Optionsstrategie beläuft sich auf den Strike 2 abzgl. Strike 1 abzgl. der gezahlten Prämie.

- Gewinne sind nur in einer kleinen Zone möglich, welche die Optionshändler zielgenau treffen müssen, daher ist die Strategie für Anfänger weniger geeignet.

Definition des Long Call Butterfly Spread

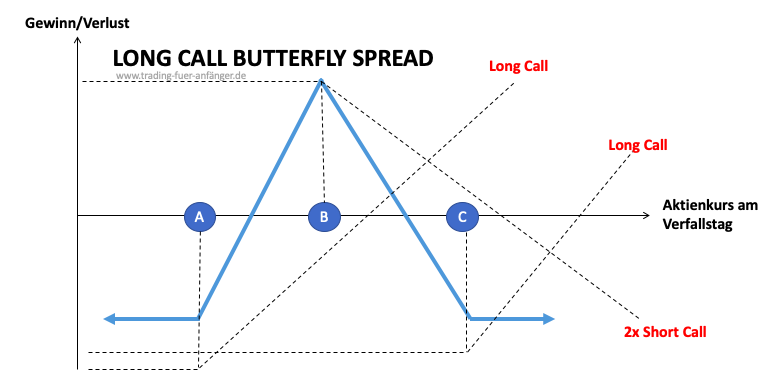

Ein Long Call Butterfly Spread besteht aus einer Kombination aus Bear Call Spread und Bull Call Spread. Die Strikes der beiden Optionsstrategien treffen sich bei Strike 2. Im Best-Case verfallen die Strikes 2 und 3 als wertlos, während sich der Long Call mit dem Strike 1 in the money befindet. Dies ist immer dann der Fall, wenn der Kurs des Basiswerts nahe Strike 2 ist.

Bei derartigen Butterfly Strategien handelt es sich grundsätzlich um günstige Varianten, da zwei Call Optionen verkauft werden. Dadurch steigt das Chance-Risiko-Verhältnis der Optionshändler. Allerdings ist die Wahrscheinlichkeit geringer, den maximalen Gewinn zu erzielen. Mit dieser Strategie lassen sich sowohl bullische als auch bärische Markteinschätzungen umsetzen. Allerdings würden bärische Marktteilnehmer wohl bevorzugt den Long Put Butterfly einsetzen. Für einen erfolgreichen Optionshandel müssen die Bewegungen beim Basiswert minimal bleiben.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Long Call Butterfly Spread

Der Long Call Butterfly Spread basiert auf dem folgenden Setup:

- Call Option mit Strike 1 wird gekauft

- 2 Call Optionen mit Strike 2 werden verkauft

- Call Option mit Strike 3 wird gekauft

Der Strike 2 befindet sich grundsätzlich in der Nähe des Aktienkurses. Zugleich sollten die Strikes den gleichen Abstand zueinander aufweisen. Die Fälligkeit der einzelnen Optionen findet allesamt im gleichen Monat statt.

Break-Even-Point

Beim Long Call Butterfly Spread gibt es zwei verschiedene Punkte, an welchen die Gewinnzone erreicht ist:

- Strike 1 zzgl. der gezahlten Prämie

- Strike 3 abzgl. der gezahlten Prämie

Bestenfalls befindet sich der Kurs des Basiswerts bei Fälligkeit genau beim Strike 2.

Maximaler Gewinn und Verlust

Der maximale Gewinn dieser Optionsstrategie beläuft sich auf den Strike 2 abzgl. Strike 1 abzgl. der gezahlten Prämie. Demgegenüber beschränkt sich der maximale Verlust auf die anfangs gezahlte Prämie, sodass das Verlustrisiko von Beginn an klar definiert ist.

Zeitwertverlust und Long Call Butterfly Spread

Grundsätzlich profitiert diese Optionsstrategie vom Verstreichen der Zeit. Der Zeitwertverlust wirkt sich auf den Long Call Butterfly Spread positiv aus. Im besten Fall verfallen infolgedessen im Laufe der Zeit alle Optionen als wertlos. Eine Ausnahme stellt der Long Call mit dem Strike 1 dar.

Implizite Volatilität

Die erwartete Volatilität für den Basiswert kann sich unterschiedlich auf die Optionsstrategie auswirken. Der Einfluss hängt zuvorderst davon ab, wo sich der Kurs des Basiswerts in Relation zu den jeweiligen Strikes befindet. Hier scheinen zwei unterschiedliche Situationen denkbar.

- Wenn sich der Kurs des Basiswerts an oder bei Strike 2 befindet, ist eine sinkende implizite Volatilität für die Optionsstrategie vorteilhaft. Dies liegt in den beiden Short Calls begründet. Diese verlieren an Wert, wenn die implizite Volatilität sinkt. Dadurch steigt jedoch der Gesamtwert des Long Call Butterfly Spreads.

- Wenn sich der Kurs des Basiswerts an oder außerhalb der Strikes 1 oder 3 befindet, ist eine steigende implizite Volatilität für die Optionsstrategie vorteilhaft. Denn dann wirkt sich die Volatilität stärker auf den Long Call aus, als die negativen Auswirkungen auf die Short Calls mit Strike 2 sind. Infolgedessen steigt auch hier der Gesamtwert des Long Call Butterfly Spreads.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen ist diese Strategie geeignet?

Nur Optionshändler mit besonders viel Erfahrung sollten auf den Long Call Butterfly Spread setzen. Denn Gewinne sind nur in einer kleinen Zone möglich, welche die Optionshändler zielgenau treffen müssen. Zugleich werden drei verschiedene Optionen beim Long Call Butterfly Spread verwendet, was ohne fundierte Vorkenntnisse schwierig scheint.

Für wann ist diese Strategie geeignet?

Ein Long Call Butterfly Spread eignet sich grundsätzlich für eine neutrale Marktmeinung. Leicht bullische oder bärische Umsetzungen sind jedoch möglich. Allerdings dürfen die Bewegungen beim Kurs des zugrundeliegenden Basiswerts nur gering sein.

Tipps für die praktische Umsetzung

Minimale Kursbewegungen sind wünschenswert, wenn der Long Call Butterfly Spread von Erfolg gekrönt sein soll. Infolgedessen kann sich ein Handel mit Indizes empfehlen, da diese naturgemäß weniger stark schwanken. Die Volatilität der Einzelwerte wird durch Kursentwicklungen anderer Werte ausgeglichen.

Fazit: Beliebte Optionsstrategie

Der Long Call Butterfly Spread ist eine beliebte Optionsstrategie bei sehr erfahrenen Optionshändlern, die bei einem Basiswert grundsätzlich eine neutrale Entwicklung mit nur geringen Bewegungen erwarten. Zudem sind leicht bärische und bullische Umsetzungen möglich. Der Zeitwertverlust ist für diese Optionsstrategie grundsätzlich positiv.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Welche Eigenschaften hat ein Long Call Butterfly Spread?

Ein Long Call Butterfly Spread setzt sich aus insgesamt 4 Call-Optionen zusammen. Dabei verkauft der Trader zwei dieser Call-Optionen zum gleichen Strike-Price. Zusätzlich werden zwei Call-Optionen gekauft, wobei eine Call-Option einen niedrigeren und die andere einen höheren Strike-Price als die verkauften Optionen hat.

Wie erzielt ein Long Call Butterfly Spread Profit?

Profit wird bei einem Long Call Butterfly Spread durch die eingenommene Prämie erzielt, die der Trader durch den Verkauf der beiden Call-Optionen erhält. Ob tatsächlich ein Profit erzielt wird, ist allerdings davon abhängig, wo sich der Preis des zugrundeliegenden Basiswerts zum Verfallstag der Optionen befindet.

Was ist ein Beispiel für einen Long Call Buterfly Spread?

Angenommen, die Netflix-Aktie handelt derzeit bei 492 USD und Sie gehen davon aus, dass der Kurs Aktie innerhalb der nächsten 4 Wochen keine großen Bewegungen in beide Richtungen unternehmen wird . Um die Long Call Butterfly Spread Strategie zu implementieren, schreiben Sie zunächst zwei Call-Optionen mit einem Strike Price von 492 USD und erhalten dafür eine Prämie 2×6,50 USD. Multipliziert mit der Kontraktgröße 100 nehmen Sie dadurch insgesamt 1300 USD ein.

Nun kaufen Sie eine Call-Option mit einem niedrigeren Strike Price, sagen wir bei 482 USD, und eine weitere Call-Option mit einem höheren Strike Price, zum Beispiel bei 502 USD. Die Kosten für diese beiden Optionen werden die Einnahmen aus den verkauften Optionen teilweise ausgleichen. Angenommen, jede dieser gekauften Optionen kostet 8,50 USD pro Kontrakt, dann betragen Ihre Gesamtausgaben 850 USD pro Option oder 1700 USD für beide. Ihre Nettoinvestition in diese Strategie beträgt somit 400 USD (1700 USD – 1300 USD).

Diese Strategie ist profitabel, wenn der Kurs der Netflix-Aktie am Verfallstag zwischen den beiden Strike Prices der gekauften Optionen liegt, also zwischen 482 USD und 502 USD. Ihr maximaler Gewinn ist begrenzt auf die Differenz zwischen den Strike Prices der verkauften und gekauften Optionen minus der Nettoinvestition. In diesem Beispiel wäre der maximale Gewinn 1000 USD (Differenz von 20 USD zwischen den Strike Prices multipliziert mit der Kontraktgröße von 100, minus der Nettoinvestition von 400 USD). Der maximale Verlust ist auf die Nettoinvestition von 400 USD begrenzt, was genau dann der Fall ist, wenn der Aktienkurs am Verfallstag unter 482 USD oder über 502 USD liegt.