Differenzkontrakte (CFDs) werden bei den Tradern in Deutschland immer beliebter, wenngleich diese Zustimmung bei manchen Basiswerten eher den mangelnden Alternativen geschuldet ist. Mit den Befürwortern wächst aber auch die Anzahl derer, die den Kontrakten eher kritisch gegenüber stehen.

Es wird daher Zeit für einen umfassenden Bericht, der Ihnen alle Vor- und Nachteile objektiv aufzeigt. Aus unserer Sicht kann nur der bestmöglich Informierte eine sinnvolle Entscheidung für oder gegen Differenzkontrakte treffen. Beginnen wir den Beitrag CFD Vor- und Nachteile mit weitgehend bekannten Aspekten.

CFD Vor- und Nachteile – allgemeine Anmerkungen

Niemand zahlt gerne unnötig mehr für etwas, als er muss. Es gibt mehr als zehn Anbieter von CFDs für Privatanleger, und es kann schwierig sein, direkte Vergleiche anzustellen. Als Erstes muss ein potenzieller Benutzer von CFDs entscheiden, ob Differenzkontrakte die geeigneten Instrumente für ihn sind. Der CFD Handel basiert weitgehend auf dem kurzfristigen Trading, und es muss ein Vergleich zwischen den Einsparungen durch die Nichtzahlung des Ausgabeaufschlags und den zusätzlichen Finanzierungskosten des Differenzkontrakts angestellt werden. Tatsächlich können wir den Break-even-Punkt schnell berechnen, wenn wir diese beiden Kosten direkt vergleichen.

Die zusätzlichen Kosten beim Halten einer CFD-Position im Vergleich zu einer traditionellen Aktientransaktion sind die mit dem Differenzkontrakt verbundenen Finanzierungskosten. Die Extra-Finanzierungskosten des Aktien CFD betragen die 3 % von 80 % der Position, die der CFD-Anbieter dem Kunden leiht. Auf der anderen Seite fällt beim Handel mit traditionellen Aktien sofort ein Ausgabeaufschlag von 1 bis 5 % an. Der Übergangspunkt wird also sein, wenn die Finanzierungskosten des Differenzkontrakts die Einsparungen beim Ausgabeaufschlag übersteigen.

Der Punkt, an dem die Finanzierungskosten dem 1,0 % Transaktionswert in Tagen entsprechen, beträgt (1,0/0,8) x (365/3) gleich 152 Tage, etwa 22 Wochen. Mit anderen Worten, für Trades, die weniger als 5 Monate dauern, ist es wirtschaftlich sinnvoller, mittels CFD zu handeln als den Basiswert zu traden. Natürlich ist dies ein grober Maßstab, da andere Kosten anfallen, aber es ist ein nützlicher Vergleich. Für sehr kurzfristigen Handel oder das Day-Trading, bei denen die Finanzierungskosten gleich null wären, ist das Argument zwingend.

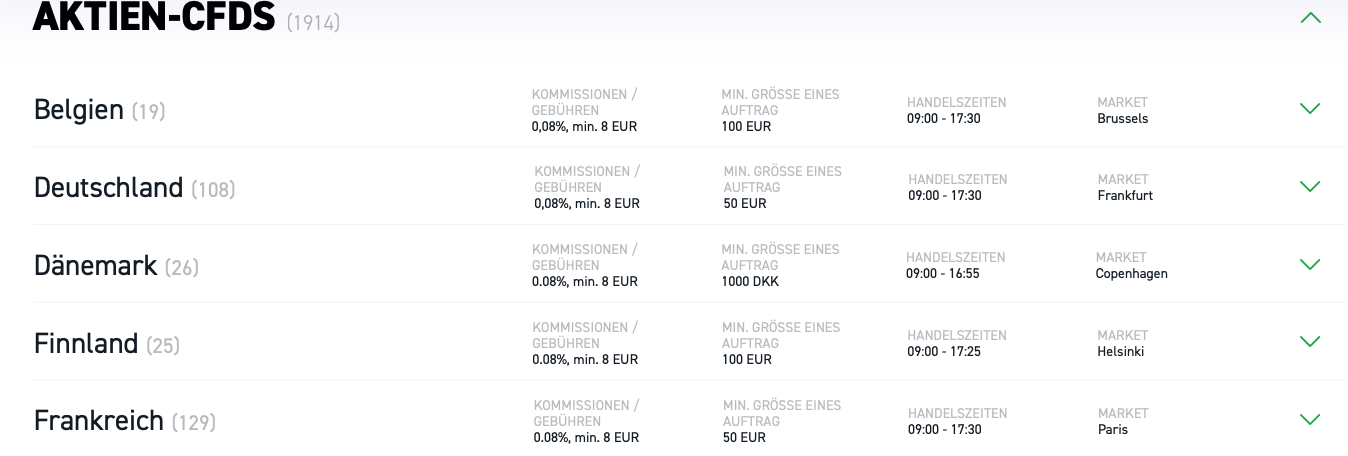

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Akteure im CFD Trading

Aktienliquidität und Geld-Brief-Spreads sind genauso wichtig, wenn nicht sogar wichtiger als niedrige Provisionen und Ausgabeaufschlag. Man würde keine Fremdwährung kaufen, nur weil sie provisionsfrei war, der aktuelle Wechselkurs ist ebenso wichtig und spiegelt gut wider, wie wettbewerbsfähig der Anbieter ist. CFD Anbieter werden in zwei Haupttypen unterteilt. Diejenigen, die eine „Agentur“-Dienstleistung anbieten, respektive alle ihnen vorliegenden CFD-Aufträge im zugrunde liegenden Kassamarkt absichern und eine Provision berechnen. Und diejenigen, die „Märkte“ für CFDs rund um den zugrunde liegenden Kassamarkt machen, keine Provision verlangen, sondern einen Spread in Bezug auf den Kurs des zugrunde liegenden Basiswerts hinzufügen. Alle CFD-Anbieter generieren zumindest einen Teil ihrer Einnahmen aus der Finanzierung ihrer Kundenpositionen.

Es bleibt jedem Akteur selbst überlassen, in welcher Beziehung er sich am wohlsten fühlt. Die Beziehung ist grundsätzlich anders, obwohl der CFD-Anbieter technisch in beiden Fällen – da es sich bei CFDs um außerbörsliche derivative Instrumente handelt – Gegenpartei des Kunden ist. Im ersten Beispiel jedoch, in dem der Anbieter alles auf dem zugrunde liegenden Markt absichert, handelt er faktisch als Vertreter im Namen seines Kunden. Wahrscheinlich über seinen regulären Kontoführer, mit dem er eine Beziehung aufgebaut hat. Es gibt jeden Anreiz, den bestmöglichen Preis für den Kunden zu erzielen, indem man innerhalb des Spreads handelt.

Der Kunde sollte auch überlegen, was er sonst noch bekommt. Ob das Brokerage-Unternehmen ein qualitativ hochwertiges Research-Produkt mit Handelsideen, Strategien, technischen Analysen und Recherchen anbietet. Auch die Art der Handelsplattform ist wichtig, ob der Marktteilnehmer Zugang zu Level-2-Preisen (volle Markttiefe) hat, an Pre-Market-, Intraday- und Post-Market-Auktionen der zugrunde liegenden Aktie teilnehmen kann und ob auch Telefonvermittlung unterstützt wird.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

CFD Preise

CFD Preise basieren auf dem zugrunde liegenden Basiswert und einer Reflexion der zugrunde liegenden Liquidität. Der Einzelne muss sich fragen, ob er Zugang zur besten lokalen Liquidität haben möchte. Auch die Bonität des Anbieters sollte gebührend berücksichtigt werden. Befürworter der provisionsfreien Struktur behaupten, dass die Handelskosten niedriger sind, da die Spreads nicht breiter sind als im klassischen Börsen-System. Dieses Argument ist so nicht richtig, da die Spreads am frühen und späten Tag beim Trading immer breiter sind als während der liquideren Mittagszeit, was keinen zuverlässigen Vergleich ermöglicht.

Es stimmt, diese provisionsfreien Preise können bei sehr liquiden Aktien wettbewerbsfähig sein. Liquidität statt eines variablen Zwei-Wege-Preises um den Basiswert. Der CFD Handel und die Zahlung von Kommissionen führen zu festen Einstiegskosten, während der kommissionsfreie Handel mit einem variablen Spread um den Basiswert diese Berechnung etwas unsicherer macht. Die Möglichkeit, innerhalb des Spreads zu handeln und Aufträge innerhalb der Spanne zu platzieren, ist ebenso wichtig, und eine gute Ausführung kann die Provisionskosten leicht ausgleichen.

Kurzes Fazit: Das charakterisiert den CFD Handel

Zusammenfassend wird der aktive Trader all diese Aspekte gebührend berücksichtigen und sich eine eigene Meinung bilden können, ob ein CFD Konto seinem Handels- und Anlagestil angemessen ist. Prominente Experten glauben, dass die Differenzkontrakte unschätzbare Werkzeuge sind, aber sie sollten traditionelle Wertpapierhandelskonten nur aus nachvollziehbaren Gründen ersetzen.

Trotz all des negativen Lärms ist die Aufnahme von Krediten für Investitionen eine der beliebtesten Wachstumsstrategien sowohl für Unternehmen als auch für ernsthafte Investoren. Die meisten wohlhabenden Menschen bauen ihr Vermögen zu einem gewissen Grad mithilfe des Geldes anderer Leute auf. Aber Sie müssen mit dem Zeitpunkt und der Erschwinglichkeit aus Sicht des Cashflows sowie natürlich der Qualität der Investition, in die Sie Ihr Geld einbringen werden, vorsichtig sein. Hebeln eignet sich für einen Anleger oder Trader, der bereit ist, ein höheres Risiko einzugehen und eine höhere Volatilität in Kauf zu nehmen. Das Hebel CFD Trading kann sowohl die möglichen Gewinne als auch die Verluste vergrößern – wie viele Neulinge bereits erkannt haben. Die größte Falle ist die Überschuldung. Zu viel Kredit aufnehmen, zu aggressiv sein und dann die Schulden nicht begleichen oder finanzieren können.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

Die wesentlichen Vorteile von CFDs:

1. Liquidität

CFD Preise spiegeln direkt das Geschehen auf dem zugrunde liegenden Markt wider. Das bedeutet, dass CFDs Ihnen zusätzlich zur Liquidität des Anbieters den Zugang zur Liquidität des zugrunde liegenden Marktes verschaffen.

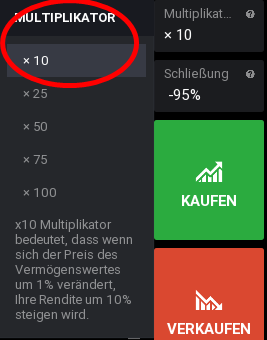

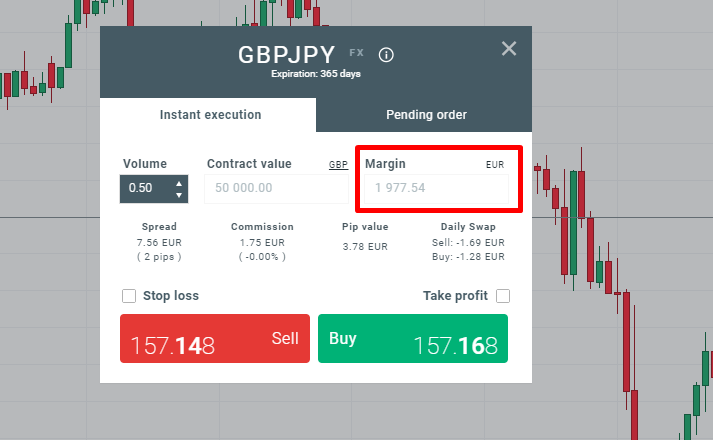

2. Handelbar auf Margin

CFDs sind Hebelprodukte, sodass Sie nur einen Prozentsatz (normalerweise 10 bis 20 % für Aktien und 5 % für Indizes) des Gesamtwerts auf das Handelskonto einzahlen müssen. Auf diese Weise können Sie die erzielbaren Renditen und das Markt-Engagement erhöhen. Für ähnliche und in der Regel geringere Kosten pro Trade können Sie aufgrund der inhärenten Hebelwirkung das 10-fache (wenn nicht mehr) der Ergebnisse erzielen. Dies bedeutet eine effizientere Verwendung Ihres Kapitals, da nicht in den vollen Wert der Aktien respektive Basiswerte investiert werden muss.

3. Steuereffizienter Handel

Der CFD Handel kann auch Steuervorteile bieten, da Investitionskosten – wie zum Beispiel Zinsrückzahlungen grundsätzlich abzugsfähig sind. Und nicht nur das: Anstatt einen potenziell steuerpflichtigen Veräußerungsgewinn in einer Aktienposition zu generieren, kann ein Anleger einen Differenzkontrakt verkaufen und somit kontrollieren, wie der Veräußerungsgewinn realisiert wird.

4. Niedrige Transaktionskosten

Die Verwendung von CFDs ist in der Regel viel billiger als der Kauf von Aktien über einen Broker. Außerdem sind die zusätzlichen Kosten für das Halten einer Long-CFD-Position gegenüber einem traditionellen Kauf reine Zinskosten. Für einen traditionellen Aktienkauf fällt ein Ausgabeaufschlag an, welcher auch Agio (Aufgeld) genannt wird. Bei CFDs gibt es keinen Ausgabeaufschlag, da die zugrunde liegende Aktie nicht tatsächlich gekauft wird. Online agierende CFD-Anbieter verlangen nur geringe Gebühren für Trading Positionen bis zum Volumen von 5.000 oder 10.000 Euro.

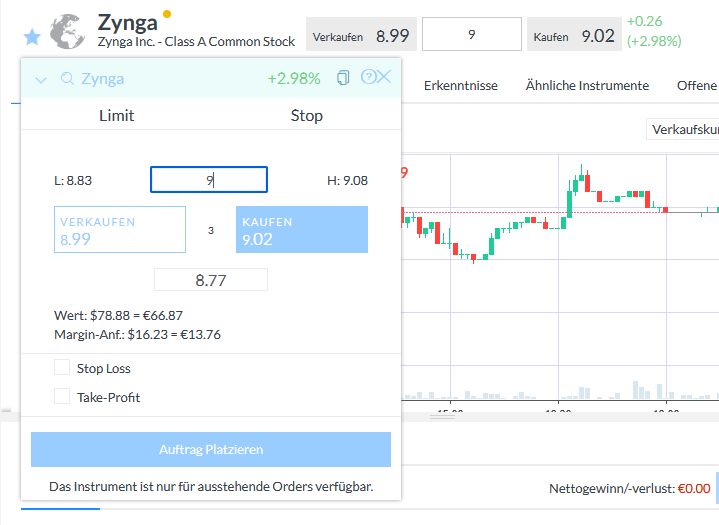

5. Transparenz und einfache Ausführung

Das Trading oder die Investition mit CFDs ist genauso schnell durchgeführt wie der Handel mit Aktien. Zusätzlich haben Sie den Vorteil, dass Sie das Kapital immer direkt zur Verfügung haben. Sie können viele Trades am Tag machen und der Handel wird transparent beim Broker gestaltet.

6. Traden Sie mit gleicher Leichtigkeit Long oder Short

Dieser Fakt ermöglicht es Tradern, von einem fallenden Markt zu profitieren, indem sie aktiv an Kursrückgängen teilnehmen. Da der CFD-Handel von der Preisbewegung eines finanziellen Vermögenswerts abhängt – und nicht dessen Besitz erfordert – ist der Verkauf so schnell wie der Kauf – und die Mechanik ist identisch.

Vor dem Aufkommen von CFDs konnte das Leerverkaufen einer Aktie nur über einen traditionellen Börsenmakler erfolgen, der normalerweise zusätzliche Gebühren zu den normalen Brokergebühren berechnete. Im Gegensatz dazu zahlt Ihnen Ihr CFD-Anbieter in der Regel Zinsen für länger gehaltene CFD-Short-Positionen.

7. Möglichkeit, internationale Märkte von einem Konto aus zu handeln

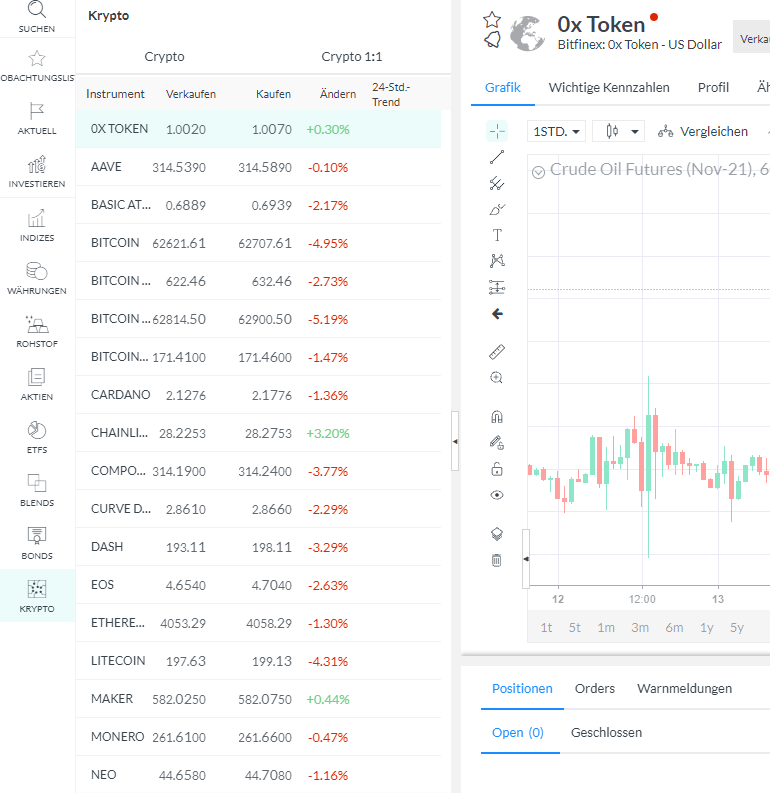

Viele CFD-Anbieter offerieren Kontrakte auf internationale Aktien sowie auf Werte, die Sie normalerweise nicht so einfach handeln können, wie Gold, Silber, Öl, Indizes, Sektoren, Rohstoffe, Staatsanleihen usw. Dies gibt Ihnen die Möglichkeit die Investitionen in Ihrem Portfolio stärker zu diversifizieren.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

8. Möglichkeit zum Handel außerhalb der Geschäftszeiten.

Alle CFD Broker bieten das OTC Trading mit verlängerten Öffnungszeiten an, was bedeutet, dass Sie an einigen Märkten auch nach Tagesschluss der zugrunde liegenden Börse handeln können:

- Handeln Sie in jedem Zeitrahmen

- Differenzkontrakte besitzen kein festes Verfallsdatum

- Erhalten Sie Zinsen für länger gehaltene Short-Positionen

- Keine feste Kontraktgröße

- Handeln Sie mit der von Ihnen gewählten Anzahl an Basiswerten. Dabei spielt es keine Rolle, ob Sie per CFD kleine oder große Volumina traden

- Viel weniger komplex als Optionen und Optionsscheine

- Im Gegensatz zu Optionen oder Optionsscheinen spiegelt der CFD Kurs direkt den Preis und die Liquidität des zugrunde liegenden Marktes wider

9. Dividenden

Erhalten Sie Dividenden bei Long Positionen oder Bonusausgaben. Und bei CFDs erhalten Sie die Dividende, sobald die Aktie Ex-Dividende geht, anstatt auf den Auszahlungstermin der Aktiendividende warten zu müssen (manchmal bis zu einem Monat später… ) Wenn Sie langfristig CFD Positionen halten, hilft dies bei den Finanzierungskosten.

10. Einige Aktionärsrechte

Nehmen Sie an Bezugsrechtsemissionen, Aktien-Splits und anderen Unternehmensaktivitäten teil. Da Differenzkontrakte den Preis und die Bewegung der zugrunde liegenden physischen Aktie widerspiegeln, reflektieren sie auch alle Kapitalmaßnahmen, die in der zugrunde liegenden Aktie stattfinden.

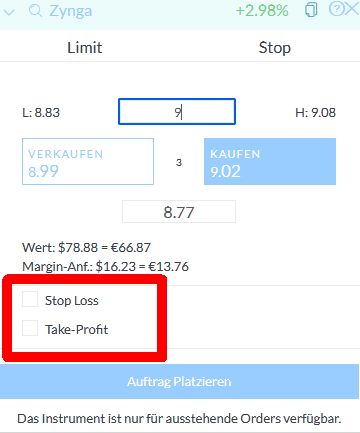

11. Stop-Loss- und Contingent-Orders einfach platziert

Das bedeutet, dass Sie anspruchsvolle Orders platzieren können wie beispielsweise „Wenn der Markt diesen Preis erreicht, dann kaufen Sie so viele, aber erst nach 14 Uhr“. Viele CFD Broker bieten „Garantierte Stop-Loss“-Orders an, was bedeutet, dass Sie Ihren Stop-Loss-Preis in jedem Fall erhalten, wenn der Aktienkurs durch Ihre Verlustbegrenzung bricht.

12. Absicherung von vorhandenen Aktienportfolios

CFDs ermöglichen es Ihnen, ein bestehendes Aktienportfolio abzusichern, indem Sie einzelne Aktien oder führende Indizes und Branchenindizes „leerverkaufen“, aber nicht Ihre Aktien verkaufen. Der langfristig orientierte Anleger kann beispielsweise einen Differenzkontrakt dazu nutzen, um eine bestehende physische Long-Position in einer Aktie abzusichern. Aktionäre nutzen Short Differenzkontrakte, um kurzfristige Kursverluste in Gewinne zu verwandeln und gleichzeitig das Portfolio vor temporären Einbußen zu schützen.

Ein weiterer CFD Vorteil ist das Erhalten von Online-Kontoauszügen und Tagesberichten durch den Broker.

Jeder ernsthafte Interessent von CFDs muss ehrlich über die Nachteile und Risiken nachdenken, die mit einem so volatilen, riskanten Handel verbunden sind. Obwohl Interessenten nicht davon abgehalten werden sollen, sich mit CFDs zu befassen und von den verschiedenen Möglichkeiten zu profitieren, die die Märkte täglich bieten, ist es wichtig, dass sich Trader der Risiken und Gefahren des Handels mit fundamental komplexen Finanzprodukten voll bewusst sind. Und zwar lange bevor sie ihre Ersparnisse in das CFD Trading einbringen . Schauen wir uns die wichtigsten Nachteile an, die Sie dabei berücksichtigen sollten.

Die wichtigsten Nachteile von CFDs

- Preisneunotierungen respektive Re-Quotes und Überschreiten der Preisspanne mit CFD-Anbietern, die als Market Maker fungieren.

- Die Hebelwirkung kann ein zweischneidiges Schwert sein. Margin Trading bedeutet, dass Ihre potenziellen Gewinne vergrößert werden. Aber es ist gleichermaßen wichtig, sich daran zu erinnern, dass auch Verluste vergrößert werden können. Daher ist es unverzichtbar, beim CFD Trading, geeignete Geldmanagement-Techniken anzuwenden.

- Der Handel mit CFDs ist mit einem höheren Risiko verbunden als der Handel mit Aktien. Auch wenn Sie nicht den gesamten Wert hinterlegen müssen, können Sie dennoch Ihre anfängliche Margin verlieren. Und wenn sich der Markt gegen Sie entwickelt, müssen Sie möglicherweise auch eine Nachschussforderung erfüllen, bei der Sie entweder mehr Geld beisteuern oder gezwungen sind, Vermögenswerte zu verkaufen. Bei einer Short-Position ist der Anleger potenziell unbegrenzten Verlusten ausgesetzt.

- Einfacher Zugang und niedrige Kapitalanforderungen können bei Akteuren mit Differenzkontrakten zum Overtrading oder übermäßigen Handeln führen.

- Positionen, die über Nacht gehalten werden, unterliegen einer Übernachtfinanzierung (diese besteht aus einer täglichen Gebühr basierend auf der Kontraktgröße und ist an bestimmte Geldmarktbedingungen gekoppelt).

- CFD Positionen, die über einen längeren Zeitraum gehalten werden, ziehen ständig steigende Zinszahlungen nach sich. Die Zinsen für Long-Positionen, die über lange Zeiträume (ab 6 Monate) offen gehalten werden, können die Ertragseffektivität in vielen Fällen erheblich reduzieren. Dadurch wird die erzielte Hebelwirkung vergleichbar mit dem nicht gehebelten Kauf eines Kontrakts oder einer physischen Aktie am Markt.

- Auf die gesamte Transaktion zu zahlende Zinsen: Im Gegensatz zu Margin Lending (oder einem Aktien-Gearing) müssen die Kontrakte von Differenzhändlern täglich Zinsen auf das gesamte Markt-Engagement der Transaktion zahlen, unabhängig von der von ihnen geleisteten Margin.

- Differenzkontrakte haben eine Besicherungspflicht, was bedeutet, dass offene Positionen für den Markt gekennzeichnet sind. Sollte sich die CFD Position gegen Sie entwickeln, verringert dies Ihren Barbestand. Wenn nicht genügend Sicherheiten auf dem Konto vorhanden sind, um die Verluste der offenen Position zu decken, unterliegen Sie einem „Margin Call“ des Brokers. Der Call bedeutet, dass Sie zusätzliche Gelder auf das Konto einzahlen oder die Position schließen müssen.

- Unflexible Leverage-Level: Der CFD-Anbieter legt den für jeden Markt geltenden Margin-Level fest. Der Trader muss diesen Leverage-Level akzeptieren und versuchen, Risikomanagementstrategien, um den Level herum zu entwickeln. Dieses Leverage-Niveau kann nach Bedarf des CFD-Anbieters geändert werden.

- Ein CFD Investor hat keine klassischen Rechte als Aktionär, da kein physisches Eigentum am zugrunde liegenden Vermögenswert besteht, was keine Stimmrechte oder Mitspracherechte im emittierenden Unternehmen impliziert.

- Da CFDs typische OTC Derivate sind, ist es wichtig zu beachten, dass Sie die zugrunde liegende Aktie oder das zugrunde liegende Instrument, über das der CFD notiert ist, nicht besitzen. Dies bedeutet auch, dass Sie Ihre Position nicht an einen anderen CFD-Anbieter oder Börsenmakler übertragen können. Sie können nur mit dem CFD-Broker handeln, bei dem Sie die Position eröffnet haben.

- Für einen Anleger, der eine Short-CFD-Position auf eine Aktie eröffnet, ist es verpflichtend, den vollen Dividendenwert auszuschütten, wenn er seine Short-Position über den Nachweisstichtag hält.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

CFD Vorteile und Nachteile – wie damit umgehen?

Grundsätzlich sollten die Vorteile der CFDs von Ihnen bestmöglich genutzt und Nachteile weitgehend vermieden werden. Differenzkontrakte sind für Marktteilnehmer sinnvoll, denen an der Entwicklung der Basiswerte gelegen ist und nicht an den zugrunde liegenden Assets selbst. Spekulativ aufgestellte Händler können mit Differenzkontrakten mehr Basiswerte handeln als dies durch den physischen Besitz möglich wäre. Die erforderliche Sicherheitsleistung, Margin genannt, ist in ihrer Höhe vom zugrunde liegenden Asset abhängig – und vom gewählten Broker.

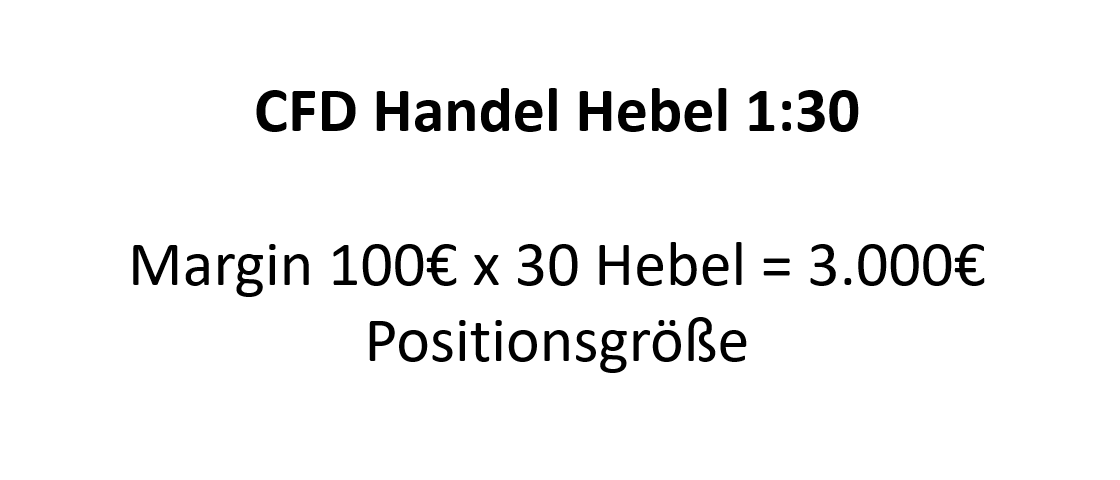

Hebelkraft wirkt auf die Margin ein, je höher der Hebel desto geringer die Margin. Damit die Entscheidung für höhere Hebel sich nicht nachteilig auf den CFD Handel auswirkt, muss eine dementsprechende Strategie gefunden und konsequent umgesetzt werden. Vorteilhaft und wesentlich sicherer ist eine möglichst kurzfristige Vorgehensweise wie Scalping. Einerseits muss die Entwicklung eines Basiswerts hierbei nur in sehr kurzen Zeitabständen vorhergesagt werden. Andererseits ist es einfacher, mehrmals am Tag kleine Gewinne zu realisieren.

Je länger ein CFD Trade läuft, umso riskanter und teurer wird er. Das steigende Risiko ist dem schwer kalkulierbaren Differenzkontrakte-Markt geschuldet. Lange laufende Positionen können sich anders als gedacht entwickeln, zudem verteuern Swap Kosten täglich den Handel. Wer CFDs für das langfristige Trading einsetzen und von den Vorteilen profitieren will, muss eine vom Day-Trading abweichende Strategie nutzen.

Hohe Hebel erweisen sich für Langzeit-Trader als Schwert mit beidseitig scharfer Klinge. Warum das so ist, wird aus nachfolgendem Beispiel ersichtlich:

- Das Eröffnen einer CFD Position mit Hebel von 1:30 ist zwar seitens der Margin ausgesprochen günstig.

- Zu bedenken ist aber, dass eine Position mit 30er Hebel nach bereits 20 negativen Pips wegen aufgebrauchter Margin geschlossen wird.

Wer langfristig CFD Trading betreiben und von Vorteilen profitieren will, darf nur einen Hebel von maximal 1:2 – 1:5 wählen. Dies gilt auch für Positionen mit richtig erkanntem Trend und optimalem Einstieg. Kurse bewegen sich niemals nur in eine Richtung, vielmehr ist der typische Verlauf von Korrekturen und temporären Rücksetzern gezeichnet. Wer die ersten 30 bis 50 Pips mit dem vorliegenden Trend, erzielt hat und mit 2er Hebel tradet, konnte für die erste Korrektur ein Polster von maximal 150 Pips schaffen. Damit der typische CFD Vorteil nicht zum Nachteil wird, muss sorgfältig der Einstieg gewählt und ein nicht allzuhoher Hebel genutzt werden.

Insbesondere Anfänger müssen die Verwendung dieser Funktion konsequent üben. Dabei gilt:

- Die möglichst enge Begrenzung der Verluste ist bei den meisten Brokern möglich

- Nach wie vielen Pips die Verlustbegrenzung greift, sollte von der gewählten Strategie abhängen

- Scalping Akteure setzen den Stop-Loss idealerweise bei 5 negativen Pips

- Day-Trader wählen eine großzügiger bemessene Verlustbegrenzung bei etwa 10 Pips

- Langfristig offene Positionen sollten mit Verlustbegrenzungen von mindestens 40 Pips behaftet sein

Sie möchten die Vorteile des CFD Tradings nutzen? Diese Broker bieten einen fairen Handel an:

Fazit: CFDs bergen Potenziale und Risiken

Aus dieser Darstellung wird ersichtlich, dass Day-Trader mit CFDs deutlich geringere Risiken eingehen als Swing-Trader oder sonstige Langzeit-Akteure. Der kurzfristige Handel eliminiert zudem viele der oben gelisteten CFD Nachteile. Sie werden weder vom berüchtigten Margin Call tangiert noch müssen Sie sich Gedanken um eine Übertragung Ihrer Position auf einen anderen Broker machen.

Zusammenfassend kann festgestellt werden, dass CFD Vorteile oder Nachteile von der Art des Tradings abhängig sind. Als Salping Akteur oder Day-Trader genießen Sie beim Handel mit Differenzkontrakten nur Vorteile. Diese können sich allerdings in Nachteile verwandeln, wenn Sie CFDs für den langfristigen Handel einsetzen. Wir empfehlen Ihnen daher, für den langfristigen Vermögensaufbau ausschließlich solide Aktien zu wählen. Kurzzeitigen Kursrückgängen kann effektiv mit dem Einsatz von Short CFDs entgegengewirkt werden. Ebenfalls sinnvoll sind Differenzkontrakte, um kurzfristig von Kursentwicklungen bestimmter Basiswerte zu profitieren, ohne diese wirklich zu besitzen.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Meist gestellte Fragen:

Wie lange kann ich einen CFD halten?

Sie können CFDs so lange halten, bis Sie entweder die Position selbst schließen oder Ihre Margin durch Verluste aufgebraucht ist. Denn im Gegensatz zu Derivaten wie Futures oder Optionen haben CFDs kein Verfallsdatum.

Muss ich Steuern auf CFDs zahlen?

Ja, Ihre Gewinne aus CFD-Geschäften fallen unter die Kapitalertragssteuer in Höhe von 25%. Denken Sie aber daran, von der Verlustverrechnung Gebrauch zu machen, um nicht mehr Steuern zu zahlen als nötig.

Kann man CFDs mehr als seinen ursprünglichen Einsatz verlieren?

Ja, Sie können mit CFDs theoretisch mehr verlieren, als Sie ursprünglich eingesetzt haben. Bei einem Broker, der mit Nachschuzusspflicht arbeitet, kann dies vorkommen, indem die Verluste Ihr Eigenkapital übersteigen, er aber Ihre Position weiterlaufen lässt. Für alle weiteren Verluste müssen Sie natürlich ebenfalls aufkommen, sodass Sie in diesem Fall Schulden bei Ihrem Broker arbeiten. Auch bei einem Broker ohne Nachschusspflicht können Sie mehr als Ihren ursprünglichen Einsatz verlieren. Und zwar, indem Sie immer Kapital für eine Verlustposition nachschießen, bis die Verluste schließlich Ihren ursprünglich gesetzten Betrag übersteigen.

Wie profitabel ist der CFD Handel?

Der CFD Handel kann so profitabel sein, dass Sie davon leben können oder zumindest ein ernsthaftes Nebeneinkommen erzielen. In der Praxis sind allerdings nur 15-20% aller Trader profitabel. Dies liegt daran, dass der erfolgreiche CFD Handel intensive Erfahrung mit den Märkten, eine außerordentliche Disziplin und vor allem eine klar definierte Handelsstrategie mit konsequentem Risikomanagement erfordert. Was in der Theorie einfach klingen mag, ist in der Praxis für die meisten sehr schwer umzusetzen, weshalb ein Großteil der Trader langfristig Verluste macht.