Stop Running, auch als Stop-Loss Hunting bezeichnet, ist die Praxis, den Preis eines Wertpapiers im Trading aktiv auf ein gewünschtes Niveau zu treiben. Es handelt sich um eine konzertierte Anstrengung der Marktteilnehmer, das Schließen offener Positionen durch eine Massenauslösung von Stop-Loss Aufträgen zu erzwingen.

Fälle von Stop Running wurden auf den Märkten für Kryptowährung, Aktien, Futures und Devisen beobachtet. Die Anwendungen können das Verhalten und die Preisaktion des Zielprodukts stark beeinflussen. Obwohl manipulativ, wird es nicht als illegale Handelsaktivität angesehen, die mit Spoofing, Layering, Front Running und Quote Stuffing vergleichbar ist.

Stop Running Trading – Zweck und Strategie

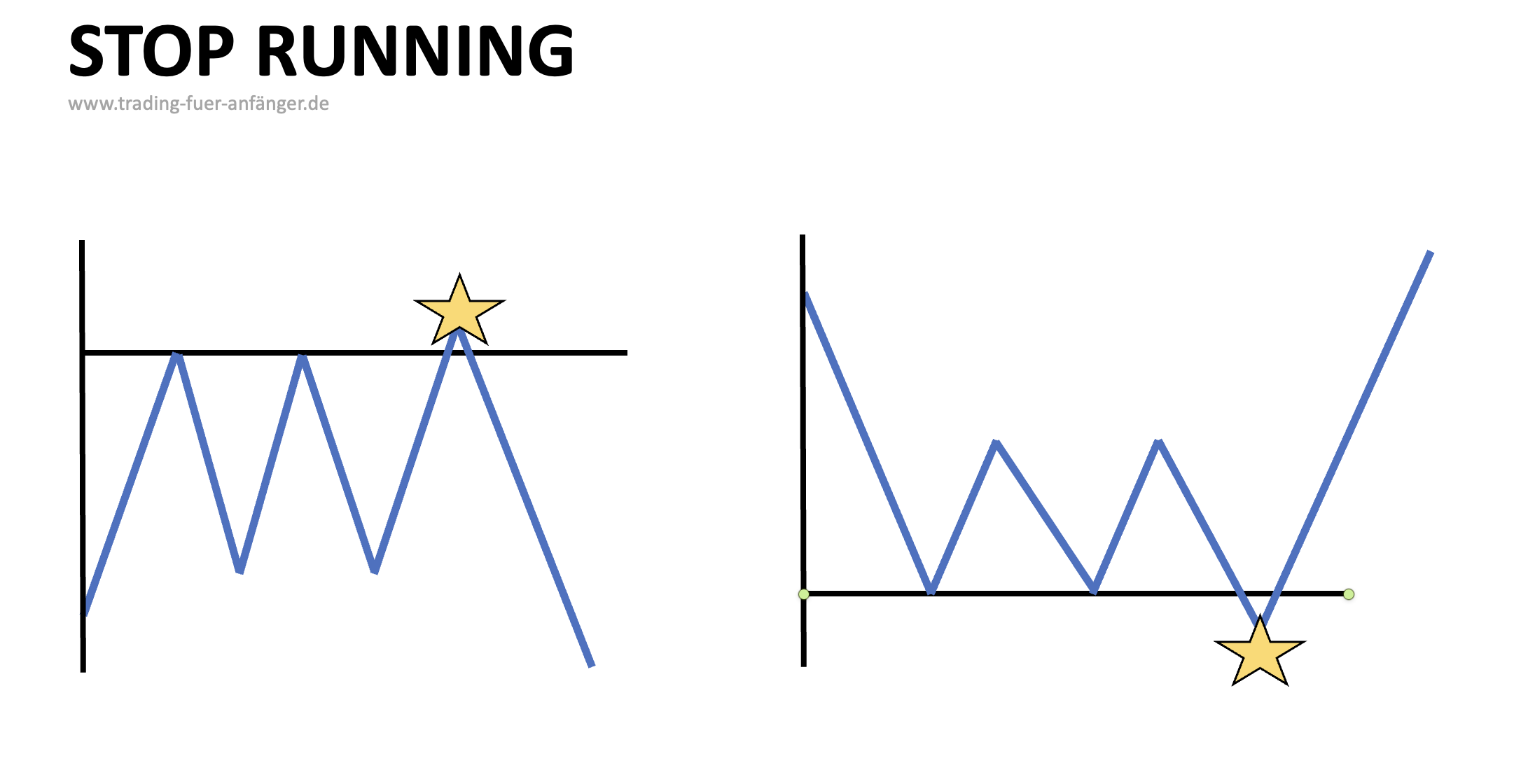

Die Methodik hinter Stop Running ist zweigeteilt. Identifizieren Sie zunächst, wo sich wahrscheinlich eine große Anzahl von Resting Stop-Orders auf dem Markt befindet. Zweitens, treiben Sie die Preisgestaltung auf dieses Niveau und veranlassen Sie die Ausführung dieser Aufträge. Das Ergebnis ist ein Anstieg der gehandelten Volumina und eine plötzliche Richtungsbewegung bei der Preisgestaltung von Vermögenswerten.

Zwei primäre Marktmerkmale tragen zur Effektivität einer Stop Running Strategie bei:

- Preisfindung: Wenn Kauf- oder Verkaufsaufträge an den Markt gesendet und ausgeführt werden, bewegt sich der Preis in Bezug auf ein Ungleichgewicht zwischen den beiden. Wenn es beispielsweise mehr Käufer als Verkäufer gibt, steigt der Preis, wenn die Händler versuchen, eine Long-Position einzugehen. Für den Fall, dass es mehr Verkäufer als Käufer gibt, sinkt der Preis entsprechend.

- Order Flow: Der Auftragsfluss ist der Mechanismus hinter der Preisfindung. Wenn sich die Märkte bewegen, werden einzigartige Kauf- und Verkaufsaufträge ausgeführt, wodurch Preisbewegungen entstehen. Im Gegenzug fließen mehr Aufträge an den Markt, wenn der Prozess der Preisfindung erfolgt. Es gibt mehrere Gründe für einen plötzlichen Anstieg des Auftragsflusses, darunter kurzfristige Momentum-Handelsstrategien und die Wahl von ruhenden Blockaufträgen.

Das vorrangige Ziel von Stop Running Trading ist es, von der plötzlichen, endgültigen Bewegung der Preisbewegung zu profitieren, die durch den Großteil der Stop-Loss-Aufträge entsteht, die am Markt ausgeführt werden.

In diesem Szenario werden verschiedene Strategien implementiert, um Gewinne zu erzielen, darunter Breakout-Trading, die Verwendung von Momentum-basierten Algorithmen, kurzfristige Trendverfolgung und Umkehrungen. Viele dieser Ansätze werden durch die Verwendung von automatisierten Blackbox- und Hochfrequenz-(HFT)-Handelssystemen ausgeführt.

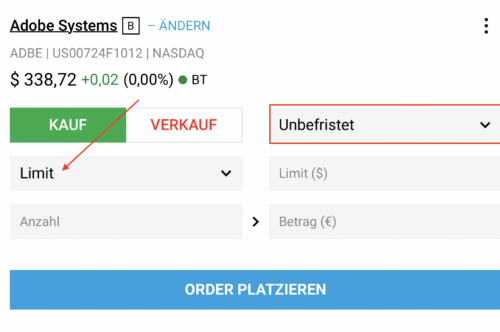

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Regulatorische Bedenken

Auf den ersten Blick scheint Stop Running Trading eine regelrechte Marktmanipulation zu sein, die gegen zahlreiche internationale Regulierungsrichtlinien verstößt.

Beispielsweise wird Aktienmarktmanipulation von der U.S. Securities Exchange Commission (SEC) als illegal angesehen. Es wird definiert als „vorsätzliches Verhalten, das darauf abzielt, Anleger zu täuschen, indem es den Markt für ein Wertpapier kontrolliert oder künstlich beeinflusst.”

Verbotene Aktivitäten sind wie folgt beschrieben:

- Verbreitung falscher oder irreführender Informationen über ein Unternehmen

- Unsachgemäße Begrenzung der Liquidität

- Manipulieren von Angeboten, Preisen oder Trades

- Schaffung eines falschen Bildes der Nachfrage nach einem Wertpapier

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Stop Running Trading – Beispiel

Unabhängig von regulatorischen Bedenken bleibt Stop Running Trading ein praktikabler Ansatz für die Märkte. Die Methodik ist ziemlich einfach:

- Identifizieren Sie die genauen Preispunkte, an denen sich wahrscheinlich zahlreiche Stop-Losses befinden.

- Treiben Sie den Preis dann auf dieses Niveau.

Die daraus resultierende Spitze des Auftragsflusses erzeugt eine Richtungsbewegung oder Lücke, die eine Gewinnchance schafft.

Das folgende Szenario mit Blick auf den EUR/USD veranschaulicht die Grundstruktur eines Stop Runs. Angenommen, der Kurs für EUR/USD liegt bei 1,0315, das Tief des Vortages bei 1,0300 und der Tagestrend zeigt nach oben. Angesichts dieses Szenarios kann eine plausible Stop Running Trading Strategie wie folgt ausgeführt werden:

- Die Marke von 1,0299 wird als gesättigt mit Stop-Out-Orders für Day- und Trend-Trader identifiziert, die Long-Positionen halten.

- Eine Stop Running Strategie wird durch konzertierte Verkäufe ab dem Niveau von 1,0315 ins Spiel gebracht, wodurch der Preis auf 1,0299 getrieben wird.

- Wenn der Preis auf 1,0299 fällt, steigt der Auftragsfluss, und ein Verkaufsvolumen kommt auf den Markt.

- Die Kurse bewegen sich in eine Richtung und fallen schnell unter die Marke von 1,0299.

Erfahrene Trader sind sich der Auswirkungen bewusst, die ein Stop Running auf die Märkte haben kann. Eine Gewinnposition kann vorzeitig liquidiert oder Verluste vergrößert werden. Um den negativen Einfluss eines unwirksamen Stop-Loss zu mindern, werden Handelspläne entworfen, die Bestimmungen enthalten, die das Stoppen laufender Aktivitäten vorwegnehmen. Darunter sind die Vermeidung von Preispunkten, die häufig angestrebt werden, wie die unten aufgeführten:

- Offensichtliche Extreme: Die täglichen, wöchentlichen, monatlichen und jährlichen Höchst-/Tiefstwerte eines Produkts werden oft als Grundlage für die Platzierung von Stop-Loss verwendet.

- Intraday Extreme: Die Preisfindung ist ein laufender Prozess während der Öffnungszeiten des offenen Marktes. Regelmäßige und etablierte Höchst-/Tiefstwerte innerhalb einer Sitzung werden häufig von Day- und Intraday Händlern verwendet, um das Risiko-Rendite-Verhältnis zu kalibrieren.

- Runde Zahlen: Für alle Marktteilnehmer offensichtlich sind, runde Zahlen sehr öffentlich und werden häufig sowohl für den Markteintritt als auch für den Marktaustritt verwendet.

- Technische Ebenen: Trader und Investoren verwenden in der Regel technische Analysen wie Fibonacci-Tools oder gleitende Durchschnitte, um die Platzierung von Stop-Loss zu bestimmen. Je beliebter der Indikator ist, desto größer ist die Wahrscheinlichkeit, dass er ins Visier genommen wird.

In der Natur nutzen Pflanzen und Tiere am unteren Ende der Nahrungskette eine Vielzahl von Mitteln, um Raubtiere zu täuschen. Tarnung, geschärfte Sinne und Schnelligkeit sind nur einige Attribute, die Beute am Leben erhalten. Der Marktplatz ist nicht anders.

Fazit: Stop Running im Chart richtig interpretieren

In den letzten zwei Jahrzehnten hat die Handelstechnologie exponentiell zugenommen. Marktdaten, Auftragseingabe und Ausführungslatenzen werden jetzt in Millisekunden statt in Minuten gemessen. Teilnehmer aus der ganzen Welt sind in der Lage, fast sofort große Mengen an Orders auf nahezu jedem Markt zu platzieren.

In der Folge haben periodische Spitzen sowohl bei der Volatilität als auch bei den gehandelten Volumina zugenommen. Dieser Aspekt des Marktverhaltens hat die Praxis des Stop Running angeregt und es zu einer praktikablen Handelsstrategie für diejenigen gemacht, die über reichlich Ressourcen verfügen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was bedeutet Stop Hunting?

Stop Hunting oder Stop Running ist eine Strategie, bei der mehrere Marktteilnehmer mit hohem Volumen versuchen, den Preis an bestimmte Stellen zu treiben, an denen sie eine große Anzahl Stop-Loss-Orders vermuten. Durch Auslösen dieser Stop-Loss-Orders kann es zu einer raschen Preisbewegung kommen, die den Marktteilnehmern ermöglicht, von den resultierenden Preisveränderungen zu profitieren.

Was ist ein Beispiel für Stop Hunting?

Angenommen, der DAX handelt gerade bei 18.700 Punkten und hat eine signifikante Unterstützung bei 18.530 Punkten. Viele bullische Trader werden ihren Stop-Loss nun genau unter diese Marke platzieren, weil sie mit einer stärkeren Abwärtsbewegung rechnen, falls diese Linie durchbrochen wird. Großanleger sind sich dessen bewusst und könnten im Rahmen einer Stop-Hunting-Strategie durch den Preis durch gezielte Leerverkäufe versuchen, den Markt kurzzeitig unter diese Unterstützungsmarke zu drücken. Wenn der Preis unter 18.530 Punkte fällt, werden die Stop-Loss-Orders „der bullischen Trader ausgelöst „abgefischt“, was zu einer erhöhten Verkaufsaktivität führt. Dies kann den Preis weiter nach unten treiben. Nachdem die Stop-Loss-Orders ausgelöst wurden und der Preis gefallen ist, können die Großanleger nun ihre Verkaufspositionen schließen und zu niedrigeren Preisen wieder kaufen, um von der von ihnen verursachten Preisbewegung zu profitieren. Sobald der Verkaufsdruck nachlässt und der Markt sich stabilisiert, kann der Preis wieder ansteigen, was den Großanlegern ermöglicht, ihre Positionen mit Gewinn zu verkaufen.

Wie erkennt man einen Stop Hunt im Chart?

Um einen Stop Hunt im Chart zu erkennen, müssen Sie nach schnellen und signifikanten Preisbewegungen suchen, die kurz nach dem Durchbrechen einer bekannten Unterstützungs- oder Widerstandslinie auftreten, kombiniert mit hohem Volumen. Auch Chartformationen wie Pin Bars, Hammer oder Shooting Stars können auf Stop Hunts hinweisen, besonders wenn sie in der Nähe von Schlüsselniveaus auftreten.