Optionen kommen zu unterschiedlichen Zwecken zum Einsatz. Zum einen verwenden viele Aktionäre Optionen, um die Positionen im bestehenden Depot abzusichern. Dabei handelt es sich um das sogenannte Hedging. Zum anderen kann man mit Optionen, auch mit einem geringen Einsatz an der Wertentwicklung von Basiswerten partizipieren. Dabei sollten Optionsstrategien immer auch unter Berücksichtigung von Volatilität und Opportunitätskosten angewendet werden. Synthetische Optionen stellen dann eine Möglichkeit dar, die Auswirkungen der Einflussfaktoren zu begrenzen.

Synthetische Optionen: Die wichtigsten Informationen

- Es existieren synthetische Call und Put Optionen.

- Mit synthetischen Optionen können Anleger mit geringem Kapitaleinsatz hohe Renditen erzielen.

- Synthetische Optionen bedienen sich den Potenzialen der Volatilität und Opportunitätskosten.

Definition von synthetischen Optionen

Bei den synthetischen Optionen gibt es zwei verschiedene Varianten. Zum einen können Trader auf synthetische Call Optionen setzen, zum anderen existieren synthetische Put Optionen. Diese synthetischen Optionen bestehen gleichermaßen aus einem Basiswert und einer Option. Als zugrunde liegender Basiswert erfreuen sich Futures und Aktien großer Beliebtheit. Dieser Basiswert steht auch im Mittelpunkt der Strategie, welche mit synthetischen Optionen aufgebaut wird. Die Option kommt dann zur Absicherung zum Einsatz:

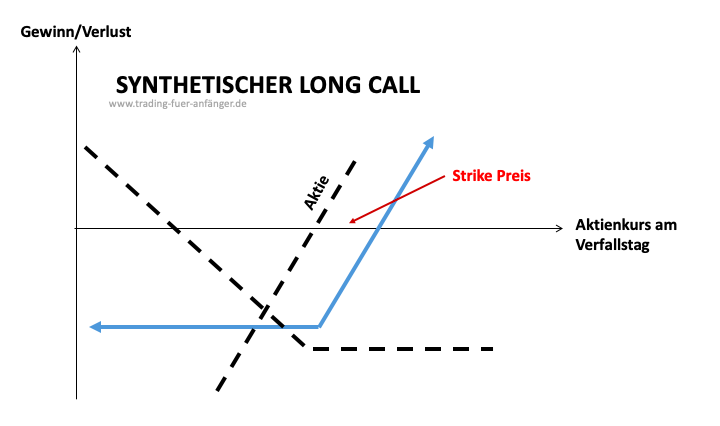

- Wenn die Optionshändler einen Basiswert long halten und ergänzend eine Put Option kaufen, ergibt sich daraus eine synthetische Long Call Option.

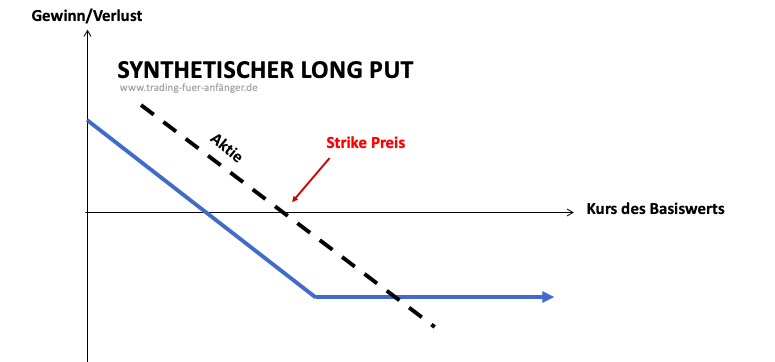

- Wenn die Optionshändler einen Basiswert als Leerverkauf short handeln und ergänzend eine Call Option kaufen, ergibt sich daraus eine synthetische Long Put Option.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Zusammensetzung synthetischer Optionen

Die Zusammensetzung synthetischer Optionen sieht wie folgt aus. Hier empfiehlt sich eine Unterteilung in den Aufbau von synthetischen Long Calls und synthetischen Long Puts.

Synthetischer Long Call:

Ein synthetischer Long Call besteht aus dem Basiswert als Long Position sowie einer konventionellen Put Option. Da die meisten Clearingstellen synthetische Optionen dank vorhandenem Basiswert für weniger riskant erachten, ist eine geringere Margin-Leistung durch den Trader erforderlich. Abschläge von über die Hälfte sind bei einer geringen Volatilität keine Seltenheit.

Synthetischer Long Put:

Ein synthetischer Long Put besteht aus dem Basiswert, der als eine Short Position durch einen Leerverkauf aufgebaut wird. Dazu kommt der Kauf einer herkömmlichen Call Option.

Das Problem von Long Positionen via Optionen

Synthetische Optionen sind bei vielen Händlern beliebt, da diese typische Probleme der Long-Positionen verringern. Käufer einer Long Put oder Long Call Option profitieren von einem beschränkten Risiko. Dies stellt sich lediglich in Form der eingangs gezahlten Optionsprämie dar. Demgegenüber sind höhere Gewinne möglich. Beim Kauf eines Long Calls kann der Gewinn theoretisch durch steigende Kurse unbegrenzt sein.

Allerdings verfallen die meisten Optionskontrakte in der Praxis als wertlos, sofern kein innerer Wert am Tage der Fälligkeit vorliegt. Dies bedeutet, dass der eingangs festgelegte Strike Preis bei einer Call Option nicht überschritten oder bei einer Put Option nicht unterschritten wird. Der Käufer der Option kann diese dann weder mit einem Gewinn ausüben noch gezielt veräußern.

Zugleich basiert der Optionshandel zuvorderst auf prognostizierten Entwicklungen. Neben der bezweckten Entwicklung des Basiswerts kommt es auf die Festlegung der Strikes der Optionen an. In der Handelspraxis resultiert daraus jedoch die Schwierigkeit, dass selbst bei der prognostizierten Entwicklung beim Basiswert durch die Wahl falscher Strikes Verluste eintreten können.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Gewinnpotentiale und Verlustrisiko

Das Gewinnpotential ist bei synthetischen Long Positionen theoretisch unbegrenzt. Eine Begrenzung des Gewinns gibt es weder bei Long Call und Long Put noch bei dem physisch vorhandenen Basiswert. Steigende Kurse führen somit zu steigenden Gewinnen bei der Implementierung von synthetischen Optionen.

Verluste treten ein, wenn bei einem Long Call der Kurs des Basiswerts seitlich läuft oder sogar sinkt. Dann verlieren Trader die anfangs gezahlte Optionsprämie. Dies ist bei einem synthetischen Call ebenfalls der Fall. Die Kursverluste führen bei einer Put Option zu einem steigenden Wert. Allerdings sinkt der Kurs des Basiswerts im gleichen Ausmaß. Dadurch kann die Optionsprämie ebenfalls nicht kompensiert werden. Mathematisch ergibt sich somit eine Begrenzung des maximalen Verlusts auf die Differenz zwischen dem jeweiligen Kurs des Basiswerts und dem Strike zzgl. der gezahlten Prämie für die Implementierung der Strategie.

Die Optionsgriechen und deren Einfluss:

Bei den Optionsgriechen handelt es sich um Sensitivitätskennzahlen, die im Optionshandel die Einflussfaktoren auf die Preisbildung einer Option darstellen. Daraus resultiert eine höhere Komplexität bei der Beurteilung von Optionen. Mit den Optionsgriechen können Trader immer sehen, wie sich der Preis einer Option verändert, wenn ein bestimmter Einflussfaktor fällt oder steigt.

Ein wichtiger Optionsgrieche beschreibt den Zeitwertverlust bei Optionen. Je näher sich die Option dem Tage der Fälligkeit nähert, desto schneller sinkt der Zeitwert. Dies beschreibt die Kennzahl Theta. Daraus resultiert eine negative Auswirkung auf den Wert einer Option. Viele Trader achten somit darauf, dass eine Long Position nicht zu lange bestehen bleibt, obgleich hier theoretisch unbegrenzte Gewinne bei einem begrenztem Risiko realisiert werden können.

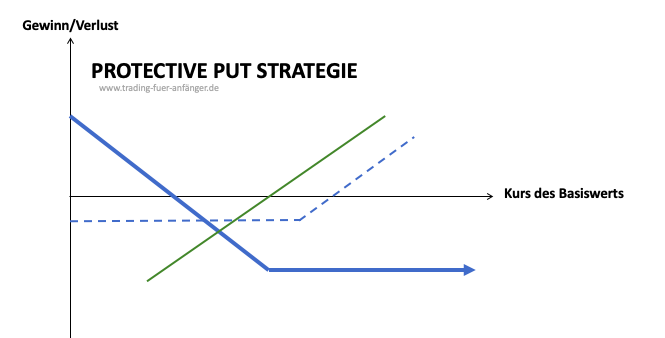

Exemplarische Verdeutlichung beim synthetischen Long Call

Bei einem synthetischen Call brauchen die Optionshändler eine Long Position beim Basiswert sowie den Kauf einer at the Money Put Option. Mit dieser Kombination sichern sich Optionshändler häufig gegen Kursverluste beim Basiswert ab. Infolgedessen gilt der synthetische Long Call auch als Protective Put Optionsstrategie. Die Anwendung eines synthetischen Calls führt dazu, dass der Anleger von steigenden Kursen beim Basiswert weiter profitiert. Zugleich ist er gegen sinkende Kursen abgesichert. Ein weiterer Vorteil der synthetischen Optionen ist es, dass der Optionshändler weiter berechtigt ist, eine Dividende zu erhalten oder auf der Hauptversammlung sein Stimmrecht auszuüben. Dies führt dazu, dass viele Optionshändler einen synthetischen Long Call der einfachen Call Option vorziehen.

Exemplarische Verdeutlichung beim synthetischen Long Put

Wenn Optionshändler einen synthetischen Put kaufen, müssen diese beim Basiswert durch einen Leerverkauf short gehen und zugleich eine Call Option kaufen. Der Kauf der Call Option erfolgt at the money. Diese Strategie hat einen bärischen Anklang, da die Optionshändler fortan von fallenden Kursen profitieren. Das Risiko ist bei steigenden Aktienkursen jedoch begrenzt. Der Optionshändler kann allenfalls die eingangs gezahlte Optionsprämie verlieren. Der sinkende Wert der Short Position beim Basiswert durch steigende Kurse wird durch den wachsenden Wert der Long Call Option kompensiert.

Die Nachteile von synthetischen Optionen

Einerseits kann der Einsatz von synthetischen Optionen für die Trader die Anwendungsszenarien erhöhen. Dem stehen andererseits jedoch einige Nachteile gegenüber, die aus der Anwendung von synthetischen Optionen resultieren.

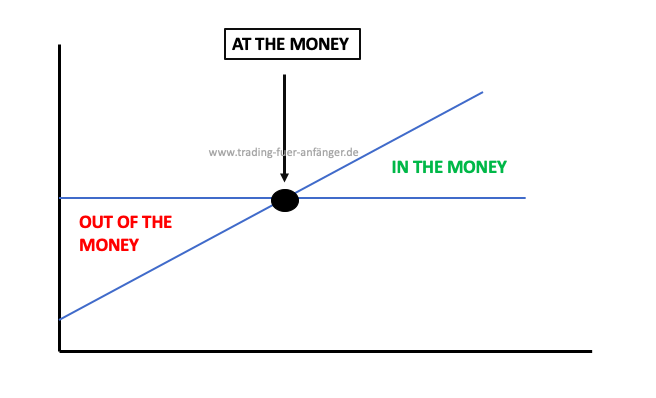

Wenn sich der Kurs des Basiswerts anders als die prognostizierte Entwicklung bewegt und infolgedessen fällt, ist der Basiswert im Depot der Investoren weniger wert. Die zusätzlich gekaufte Option soll intentional die negative Kursentwicklung abmildern und etwaige Verluste kompensieren. Dafür sollte die gekaufte Option zum Zeitpunkt der Implementierung at the money notieren. Dies führt jedoch zu steigenden Prämien für den Kauf synthetischer Optionen, da at the Money Optionen immer teurer als out of the Money Optionen sind. Dadurch verändert sich die Gewinnschwelle nachteilig für den Optionshändler.

Zudem ist es für die Optionshändler regelmäßig schwierig, den besten Zeitpunkt zu ermitteln, an welchem die Position des Basiswerts aufgelöst werden soll. Hier müssen verschiedene Faktoren berücksichtigt werden.

Fazit: Synthetische Optionen handeln

Synthetische Optionen sind für die Trader eine Möglichkeit, die Einflussfaktoren auf die gewählte Handelsstrategie zu begrenzen, indem der Kauf eines Basiswerts mit dem Kauf einer bestimmten Option kombiniert wird. Dies verringert die Probleme, die für den Optionshändler aus dem Kauf einer Long-Position resultieren. Hier existieren mit dem synthetischen Long Call und dem synthetischen Put zwei unterschiedliche Kategorien der synthetischen Optionen. Daraus resultiert für die Optionshändler ein theoretisch unbegrenztes Gewinnpotential, da die Kurse der Basiswerte immer weiter steigen können. Eine Begrenzung des Gewinnpotentials gibt es weder bei gekaufter Option noch dem Basiswert im Depot. Demgegenüber ist das Risiko mit der gezahlten Prämie gedeckelt. Allerdings müssen die Optionshändler sorgfältig auf die Wahl der Strikes achten. Denn diese entscheidet neben dem Eintreten der prognostizierten Entwicklung über Gewinn und Verlust bei synthetischen Optionen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was ist eine synthetische Option?

Eine synthetische Option ist eine Optionsposition, die mit einer Position auf den Basiswert kombiniert wird, um die Auszahlungsstruktur einer einfachen Option zu erhalten. So besteht ein synthetischer Long Call aus dem Kauf des Basiswertes und dem gleichzeitigen Verkauf einer Put-Option auf diesen. Umgekehrt sieht ein synthetischer Long Put vor, dass der Basiswert verkauft und gleichzeitig eine Call-Option gekauft wird.

Wie funktioniert ein synthetischer Put?

Bei einem synthetischen Put verkauft der Investor den Basiswert und kauft gleichzeitig eine Call-Option. Damit erzielt der Investor die gleiche Auszahlungs- und Risikostruktur, wie wenn er eine Put-Option gekauft hätte: Sinkt der Kurs des Basiswerts bis zum Verfallstag, so errechnet sich der Gewinn aus dem Verkauf der Aktie abzüglich der für die Option gezahlten Prämie. Steigt er hingegen, so ist der Verlust dank des Calls auf die Prämie plus die Differenz zwischen dem Ausübungspreis des Calls und dem höheren Marktpreis begrenzt.

Welchen Nutzen haben synthetische Optionen?

Synthetische Optionen machen vor allem dann Sinn, wenn die Optionsprämien auf dem „normalen“ Weg deutlich höher sind. ies kann insbesondere in einem Marktumfeld der Fall sein, in dem hohe Volatilität oder geringe Liquidität die Optionspreise in die Höhe treiben.