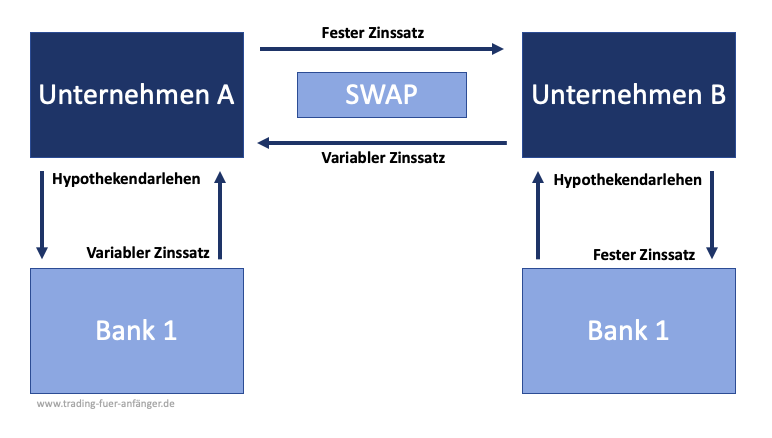

Ein Swap stellt einen spezifischen Vertrag zu einem Tauschgeschäft dar, bei dem zwei Parteien typischerweise Zahlungsströme oder Verbindlichkeiten aus zwei Finanzinstrumenten miteinander austauschen. Dabei gibt es immer zwei Komponenten, eine feste und eine variable.

Zu den bekanntesten Swaps gehören zweifellos die Zinsswaps und Währungsswaps im Trading. Da es sich bei Swaps um kundenspezifische Kontrakte handelt, sind diese nicht wie beispielsweise Optionen oder Futures an einer öffentlichen Börse handelbar. Möchten Sie Swaps eingehen, müssen diese somit Over the Counter (OTC) erworben werden.

Wie genau die Swaps funktionieren und wofür er genutzt werden kann, erfahren Sie im nachfolgenden Beitrag.

Das Wichtigste zu Swap Geschäften auf einen Blick:

- Swaps sind Tauschgeschäfte von Aktien, Devisen oder Zinssätzen.

- Swaps können variablen oder fixen Sätzen unterliegen.

- Der Handel erfolgt Over the Counter.

- Beim Forex & CFD Handel können positive sowie negative Swaps anfallen

Wie funktioniert der Swap?

Auf dieser Seite beziehe ich mich auf das meist genutzte Finanzprodukt Forex & CFD für private Trader. Bei diesem Handel bietet der Forex & CFD Broker einen Hebel für den Handel an. Der Hebel kann von 1:30 bis 1:500 oder höher sein. Es kommt hier auf Ihren Anbieter an. Der Hebel ermöglicht es Ihnen mit einer kleinen Sicherheitsleistung größere Summen an Kapital im Markt zu traden.

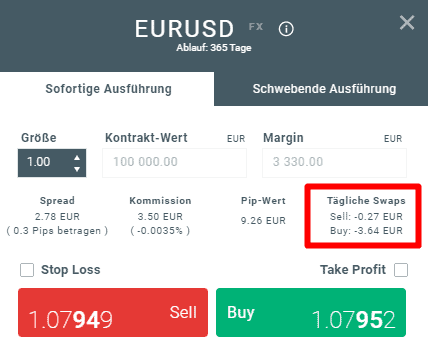

Dieses Kapital muss finanziert werden. Der Händler leiht sich sozusagen Kapital vom Broker. Der Broker verlangt dafür die Margin als Sicherheitsleistung. Die Gebühr nennt sich Swap und wird täglich verlangt. Im unteren Bild sehen Sie ein Beispiel aus der Handelsmaske:

Der Swap kann kann sogar positiv ausfallen. Dies ist aber nur möglich beim Handel mit Währungen (Forex). Währungen sind generell mit Zinssätzen hinterlegt und je nach Land und Währung gibt es unterschiedliche Zinsen. Investieren Sie beispielsweise in eine Währung mit hohen Zinsen und verkaufen Sie gleichzeitig eine Währung mit niedrigen Zinsen bekommen Sie einen Swap gut geschrieben.

Ein Swap kann man auch als zusätzliche Einnahmequelle eines Brokers sehen. Der Broker leiht sich Geld von Investmentbanken zu einem sehr günstigen Zinssatz und leiht dieses Geld weiter an seine Trader. Es entsteht eine Zinsmarge mit der der Anbieter Geld verdient.

Mein Tipp: Den besten Forex Broker mit 0,0 Pips Spreads wählen

Der Swap fällt nur bei Positionen über Nacht an

Wann wird der Swap verlangt? – Der Swap fällt generell nur bei Positionen, die über Nacht gehalten werden an. Ein Daytrader ist davon nicht betroffen, denn dieser schließt alle Positionen vor dem Börsenschluss. Die genaue Zeit hängt vom Broker ab. In diesem Zeitraum wird der Swap verlangt:

Broker verlangen um 23:00 – 1:00 Uhr Deutscher Zeit den Swap

Für Positionen über das Wochenende wird der Broker auch einen Swap verlangen. Dort sind die Märkte geschlossen. Viele Anbieter verlangen deshalb am Mittwoch einen 3-fachen Swap. Andere Anbieter buchen die Gebühr erst am Wochenende ab. Dazu müssen Sie sich bei Ihrem Broker informieren.

So funktioniert die Berechnung des Swaps

Generell ist zu unterscheiden zwischen:

- Zinsswap

- Punkteswap

Der Swap wird entweder über den Zins oder die Punkte berechnet. In den Kontrakttabellen verschiedener Anbieter kann man die Höhe des Swaps auch nachlesen. Eine reguläre Berechnungsformel lautet:

Swap = (Ein Punkt / Umrechnungskurs) * Handelsgröße (Lot-Größe) * Swap-Satz in Punkten

Nun wollen wir den Swap manuell berechnen. Folgende Daten gelten in diesem Beispiel:

- Ein Punkt: 0,00001

- Basiswährung: EUR

- Währungspaar: EUR/USD

- Umrechnungskurs: 1,0542

- Volumen in Lots: 2 (ein Lot = 100.000 Einheiten)

- Short Swap-Satz: 0,1

Swap = (0,00001/1,0542)*(200.000*0,10) = 0,18971€

Die Werte sind abhängig vom Broker und dem gehandelten Markt.

Nutzen Sie einen kostengünstigen Forex & CFD Broker:

Neben den Spreads zählt der Swap zu den Trading Gebühren auf die ein Händler achten sollte. Beim Halten von Positionen über einen längeren Zeitraum mit einem Hebel können hohe Gebühren anfallen. Wie schon weiter oben erwähnt, ist auch der Swap abhängig von Ihrem Broker. Manche Anbieter verlangen einen sehr hohen Swap, um mehr Geld zu verdienen. Der Swap gehört zu einer legitimen Einkommensquelle eines Brokers, denn dieser leiht Ihnen Geld für die gehandelte Position.

Aus meinen Erfahrungen können die Broker GBE Broker und XTB in diesem Feld sehr gut abschneiden. Die Trading Gebühren sind hier sehr niedrig und bei GBE Broker konnte ich sogar für alle meine Blogleser günstigere Gebühren raushandeln. Sie sparen 0.1 Pips oder 1$ Kommissionen. Testen Sie einen Anbieter im kostenlosem Demokonto und überzeugen Sie sich selbst von den Vorteilen.

Tipp: Jetzt Forex zu den besten Konditionen ab 0,0 Pips traden

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

- Mehrfach reguliert

- ECN/STP Spreads ab 0,0 Pips

- Variable Hebel

- Crypto Zahlungen

- Bonus Angebote

- Schnelle Kontoeröffnung

- Sehr günstig für Forex Trading

- Deutscher Support

- Schnelle Ausführung ohne Requotes

- Pips ab echten 0,0 Spread

- Geringe Kommissionen

Den Swap zum Vorteil im Forex Trading nutzen

Wie schon weiter oben erwähnt, ist es möglich im Forex Trading einen positiven Swap zu verdienen. Dies liegt ganz einfach an den Zinssätzen der einzelnen Währungen. Ein Währungspaar besteht immer aus 2 Währungen. Man investiert in die eine Währung und „verkauft“ die andere. Gibt es einen Zinssunterschied kann es zu einem positiven Swap kommen.

Besonders beliebt dafür sind Währungen von Schwellenländern (Bsp. Türkische Lira). Oft liegt der Zinssatz dort über 5%. Daraus ergeben sich mögliche Swap-Strategien für den Trader. Wenn Sie eine Position eröffnen, können Sie täglich zusätzliches Geld verdienen. Manche Trader schwören auch auf reines Swap Trading. Kurz bevor der 3-fache Swap ausgezahlt wird werden Positionen eröffnet. Wenn der Swap dann auf das Konto gezahlt wurde, wird die Position sofort geschlossen. Diese Strategie ist nur bei niedriger Marktvolatilität interessant und man muss den Spread mit einbeziehen.

Trading ohne Swap: Nur für Muslime

Das Trading ohne Swap ist nur für muslimische Kunden mit islamischen Glauben möglich. Dafür gibt es bei vielen Anbietern ein „islamisches Handelskonto“. Für streng gläubige Muslime herrscht ein Zinsverbot. Es dürfen keine Zinsen gezahlt oder eingenommen werden. Ein „islamisches Handelskonto“ ist nur möglich, wenn der Kunde die vorgegebenen Kriterien erfüllt.

Fazit: Der Swap sollte im Trading beachtet werden

Der Swap ist eine typische Handelsgebühr im Forex und CFD Handel. Da es gehebelte Derivate sind, wird eine Finanzierungsgebühr (Swap) der Handelsposition verlangt. Der Swap ist abhängig von der Positionsgröße, Asset, Hebel und Broker. Alle Informationen zu den genauen Gebühren können Sie der Homepage Ihres Trading Anbieters entnehmen.

Vor dem Handel sollte sich der Händler über den Swap informieren, denn es können hier Kosten entstehen. Beispielsweise ist es nicht rentabel manche Assets mit einem hohen Swap zu traden, wenn man die Positionen mehrere Wochen hält. Es entstehen zu hohe Kosten. Der Swap eignet sich aber auch für verschiedene Trading Strategien. Er kann positiv ausfallen. Beachten Sie den Swap vor jeder Positionseröffnung.

Meist gestellte Fragen zu Swaps:

Was ist ein Swap?

Unter einem Swap-Geschäft versteht man ein Tauschgeschäft zwischen zwei Parteien, bei der eine Partei sich verpflichtet, die Rendite eines variablen Zinssatzes (z.B. die Rendite eines Index) zu erstatten und dafür im Gegenzug Zinsen zu einem festgelegten Prozentsatz von der anderen Partei erhält.

Welchen Nutzen hat ein Swap?

Swaps sind eine beliebte Methode für Absicherungsgeschäfte, zum Beispiel gegen Währungsrisiken. Swaps bieten auch eine Grundlage für Spekulationsgeschäfte, um beispielsweise auf Änderungen von Wechselkursen im Forex Markt zu spekulieren.

Was ist die Swap-Gebühr beim Trading?

Die Swap-Gebühr ist die Finanzierungsgebühr, die der Broker für das zur Hebelwirkung nötige geliehene Kapital berechnet. Das Swap-Geschäft fndet hier zwischen dem Händler und dem Broker statt, wobei der Broker dem Trader die Kursentwicklung erstattet und der Trader im Gegenzug einen festen Zinssatz bezahlt.