John Neff war ein US-amerikanischer Investmentfondsmanager und war unter anderem für seine von der Mehrheit abweichende Methode und seine Gründung des Windsor Fonds bekannt.

In diesem Artikel erzählen wir Ihnen alles Wichtige um den Investmentfondsmanager John Neff, wie er zu seinem Vermögen gekommen ist, welche Art von Investment er getätigt hat, was sein Vermögen ist und was man von ihm lernen kann.

Key Facts: John Neff

- John Neff war ein renommierter amerikanischer Investor und Fondsmanager

- Leitete fast vier Jahrzehnte lang den Windsor Fund bei Vanguard

- Bekannt für sein Value Investing (unterbewertete Aktien mit hohem Wachstumspotenzial und niedrigem KGV)

- Unter seiner Führung übertraf der Windsor Fund den S&P 500 in 22 von 31 Jahren

- Trotz seiner erfolgreichen Karriere war Neff bekannt für seinen bescheidenen Lebensstil

- Er verstarb im Jahr 2019

Wer ist John Neff?

John Neff war ein US-amerikanischer Investmentfondsmanager, geboren 1931 in Wauseon, Ohio. Er ist bereits 2019 verstorben. Als er noch ein Baby war, trennten sich seine Eltern und er wurde der Obhut seines Großvaters übergeben. Bei diesem lebte er ganze 14 Jahre. Schließlich wurde Johns Vater wieder sein Vormund und dieser bot ihm einen Job in seiner Firma an. Aus einer Unternehmerfamilie stammend, nahm John den Job in dem Unternehmen für Autoteile an.

| Leben: | Strategien: | Geschätztes Vermögen: |

|---|---|---|

| 1931 – 2019 | Value-Investor | 1,5 – 5 Millionen US-Dollar |

In dieser Zeit lernte John bereits vieles für seine zukünftige Investor-Karriere. Er durfte bei Verhandlungen mit seinem Vater mitgehen und lernte erster Hand, was es bedeutet, zu feilschen, zu verhandeln, bessere Deals herauszuschlagen und brachte sich in diesem Bereich in das Unternehmen ein.

Sobald er die Schule beendet hatte, besuchte er bis 1955 die University of Toledo und mit einem summa cum laude Abschluss nahm er eine Stelle bei der National City Bank of Cleveland an. An der Business School der Case Western Reserve University schloss er 1958 ab und trat der Vanguard Gruppe bei und arbeitete bei der Wellington Management Company. Alles, was er bei seinem Vater in der Firma lernte, konnte er nun hier anwenden.

Im selben Jahr noch, 1964, gründete er den Windsor Fund, den er bis 1995 managte. In diesem Jahr ging er außerdem in Rente.

Vermögen von John Neff

Leider ist sehr wenig über das Vermögen von John Neff zu erfahren. Bekannt ist, dass er 2004 eine Million Dollar an seine Alma Mater, der University of Toledo, gespendet hat. Aus dieser Spende wurde der „John and Lilian Neff Trading Room“ gegründet.

2007 spendeten John und seine Frau Lilian vier Millionen Dollar und gab somit dem Fachbereich für Finanzen seinen Namen und gründete den Stiftungslehrstuhl für Finanzen und ermöglichte es Studierenden, ein Stipendium zu erhalten. Das geschätzte John Neff Net-Worth variiert von Quelle zu Quelle und kann daher nicht genau angegeben werden. Die Schwankungsbreite liegt dabei 1.5-5 Millionen Dollar.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Trading und Investment Strategien

Bereits zu den Zeiten, als er noch bei seinem Vater arbeitete, lernte John den Wert von günstigen Angeboten zu schätzen und wandte dies auch in seinen Investments an.

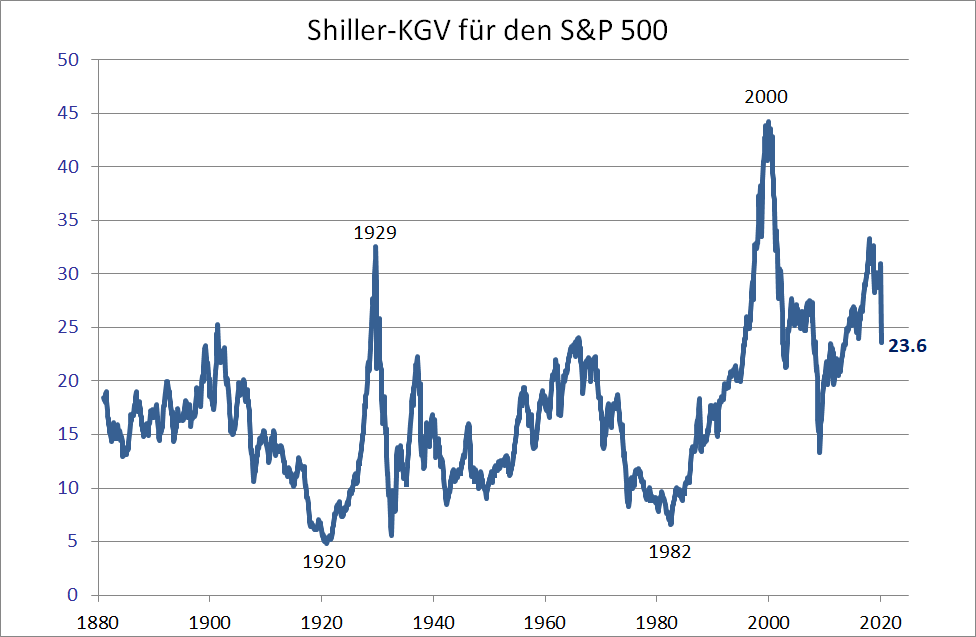

John Neff war bekannt für seine niedrige Kurs-Gewinn-Verhältnis-Methode. Dabei ging er folgendermaßen vor: Er bevorzugte Aktien mit einem niedrigen Kurs-Gewinn-Verhältnis, was nichts anderes bedeutet, als dass für diese Aktien zukünftig von einem geringen Gewinnwachstum ausgegangen wird. Andere Investoren sehen also wenig Potenzial in solchen Aktien. Nicht jedoch Neff. Da diese Aktien von den meisten Investoren nicht beachtet wurden, hatte Neff dafür ein besonderes Auge und schlug große Gewinne für sich und seine Kunden.

Von vielen wurde er ein „Contrarian“ oder „Value-Investor“ genannt, er selbst bevorzugte jedoch die Bezeichnung des „Low-Price-Earnings-Investor“

Windsor Fund

Mehr als 30 Jahre war er für den Windsor Fund zuständig und erzielte jährlich im Durchschnitt 13,7 % Rendite, was den Gesamtmarkt um 3,1 % übertraf. Ein kurzes Beispiel zur besseren Anschauung:

Hätte man ganz zu Beginn 10.000 Dollar in den Fonds von Neff investiert, so wäre man nach 31 Jahren, in denen Neff tätig war, bei einem Wert von 564.000 Dollar gelandet. Anders als eine Investition in S&P 500. Hierbei läge man mit der gleichen Investition im Endeffekt bei 233.000 Dollar Gewinn. Eine immer noch enorm hohe Summe, im Vergleich zu Neffs Fonds beträgt dies jedoch eine Differenz von 331.000 Dollar! Nicht grundlos also zählt Neff zu den Investor-Gurus der Welt.

John Neffs Strategie

Neff verfolgte die bereits erwähnte Kurs-Gewinn-Verhältnis-Methode, kurz KGV. Er setzte bei dieser Methode auf die Erwartungen, die Investoren in einen Kursverlauf haben.

Dabei meinte er, dass Aktien mit niedrigen KGVs automatisch mit niedrigen Erwartungen einhergehen und jene mit hohen KGVs haben automatisch hohe Erwartungen inne. Denn wenn in eine teure Aktie investiert wird, will man als Investor dementsprechend hohe Gewinne, sprich, die Erwartung an den Kursverlauf ist sehr hoch. Investiert man jedoch in eine eher unbeliebte Aktie, ist die Erwartung eines positiven Kursverlaufes nicht annähernd so hoch und jeder positive Verlauf übersteigt bereits jegliche Erwartungen.

Neff konzentriert sich auf Unternehmen, bei denen ein Wachstum bekannt ist. Dieses ist jedoch gering. Bei einem Gewinn von 20 % und mehr ist es für Neff keine Investition wert. Besitzt eine Aktie einen niedrigen KGV und aber ein Gewinnwachstum von 7 % aufwärts, so ist dies ein Indiz für Neff zu investieren.

Biografien und Bücher

In der im Oktober 1999 erschienenen Biografie „John Neff On Investing“ schildert er schließlich seine Strategien und Prinzipien, die ihn zu dem Mogul machten, als der er heute bekannt ist. Er erzählt von seiner Position als Querdenker, als der, der sich allen Konventionen widersetzte und somit eine glänzende Karriere schuf. Er teilt seine Weisheiten nach jahrzehntelanger erfolgreicher Investor-Karriere, als weltbekannter Vermögensverwalter, als Gründer des Windsor Fonds und von seiner Tätigkeit als Portfoliomanager dieses Fonds. 1986 galt der Windsor Fond als größter Investmentfonds in den USA.

Nach seiner Pensionierung beschloss er also sein Wissen und seine Strategien mit aufkommenden Investoren und Anlegern zu teilen und was ihn alles zum „Investor der Investoren“ machte.

Das Buch bietet Ratschläge, Techniken und Lektionen zum Thema Kurs-Gewinn-Verhältnis und Value-Investing.

Fazit: Was kann man von John Neff lernen?

Als lebenslanger Querdenker, wobei er sich nicht als solcher bezeichnen möchte, hat er bewiesen, dass gegen den Strom schwimmen, auch am Strom vorbeischwimmen bedeuten kann. Er gilt als einer der ganz Großen an der Wall Street und ist mit seiner Strategie weltweit bekannt und hat einen dementsprechend glorreichen Ruf erlangt.

Seine Anfänge waren einfach und machten ihn aber ganz groß. Er nahm Risiken auf sich, nicht nur was Geldanlagen und mögliche Verluste betrifft, sondern auch die Tatsache, nicht so zu handeln, wie alle handeln. Das unterscheidet ihn von den meisten Investoren und hebt ihn hervor. Er war geprägt von seinen Erfahrungen in der Kindheit und dem Unternehmen seines Vaters und lernte bereits früh zu handeln, zu verhandeln und auch die unscheinbaren Dinge nicht abzuschreiben, sondern ihnen einen zweiten Blick zu gewähren. Dieser Blick machte ihn zum Börsenguru.

„It’s not always easy to do what’s not popular, but that’s where you make your money. Buy stocks that look bad to less careful investors and hang on until their real value is recognized.“

John Neff

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meistgestellte Fragen und Antworten zu John Neff

Was ist der Windsor Fonds?

Dies ist ein von John Neff 1964 gegründeter Investmentfonds, der in Neffs Laufbahn eine jährlich durchschnittliche Rendite von 13,7 % aufwies. 3,1 % höher als der Markt.

Welcher Strategie folgte John Neff?

John Neff setzte auf die Erwartungen von Investoren an und nutzte dabei die Methode eines niedrigen Kurs-Gewinn-Verhältnisses. Bei niedrigen KGVs sind auch die Erwartungen niedrig und jede noch so kleine Kurssteigerung übersteigt die Erwartungen. Bei hohen KGVs müssen die Erwartungen weit höher sein, damit ein Investor damit zufrieden ist.

Kann man John Neffs Strategie lernen?

Nach seiner Pensionierung schrieb Neff die Biografie „John Neff On Investing“. Dort führt er all seine Techniken, Weisheiten, Strategien an, erklärt diese und zeigt auf, wie er zum Investor der Investoren wurde.