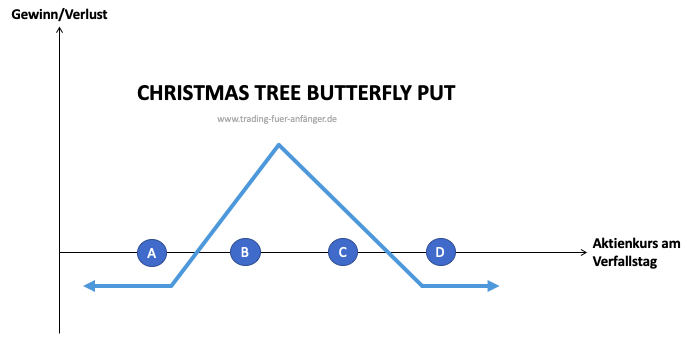

Die Christmas Tree Butterfly Put Optionsstrategie setzt auf eine fallende Kursbewegung beim zugrunde liegenden Basiswert, um den maximal möglichen Gewinn zu erzielen. Dabei verfolgen die Optionshändler das gleiche Ziel wie bei einer Kombination aus einem Long Put Spread und zwei Short Put Spreads, die zur gleichen Zeit ausgeführt werden.

Christmas Tree Butterfly Put Optionsstrategie erklärt:

- Setzt auf fallende Kursbewegungen bei einem zugrunde liegenden Basiswert.

- Kombiniert einen Long Put Spread mit zwei Short Put Spreads.

- Die kombinierten Strategien werden zeitgleich ausgeführt.

Christmas Tree Butterfly Put Strategie: Wie funktioniert der Handel?

Im Vergleich zur klassischen Butterfly Put Strategie handelt es sich beim Christmas Tree Butterfly Put um die günstigere Variante, da zwei Short Put Spreads genutzt werden. Dafür ist eine stärkere Abwärtsbewegung erforderlich, um den größtmöglichen Gewinn zu erzielen. Das Risiko ist ebenfalls höher, da bei zu starker Abwärtsbewegung Verluste entstehen. Die Distanz des Long Put Spreads ist größer als beim klassischen Butterfly Put. Dieser Puffer fungiert als Sicherheit. Im Best-Case werden die Optionen mit Strike 1 und 2 wertlos. Der Long Put mit dem Strike 4 würde dann den maximalen Gewinn erzielen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Christmas Tree Butterfly Put

Die Christmas Tree Butterfly Put Optionsstrategie beruht auf dem folgenden Setup:

- 2 Put Optionen mit Strike 1 werden gekauft

- 3 Put Optionen mit Strike 2 werden verkauft

- Strike 3 wird übersprungen

- Put Option mit Strike 4 wird gekauft

- Basiswert befindet sich nahe oder bei Strike 4

Alle gewählten Strikes haben den gleichen Abstand untereinander. Da Strike 3 jedoch übersprungen wird, ist der Abstand zwischen Strike 2 und 4 faktisch doppelt so groß wie die Distanz zwischen Strike 1 und 2. Zugleich sollten alle Optionen den gleichen Fälligkeitsmonat aufweisen.

Der Break-Even-Point beim Christmas Tree Butterfly Put

Die Gewinnschwelle befindet sich bei der Christmas Tree Butterfly Put Strategie an zwei unterschiedlichen Punkten:

- Strike 1 + 1/2 gezahlte Prämie

- Strike D – gezahlte Prämie

Maximaler Gewinn und Verlust

Den maximalen Gewinn erzielen Optionshändler mit dieser Strategie, wenn sich der Basiswert am Fälligkeitstag genau bei Strike 2 befindet. Dies lässt sich wie folgt beschreiben:

Strike 4 – Strike 2 – gezahlte Prämie

Demgegenüber ist der Verlust auf die gezahlte Prämie begrenzt, sodass dieser klar definiert ist.

Zeitwertverlust und Christmas Tree Butterfly Put

Der Zeitwertverlust wirkt sich auf den Christmas Tree Butterfly Put positiv aus. Folglich können Optionshändler im Laufe der Zeit profitieren. Im optimalen Fall sollten die Optionen allesamt wertlos verfallen. Eine Ausnahme macht die Put Option mit Strike 4, die dann den maximalen Gewinn generiert.

Implizite Volatilität

Die erwartete Schwankungsbreite beim Basiswert wirkt sich auch auf die Optionsstrategie aus. Die konkreten Auswirkungen hängen davon ab, wo sich der Basiswert in Relation zu den Strikes befindet. Sofern der Basiswert bei Strike 2 liegt, ist eine sinkende implizite Volatilität vorzugswürdig. Dann verlieren die drei verkauften Put Optionen an Wert. Damit steigt der Wert des gesamten Christmas Tree Butterfly Puts.

Wenn aber der Basiswert bei oder außerhalb der Strikes 1 oder 4 liegt, ist eine steigende Volatilität für Optionshändler die wünschenswerte Entwicklung. Die Optionen im Geld steigen deutlich an Wert, sodass deren Einfluss höher ist als die Auswirkungen auf die Short Option mit Strike 2.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen ist diese Strategie geeignet?

Die Christmas Tree Butterfly Put Optionsstrategie eignet sich für erfahrene Optionshändler. Da zahlreiche Optionen gleichzeitig gekauft und verkauft werden, sollte eine gewisse Markterfahrung gegeben sein. Zugleich ist die Preisspanne, in welcher Gewinne erzielt werden, überschaubar. Vielmehr soll der Kurs nur bis zu einer gewissen Schwelle fallen. Dies erfordert eine fundierte Optionserfahrung, um derartige Entwicklungen einschätzen zu können.

Tipps für die praktische Umsetzung

Je nach Wahl des Strikes 4 können Optionshändler bärischer agieren. Je weiter der Basiswert über dem Strike 4 liegt, desto stärker muss die Abwärtsbewegung ausfallen. Dies bietet den Vorteil, dass die Optionshändler eine geringere Prämie für alle Optionen zahlen müssen. Dies reduziert das Risiko. Allerdings sind auch größere Kursverluste beim Basiswert erforderlich, um die Gewinnschwelle zu überschreiten.

Die Christmas Tree Butterfly Put Optionsstrategie kann alternativ zu klassischen Long Puts zum Einsatz kommen, wenn die implizite Volatilität hoch ist. Dann ist der Preis günstiger. Empfehlenswert ist insbesondere die Anwendung dieser Optionsstrategie, wenn ein starker Kursverlust erfolgt und keine Fortsetzung der Abwärtsbewegung erwartet wird. Die sinkende implizite Volatilität ist nahezu durchweg von Vorteil für den Christmas Tree Butterfly Put.

Fazit: Vorteilhaft bei bärischen Einschätzungen

Die Christmas Tree Butterfly Put eignet sich für erfahrene Optionshändler, die hinsichtlich eines Basiswerts eine leicht bärische Einschätzung haben. Da die Preisspanne, in welcher Gewinne erzielt werden, überschaubar ist, ist eine gewisse Erfahrung im Optionshandel erforderlich. Dafür ist der Verlust auf die gezahlten Prämien begrenzt. Im Vergleich zum klassischen Butterfly Put handelt es sich um eine günstige Alternative, die sich im Einzelfall für Optionshändler eignen kann.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wie funktioniert die Christmas Tree Butterfly Strategie mit Puts?

Bei dieser Optionsstrategie kauft der Anleger einen Put mit einem niedrigeren Strike-Price, verkauft drei Puts mit einem mittleren Strike-Price und kauft zwei weitere Puts mit einem höheren Strike-Price. Der Abstand zwischen dem höchsten und dem mittleren Strike-Price ist dabei doppelt so groß wie der Abstand zwischen dem niedrigsten und mittleren Strike-Price.

Ist ein Christmas Tree Butterfly Put bullisch oder bärisch?

Ein Christmas Tree Butterfly Put ist leicht bärisch. Der Anleger erzielt am meisten Gewinn, wenn der Kurs des zugrundeliegenden Basiswerts genau auf den Strike-Price der drei Short Puts fällt, aber nicht weiter.

Was ist das Risiko beim Christmas Tree Butterfly Put?

Das Risiko dieser Strategie liegt darin, dass der Kurs zu stark nach unten fällt. In diesem Fall würden die Short Puts ausgeübt werden und der Anleger wäre gezwungen, den Basiswert zum entsprechenden Strike-Price abzunehmen. Dieses Risiko ist allerdings begrenzt, da der Anleger sich durch die drei Long Puts für diesen Fall bereits abgesichert hat.