Im nachfolgenden Beitrag erklären wir Ihnen wie der Handel mit Differenzkontrakten (CFDs) und das Trading mit Zertifikaten funktioniert. Beide Produkte werden miteinander verglichen und es werden Argumente vorgestellt, die Ihnen bei der Antwort auf die Frage helfen: Was ist besser.

CFDs vs. Zertifikate: Unterschied erklärt

- Zertifikate sind zentral verwaltet.

- CFDs besitzen eine unlimitierte Laufzeit.

- Beide Instrumente unterliegen dem Gesetz der Hebelwirkung.

Was ist ein Differenzkontrakt (CFD)?

Ein Differenzkontrakt (CFD) ist eine Vereinbarung im Handel mit Finanzderivaten, bei der die Differenzen bei der Abrechnung zwischen den Eröffnungs- und Schlusskursen in bar ausgeglichen werden. Bei CFDs erfolgt keine Lieferung von physischen Gütern oder Wertpapieren.

Verträge für Differenzen verstehen

CFDs ermöglichen es Marktteilnehmern, mit der Preisbewegung von Wertpapieren und Derivaten zu handeln. Derivate sind Finanzanlagen, die von den unterschiedlichsten Basiswerten abgeleitet sind. Im Wesentlichen werden CFDs von Anlegern verwendet, um Wetten darauf abzugeben, ob der Preis des zugrunde liegenden Vermögenswerts oder Wertpapiers steigt oder fällt.

CFD Händler können darauf wetten, dass sich der Preis nach oben oder unten bewegt. Trader, die eine Aufwärtsbewegung des Kurses erwarten, kaufen den CFD, während diejenigen, die die entgegengesetzte Abwärtsbewegung sehen, eine Eröffnungsposition verkaufen. Sollte der Käufer eines CFD einen Preisanstieg des Vermögenswerts feststellen, wird er seine Beteiligung zum Verkauf anbieten. Die Nettodifferenz zwischen Kaufpreis und Verkaufspreis wird verrechnet. Die Nettodifferenz, die den Gewinn oder Verlust aus abgeschlossenen Geschäften darstellt, wird über das Handelskonto des Anlegers beglichen.

Umgekehrt, wenn ein Händler glaubt, dass der Preis eines Wertpapiers sinken wird, kann er eine Eröffnungsverkaufsposition platzieren. Um die Position zu schließen, muss ein Gegengeschäft gekauft werden. Auch hier wird die Nettodifferenz des Gewinns oder Verlusts über das Konto beim Broker in bar ausgeglichen.

Transaktionen mit CFDs

Differenzkontrakte können für den Handel mit vielen Vermögenswerten und Wertpapieren verwendet werden, einschließlich Exchange Traded Funds (ETFs). Händler werden diese Produkte auch verwenden, um auf die Preisentwicklung von Warenterminkontrakten wie beispielsweise für Rohöl und Mais zu spekulieren. Futures-Kontrakte sind standardisierte Vereinbarungen oder Verträge mit der Verpflichtung, einen bestimmten Vermögenswert zu einem festgelegten Preis mit einem zukünftigen Verfallsdatum zu kaufen oder zu verkaufen. Obwohl CFDs es Anlegern ermöglichen, die Preisbewegungen von Futures zu handeln, sind sie selbst keine Futures-Kontrakte.

CFDs haben keine Verfallsdaten mit voreingestellten Preisen, sondern werden wie andere Wertpapiere mit Kauf- und Verkaufspreisen gehandelt. Differenzkontrakte werden außerbörslich (OTC) über ein Netzwerk von Brokern gehandelt, welche die Marktnachfrage sowie das Angebot für CFDs organisieren und die Preise entsprechend festlegen. Mit anderen Worten, CFDs werden nicht an großen Börsen wie der New York Stock Exchange (NYSE) getradet. Der CFD ist ein handelbarer Kontrakt zwischen einem Kunden und dem Broker. Beide tauschen die Differenz zwischen dem Anfangspreis des Trades und seinem Wert aus, wenn der Trade abgewickelt oder rückgängig gemacht wird.

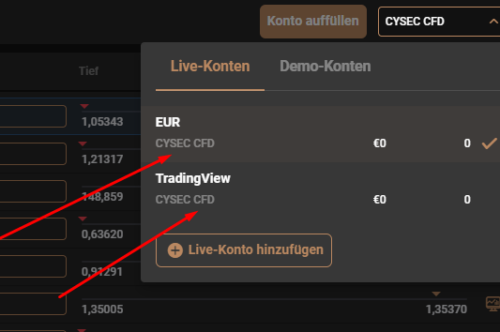

Lust, CFDs zu traden? Schauen Sie bei diesen Brokern vorbei. Wir haben sie im CFD Broker Vergleich betrachtet:

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Frankfurt

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

Vorteile von CFDs

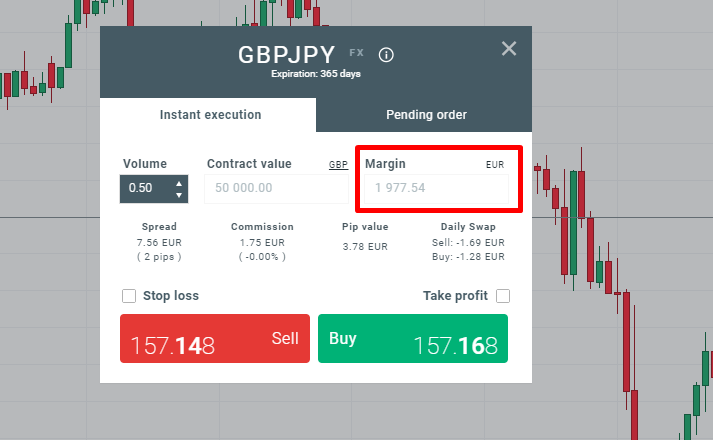

Differenzkontrakte bieten Händlern alle Vorteile und Risiken des Besitzes eines Wertpapiers, ohne es tatsächlich zu besitzen oder eine physische Lieferung des Vermögenswertes annehmen zu müssen. CFDs werden auf Margin gehandelt, was bedeutet, dass der Broker Anlegern ermöglicht, sich Geld zu leihen, um zur Gewinnerzielung die Hebelwirkung oder die Größe der Position zu erhöhen.

Der Handel mit Margin-CFDs bietet in der Regel eine höhere Hebelwirkung als der traditionelle Handel. Die Standard-Hebelkraft auf dem CFD-Markt kann so niedrig wie eine Margin-Anforderung von 2 % und eine Marge von 20 % sein. Niedrigere Margin-Anforderungen bedeuten weniger Kapitalaufwand und höhere potenzielle Renditen für den Händler. Typischerweise umgeben weniger Regeln und Vorschriften den CFD-Markt im Vergleich zu Standardbörsen. Infolgedessen können CFDs mit niedrigeren Kapitalanforderungen oder Bargeld auf einem Brokerkonto gehandelt werden. Meist können Trader ein Konto bei einem Broker mit nur 1.000 Euro oder weniger eröffnen.

Da CFDs auch stattfindende Unternehmensaktionen widerspiegeln, kann ein Besitzer Dividenden erhalten, welche die Kapitalrendite erhöhen. Die meisten CFD Broker bieten Produkte in allen wichtigen Märkten weltweit an. Händler haben einfachen Zugang zu jedem Markt, der über die Plattform des Brokers geöffnet ist. CFDs ermöglichen es Anlegern, einfach eine Long- oder Short-Position oder eine Kauf- und Verkaufsposition einzugehen. Der CFD-Markt kennt in der Regel keine Leerverkaufsregeln. Ein Instrument kann jederzeit beliebig gehandelt werden. Da kein Eigentum am zugrunde liegenden Vermögenswert besteht, fallen keine Fremdkapital- oder Leerverkaufskosten an. Außerdem fallen für das CFD Trading nur geringe oder keine Gebühren an.

Wie wird mit Zertifikaten gehandelt?

Der Handel mit Zertifikaten ist dem Trading mit Aktien oder ETFs sehr ähnlich. Er hängt in erster Linie von der spezifischen Art und dem finanziellen Hebel ab, den das Zertifikat enthalten kann.

Laufzeit

Anlagezertifikate werden ohne Ablaufdatum ausgegeben, beispielsweise „offen“ oder haben eine definierte Handelsperiode. Die Fälligkeit kann Monate bis Jahre betragen und wird auf ein bestimmtes Datum in der Zukunft festgelegt.

Long- und Short-Positionen

Durch den Kauf eines Investmentzertifikats geht ein Anleger die Long-Position ein oder er geht die Short-Position durch den Verkauf des Zertifikats (ohne vorherigen Kauf) ein. Für Anlagezertifikate können keine Short-Positionen eröffnet werden. Dies wird dadurch gelöst, dass der Emittent Investmentzertifikate für den Kauf des Basiswerts (Long oder Call) und für den Verkauf des Basiswerts (Short oder Put) ausgibt. Durch den Kauf eines solchen Short-Zertifikats verkaufen wir tatsächlich den Basiswert und spekulieren auf einen Kursrückgang des Vermögenswertes.

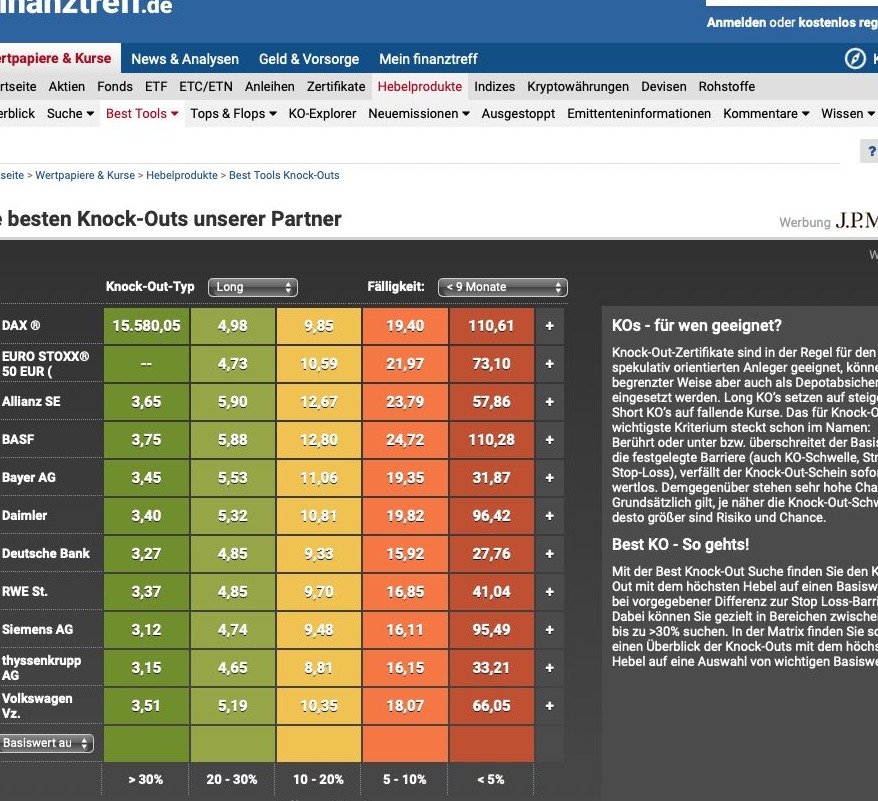

Hebelkraft

Der CFD Hebel wird in der Differenz zwischen dem aktuellen Kurs des Zertifikats und dem Kurs des Basiswerts gesehen. Dies spiegelt sich auch darin wider, dass die Kursentwicklung des Zertifikats direkt (bei Long-Zertifikaten) und indirekt (bei Short-Zertifikaten) aus der Kursentwicklung des Basiswerts abgeleitet wird.

Ein solcher Hebel besteht bei Turbozertifikaten. Der Hebel vervielfacht sowohl Gewinne als auch Verluste. Je mehr sich der Basiswert dem Ausübungspreis nähert, desto größer ist die Hebelwirkung. Die Höhe des Hebels bei einem Turbo-Zertifikat ändert sich und hängt vom aktuellen Kurs des Zertifikats und dem Verhältnis zwischen Kurs und Ausübungspreis ab.

- Berechnung des Hebels für Turbo-Long gleich 100 geteilt durch (((Preis des Basiswerts – Ausübungspreis) mal Ausgabeverhältnis) geteilt durch Preis des Basiswerts).

- Berechnung des Hebels für Turbo Short gleich 100 geteilt durch (Preis des Basiswerts geteilt durch ((Ausübungspreis – Preis des Basiswerts)mal Emissionsverhältnis).

Die Hebelkraft steht in direktem Zusammenhang mit dem erhöhten Risiko bei der Anlage, denn je höher der Hebel, desto höher ist das Risiko.

Zertifikats-Preis ermitteln

Der Preis eines Zertifikats lässt sich in den meisten Fällen leicht anhand des Preises des Basiswertes ermitteln:

- Ermittlung des Preises eines Long-Zertifikats gleich Preis des Basiswertes geteilt durch den des Emissionsverhältnisses

- Ermittlung des Preises für ein Turbo-Zertifikat gleich Preis des Basiswertes minus Ausübungspreis geteilt durch Emissionsverhältnis

- Ermittlung des Preises für ein Turbo-Short-Zertifikat gleich Ausübungspreis minus Preis des Basiswerts geteilt durch Emissionsverhältnis

Ausverkaufsrisiko

Bei großem Interesse an dem jeweiligen Zertifikat kann es vorkommen, dass der Emittent alle Investmentzertifikate verkauft und die Zeichnung nicht innerhalb des Prospekts oder der endgültigen Bedingungen erhöhen kann. Der Emittent stellt dann den Verkauf weiterer Anlagezertifikate ein und kauft nur solange, bis er genügend Zertifikate für weitere Verkäufe hat.

Knock-out-Limit

Die Knock-out-Grenze ist ausschließlich für Turbo-Zertifikate definiert. Erreicht der Kurs des Basiswerts die Knock-out-Grenze, wird das Anlagezertifikat gekündigt (Kauf und Verkauf des Zertifikats wird eingestellt). Ein Inhaber erhält dann den Restwert des Zertifikats. Dieser Preis schwankt zwischen dem Knock-out-Limit und dem Ausübungspreis und wird festgelegt, nachdem der Emittent beschließt, sein Recht zum Kauf oder Verkauf des Basiswerts auszuüben.

Nähert sich der Wert des Basiswerts der Knock-out-Grenze, werden keine Nachschussforderungen getätigt. Jeder Anleger muss die Entwicklung des Basiswerts beobachten, um seine eigenen Interessen abzusichern.

Emissionsverhältnis oder Issue Radio

Die Issue Radio definiert das Verhältnis zwischen dem Kurs des Zertifikats und dem Wert des Underlyings. In der Regel wird dies als Verhältnis ausgedrückt: 1 zu 10 oder 1 zu 100.

Handelsgebühren für Zertifikate

Es werden keine Einstiegs-, Ausstiegs- oder Verwaltungsgebühren erhoben, es fallen lediglich die regulären Handelskosten und Marktgebühren an.

Dividenden

Zertifikats-Inhaber erhalten in den meisten Fällen keine Dividenden. Handelt es sich bei dem Basiswert um eine Aktie, so sinkt der Kurs des Basiswertes in der Regel nach Ausschüttung um den Betrag der Dividende. Um den Kurs des Zertifikats zu halten, werden Ausübungspreis und Knock-out-Limit geändert.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

CFDs oder Zertifikate?

Ob Sie sich für den Handel mit Zertifikaten oder CFDs entscheiden, ist natürlich allein Ihre Sache. Wir listen Ihnen nachfolgend einige Argumente auf, welche Ihre Entscheidung erleichtern könnten.

- Preisvergleich möglich: Zertifikate sind mit sechsstelligen Wertpapierkennnummern gekennzeichnet und an der Börse handelbar. Sie können die Preise der einzelnen Emissions-Häuser transparent vergleichen und genießen die Vorteile eines überwachten Handels. CFDs werden außerbörslich OTC gehandelt, daher spielt die Regulierung des Brokers eine wesentliche Rolle bei der Kaufentscheidung.

- Risiko – Nachschusspflicht: Der größte Unterschied ist, dass bei Zertifikaten im schlimmsten Fall nicht mehr als der Kapitaleinsatz verloren geht. Dagegen kann bei CFDs eine Nachschusspflicht über den Einsatz hinaus entstehen, wenn die zu hinterlegende Sicherheitsleistung, die Margin, aufgebraucht ist. Ob es zu einer Nachschusspflicht kommt, hängt von der Regulierung des Brokers ab.

- CFDs – die kundenfreundlichen Produkte: Ein Differenzkontrakt ist ein Vertrag zwischen dem Anbieter und dem jeweiligen Kunden. CFD-Anbieter sind direkt mit ihren Trading Kunden verbunden – im Gegensatz zum Zertifikat, bei dem der Emittent die Regeln im Wertpapierverkaufsprospekt festlegt.

Das Zertifikate-Haus weiß nicht, wer das Papier im Depot hat. Der CFD Anbieter kennt dagegen seine Kunden. Er kann sie persönlich ansprechen und auf ihre Wünsche eingehen. Die Kundennähe ermöglicht CFD-Anbietern, bei Bedarf einen guten Service zu bieten. Privatanleger können Differenzkontrakte weitgehend unter gleichen Bedingungen handeln wie professionelle Anleger. Dazu zählen 24-Stunden-Handel, Echtzeit-Kurse, sekundenschnelle Ausführung. Die Kosteneffizienz von Handelsplattformen wird so an die Kunden weitergegeben.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Fazit – Komplexität der Struktur beachten

Grundsätzlich unterscheiden sich CFDs und Zertifikate vor allem in einem Punkt und zwar in der Komplexität ihrer Funktionsweise. CFDs sind in ihrer Struktur sehr simpel gehalten – sie bilden die Wertentwicklung des zugrundeliegenden Basiswerts immer 1:1 ab und die Hebelwirkung ist immer gleich.

Im Gegensatz dazu hat jedes Zertifikat eine einzigartige Struktur – hier kommt es auf Details wie Knock-Out-Schwelle, Distanz zur Knockout-Schwelle und gegebenenfalls auch die Laufzeit an, um die Wertentwicklung des Papiers nachzuvollziehen. Zertifikate sind daher etwas weniger transparent als CFDs, bieten dafür aber auch höhere Chancen (und Risiken).

Meist gestellte Fragen:

Was ist der Unterschied zwischen Zertifikaten und CFDs?

Der wichtigste Unterschied zwischen Zertifikaten und CFDs ist, dass bei CFDs die Hebelwirkung immer konstant bleibt, während sich der Hebel bei Knock-Outs dynamisch ändert. Bei letzteren passt sich die Hebelwirkung dynamisch an den Abstand zur Knockout-Schwelle an.

Was ist der CFD Handel einfach erklärt?

Beim CFD Handel geht der Trader einen Vertrag mit dem Broker ein, der die Kursdifferenz eines bestimmten Finanzinstruments abbildet. Der Gewinn oder Verlust des Traders ergibt sich aus der Differenz zwischen dem Kurs beim Öffnen und Schließen des Vertrags. Mit CFDs kann sowohl auf steigende (Long) als auch fallende Kurse (Short) gehandelt werden.

Beeinflussen CFDs und Zertifikate den Kurs einer Aktie?

Ja, sowohl CFDs als auch Zertifikate können indirekt den Kurs einer Aktie beeinflussen, weil der CFD-Broker bzw. Herausgeber des Zertifikats entsprechende Absicherungsgeschäfte tätigt, wenn ein Trader eine Position mit einem CFD oder Zertifikat eröffnet.